BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+0.14%

SOL/HKD+0.14% XRP/HKD-0.84%

XRP/HKD-0.84%本文來源:Cointelegraph中文,作者:JohnsonXu

多項數據顯示,短期內市場將持續處于低迷狀態。期權市場不確定性巨大,期貨市場多數投資者被迫平倉。市場恐慌情緒蔓延,流動性仍未恢復至正常水平,合理的風控機制是生存必要條件。

近期比特幣價格大跌引發市場恐慌,買盤流動性急劇緊縮。比特幣價格從7000美元一路跌至5000美元仍未止跌,下探4000美元后迅速反彈至6000美元。在這一巨大起伏的走勢中,市場價值蒸發超過9000萬美元。過去一周我們同時見證了股票市場和數字資產市場大幅下跌,本文撰寫時比特幣價格正在5000美元處震蕩徘徊。

期權市場數據:市場不確定性巨大

隱含波動率作為期權市場最重要的指標之一,可用于衡量比特幣價格未來波動幅度。同時隱含波動率也反映了期權價格的高低,波動率越高,看跌/看漲期權價格越高。

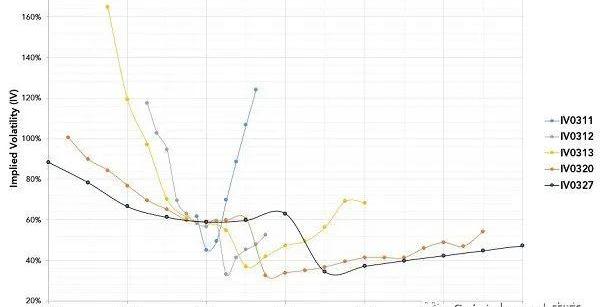

以Deribit交易所2020年3月11日和13日的期權數據,做出不同到期期限期權隱含波動率曲線圖。不同曲線代表不同到期期限的期權,每條曲線由不同執行價格的期權隱含波動率組成。

多鏈衍生品協議DIVA Protocol宣布啟動主網并推出DIVA Token:6月26日消息,多鏈衍生品協議DIVA Protocol宣布已成功部署至以太坊、Polygon、Arbitrum One和Gnosis網絡。此外,DIVA Protocol同時推出了DIVA Token。DIVA Token的最大供應量為1億枚,總共3400萬枚已分配給協議貢獻者、Pre-seed輪投資者和測試網活動參與者。[2023/6/27 22:01:42]

如下圖所示隱含波動率總體呈現出反向傾斜。以多條曲線聚攏處為分界點,執行價格較低一端期權的隱含波動率遠高于執行價格較高一端的期權隱含波動率,表明實值看漲期權和虛值看跌期權價格遠高于虛值看漲期權和實值看跌期權。

這一現象的存在是由于在市場穩定情況下,市場投資者希望比特幣價格不要下跌,但又恐懼比特幣價格下跌,因此大量投資者購買虛值看跌期權對沖風險。需求的增加抬高了虛值看跌期權的價格,也同時抬高了虛值看跌期權的隱含波動率。

西班牙監管機構命令Binance停止向該國提供衍生品,Binance已遵循命令:金色財經消息,西班牙證券監管機構CNMV已下令Binance停止向該國客戶提供加密貨幣衍生產品。當地消息稱,Binance已遵循監管機構的命令,從其西班牙客戶手中撤出這些產品。(news.bitcoin)[2022/5/7 2:56:01]

2020年3月11日3月份到期期權隱含波動率曲線?

來源:Deribit、TokenInsight

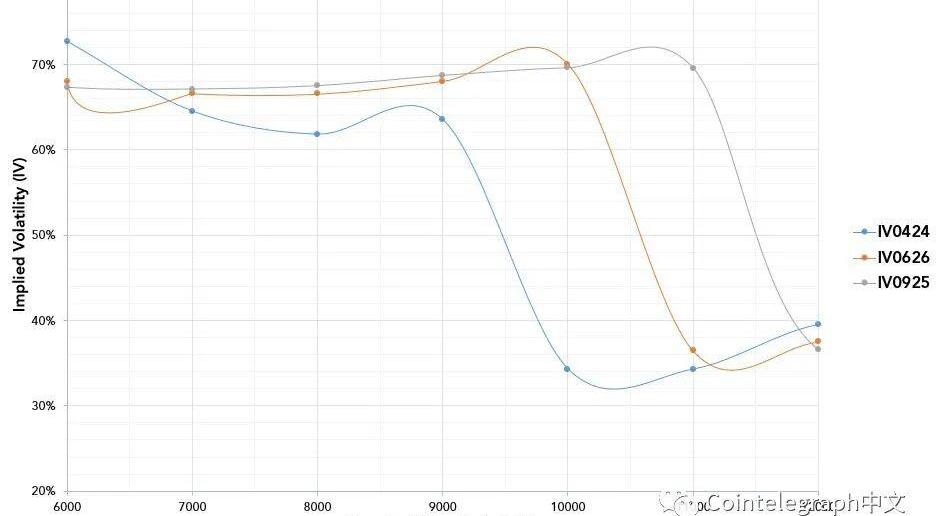

3月11日的數據中,于4月份、6月份和9月份到期的期權隱含波動率曲線顯示三個到期日的期權呈現出一致的向下趨勢,與3月份到期期權隱含波動率曲線圖不同。

衍生品DEX dTrade籌集2280萬美元做市基金:9月18日消息,衍生品DEX dTrade籌集2280萬美元做市基金,融資來自Hypersphere、Polychain、DeFiance、Alameda、CMS、Divergence、MGNR、Altonomy等公司。這筆資金已被抵押用于向做市商提供鏈上貸款,后者將為dTrade的訂單簿提供流動性。一旦dTrade啟動,社區成員和感興趣的各方也可以參與這個鏈上計劃,預計在今年晚些時候波卡平行鏈拍賣之后不久。[2021/9/19 23:35:53]

2020年3月11日4、6、9月份到期期權隱含波動率曲線??

來源:Deribit、TokenInsight

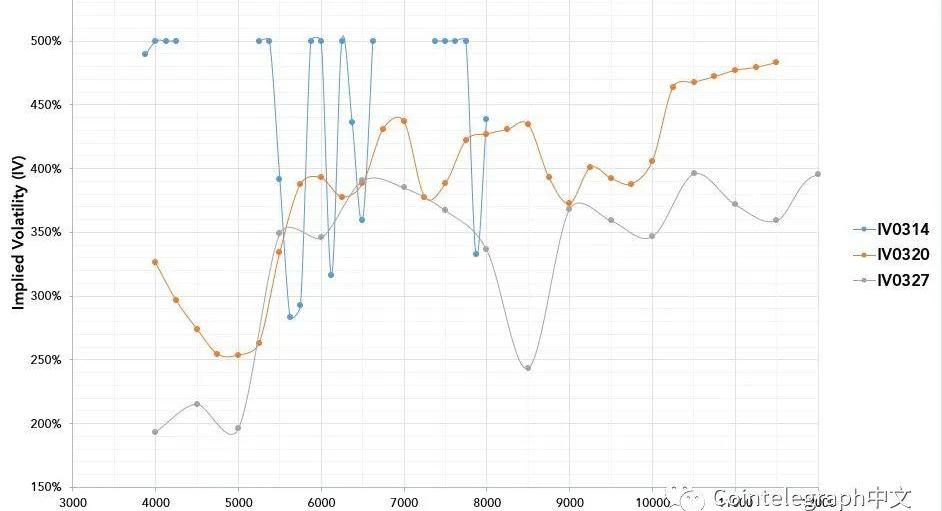

3月11日數字資產市場大恐慌前夕,期權市場隱含波動率存在較為合理的反向傾斜現象。3月13日,數字資產期權隱含波動率曲線發生劇烈變化。到期日為3月14日和20日的期權在此次大恐慌中,期權隱含波動率急劇跳漲,分布在250%至500%區間。3月20日到期的期權呈現出的隨機、高隱含波動率顯示數字資產市場正處于不穩定期。

Messari研究員:CEX BTC衍生品交易量比上一高峰時期增長922%:Messari研究員Roberto Talamas發推表示,自上一個市場周期以來,CEX加密衍生品交易量實現巨大增長,BTC衍生品在高峰時的交易量達到840億美元,比2020年6月增長922%。[2021/4/23 20:51:02]

2020年3月13日3月份到期期權隱含波動率曲線

來源:Deribit、TokenInsight

3月13日,4、6、9月份到期期權隱含波動率呈現出與3月份到期期權不同的趨勢。4月份到期的期權呈現出一個正向傾斜的隱含波動率曲線。6月份和9月份到期的期權隱含波動率曲線為不規則走勢。

日本證券業協會:與加密貨幣相關的場外衍生品交易在協會監管之外:日本證券業協會正在就“關于加密資產及STO的金商法部分章程修改(草稿)”征求公眾意見。該修正案旨在澄清,與加密貨幣相關的場外衍生品交易和電子記錄轉移等相關業務不包括在協會的監管目標中。(Coinpost)[2020/4/20]

2020年3月13日4、6、9月份期權隱含波動率曲線

來源:Deribit、TokenInsight

短期市場將處于持續低迷的狀態

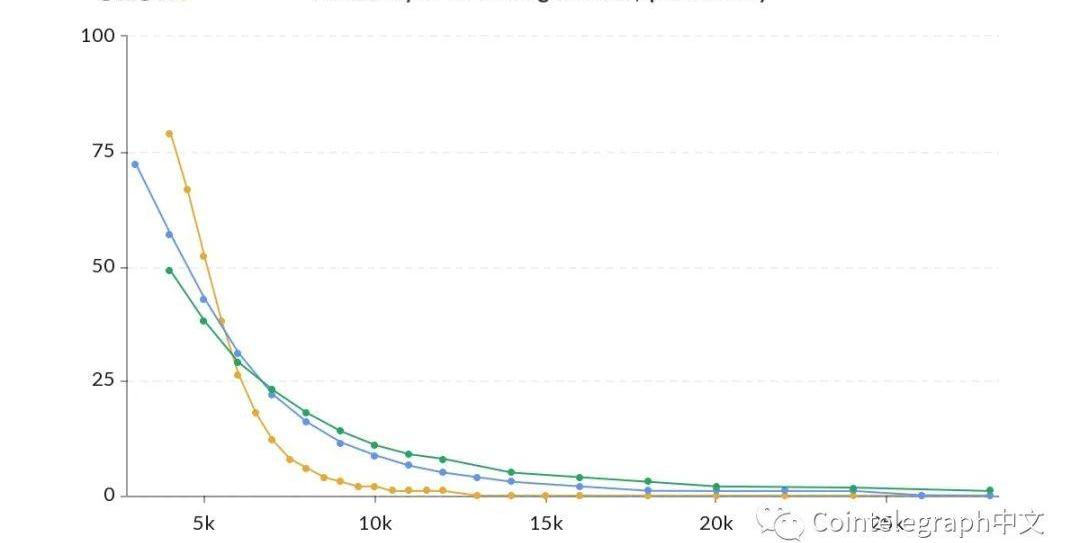

市場預測,3月份內比特幣價格恢復到大跌之前的概率僅有13%,長期來看,2020年9月份比特幣價格超過1萬美元的概率只有12%。在短期內市場將處于持續低迷的狀態。

BTC價格概率分布,March14th2020,8:30PM(GMT+8)??來源:Skew

市場情緒仍然處于恐慌之中?

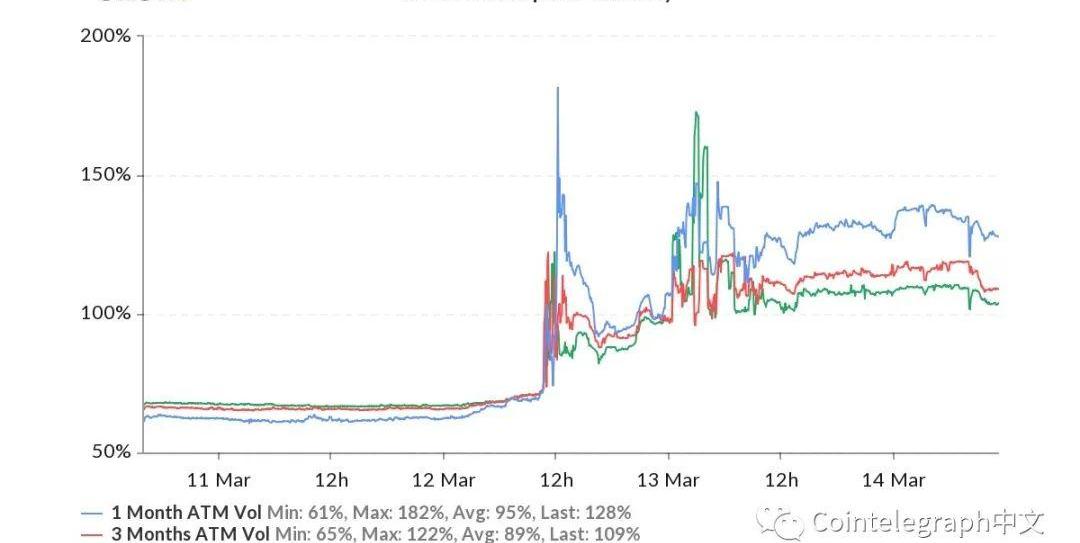

市場拋售開始發生時,由于交易量暴增導致平值期權隱含波動率跳漲。一小時后,突然反轉并且持續下降趨勢達6小時,此后才又慢慢上漲。平值期權隱含波動率的劇烈變化反映出大恐慌期市場的急劇波動。

BTC平值期權隱含波動率期限結構,March14th2020,8:30PM(GMT+8)?

來源:Skew?

不同到期期限的平值期權價格不同,其隱含波動率也不同。正常情況下,較遠期到期的期權隱含波動率高于近期到期期權。這意味著平值期權隱含波動率期限結構為遠期溢價。如圖左端顯示,到期期限為6個月的平值期權隱含波動率高于期限1個月的平值期權。但在市場大跌時,圖中3月12日后,平值期權隱含波動率出現反轉現象。原因為市場大跌,市場參與者對短期期權的需求增加推動短期期權價格上漲,短期平值期權的隱含波動率超過遠期平值期權。

平值期權隱含波動率出現反轉現象意味著市場風險釋放信號強,此外期限為1個月的期權隱含波動率與期限3個月的差大于3個月期權隱含波動率與6個月的差,同樣是風險釋放的信號。

期貨市場數據表明多數投資者被迫平倉

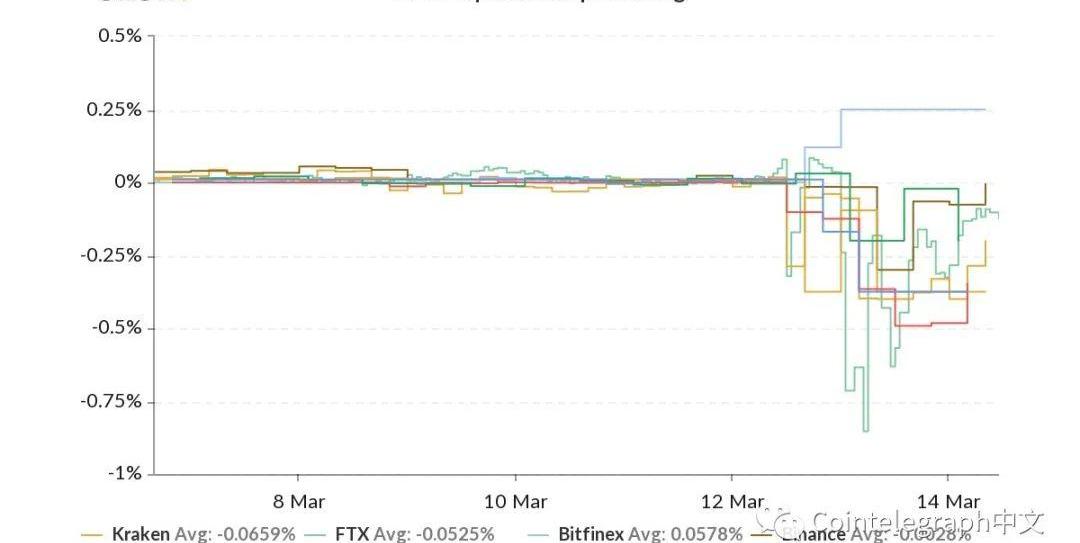

BTC永續合約資金率,March14th2020,8:30PM(GMT+8)??來源:Skew

圖中顯示市場發生拋售時,多家交易所的BTC永續互換合約資金率低于0,鼓勵空頭平倉。盡管當前市場BTC永續互換合約資金率慢慢回到0基準線,但大多仍為負數。

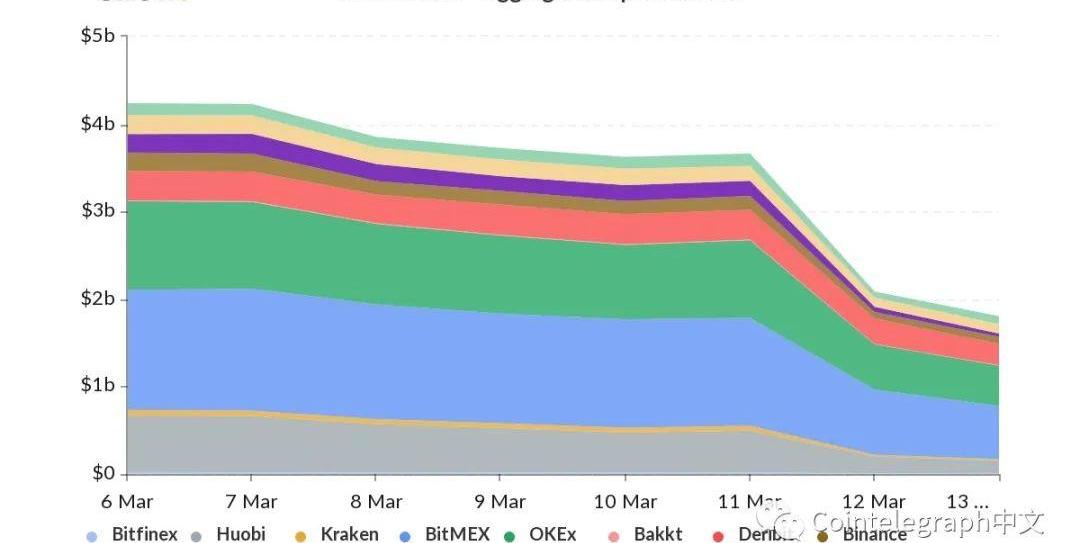

BTC期貨未平倉量,March14th2020,8:30PM(GMT+8)??來源:Skew

BTC期貨未平倉價格,March14th2020,8:30PM(GMT+8)??來源:Skew

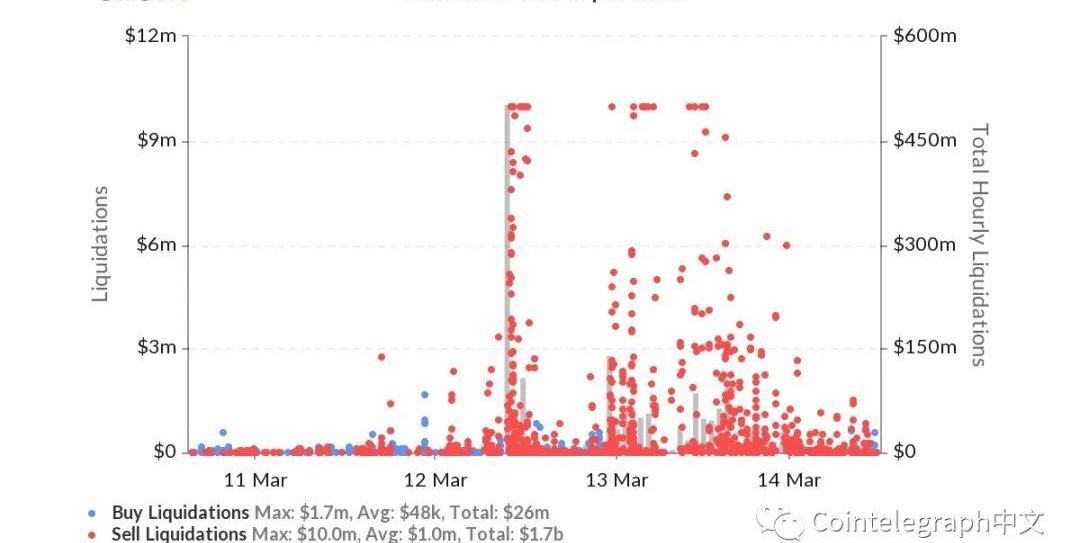

上圖顯示市場大跌時未平倉合約下降,說明多數投資者被迫平倉,市場短期內持續看跌。BitmexBTC/USD的平倉數據同樣支持這一觀點,數據顯示當市場開始拋售,平倉量大幅增加。

BitMEXXBTUSD平倉數據,March14th2020,8:30PM(GMT+8)??來源:Skew

合理的風控機制是生存必要條件

TokenInsight分析認為通過分析衍生品市場數據,當前數字資產市場正處于風險釋放、低信心和高波動階段。市場依然處于恐慌之中,市場流動性仍未恢復至正常水平。

這次的大恐慌顯示在極端市場環境下,合理的風控機制是生存必要條件。

關于作者:

JohnsonXu:TokenInsight首席分析師,畢業于墨爾本大學金融專業,莫納什大學計算機專業。曾在區塊鏈行業內某頭部交易所從事行業研究,項目分析,此前曾供職于世界200強企業。

Tags:BTCBITTOKETOKFCBTCbitcoin交易所騙局Helmet.insure Governance TokenGG TOKEN

作為一種可作現金使用的貨幣,必須滿足三個基本條件。它應該發揮交換媒介、價值儲存手段和記賬單位的作用.

1900/1/1 0:00:00注:本文是ShapeShift首席執行官ErikVoorhees寫給其團隊的公開信 以下是譯文: 多么糟糕的一天,全球市場都在經歷創紀錄的跌幅,歐洲人無法進入美國,病數量到處在跳躍著.

1900/1/1 0:00:00編者注:原標題為《美國國會提議每人發放2000美元/月,此舉將“增強比特幣的魅力”》來源:CointelegraphChina 根據民主黨女眾議員馬克西娜·沃特斯提議.

1900/1/1 0:00:00一、比特幣對于現實生活的意義曾經有一段時間,我努力思考比特幣對于現實生活的意義,后來得出8個字:跨境、創新、違法、受限.

1900/1/1 0:00:00本文來源:彩云區塊鏈 AdaptiveCapital合伙人和鏈上分析專家WillyWoo表示,根據他的模型,“常規”預測是比特幣價格未來將達到13.5萬美元.

1900/1/1 0:00:00北京時間3月9日訊,受新冠疫情和石油國之間的談判未果影響,全球經濟再遭重創,周日的隔夜交易中,美股股指期貨大幅下挫,與此同時,中東股市出現暴跌,國際油價則出現雪崩,布倫特原油期貨一度跌超30%.

1900/1/1 0:00:00