BTC/HKD+1.66%

BTC/HKD+1.66% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+3.14%

SOL/HKD+3.14% XRP/HKD+0.3%

XRP/HKD+0.3%回顧2020年,關于加密貨幣與主要資產類別的關系有許多說法。本文概述了從年初開始主要加密貨幣(BTC和ETH)和傳統資產類別(股票、外匯和貴金屬)的市場相關性和波動率,以便更好地了解市場走勢和風險管理。

在金融領域,風險通常由波動率來衡量,它表明價格變動的幅度。風險越大,波動性越大,贏或輸大額資金的幾率也越大。在現代金融領域,投資者應該因無法分散的風險而得到補償:承擔的風險越大,應該獲得的收益越大。然而,在危機時期,這種關系往往會發生逆轉,投資者可能會面臨巨大的風險,卻缺乏相應的回報。

除了單一資產本身的波動性之外,風險難題的另一個基石(資產配置的核心)是資產之間的相互變動,或者換句話說,它們之間的相關系數。在不涉及隨機矩陣和其他神秘的數學概念的情況下,這些相關性的估計確實帶來了挑戰,而在這個波動性高且非固定的時代,這些挑戰變得更加嚴峻。

近期比特幣與貴金屬價格走勢相關性增加:5月19日消息,據 intotheblock 數據顯示,近期比特幣與貴金屬的價格走勢相關性有所增加。intotheblock表示,該現象的出現或與宏觀焦點從利率轉向銀行業危機和美國違約風險有關。此外,美元指數(DXY)近期的反彈或許也是導致比特幣、貴金屬價格共同下跌的一個重要因素。[2023/5/19 15:14:05]

因此,估計加密貨幣和其他資產類別之間的波動性和相關性經常導致混亂和對立的解釋。存在多種方法,都有優點和局限性,但解釋起來仍然很困難。正如CoinDesk研究主管Noelle Acheson在9月1日準確描述的那樣:

你知道嗎,看起來BTC與TSLA的相關性在增加! BTC現在與TSLA的相關性比與標普500指數的相關性更高。這一定意味著,比特幣現在被視為科技股。不等等,它被看做是市場炒作的代表。不,等等,我的意思是它被看作是一個月球。短期相關性可以講述一個很好的故事,但它們沒有意義。

比特幣與納斯達克科技股的30天相關性已攀升至2020年7月以來的最高水平:4月20日消息,Arcane統計數據顯示,比特幣與納斯達克科技股的30天相關性已攀升至2020年7月以來的最高水平(0.7),與此同時比特幣與黃金的相關性已跌至歷史低點(-0.45)。[2022/4/20 14:36:28]

本文介紹了基于所謂的指數移動平均線的計算方法,以描繪出2020年在波動性和相關性方面發生的更強大的畫面。這種方法的主要優點是,它對近期事件的權重大于對舊事件的權重,從而防止來自遙遠過去的不規則事件對當前值產生不成比例的影響。本文顯示的結果采用了RiskMetrics集團的方法,衰減系數為0.94。

本次分析所代表的資產類別為: a) 加密資產BTC和ETH,b) 股票(標普500),c) 外匯市場,d) 貴金屬(黃金)。

宏觀交易員:比特幣與價值儲存相關性超過黃金,再次凸顯避險屬性:相對股市而言,比特幣周四的上漲在一定程度上表明,其保留了避險資產的特點。全球宏觀交易員Joel Kruger發布了一個有趣的動畫,展示了在其他傳統資產下跌之際,比特幣是如何跟隨另一避險資產——黃金一同運動的。他在推特上表示:“比特幣本周(到目前為止)大放異彩。值得注意的是,比特幣表現與股票不同步,而是與價值儲存的相關性更強,甚至超過了黃金。”(Bitcoinist)[2020/4/24]

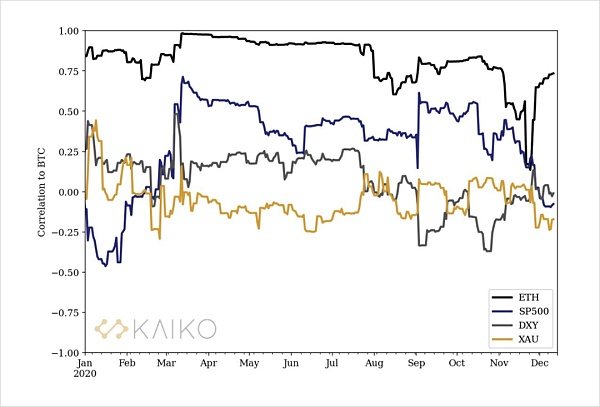

毫無懸念的,我們來看看自2020年1月以來,這些資產之間的相關性是如何演變的。圖1顯示了ETH、標普500指數、DXY和黃金價格(XAU)相對于比特幣的相關性。相關性為1意味著該資產與BTC的價格完全同步移動,而相關性為-1則意味著相反。請注意,著名的BTC "避險 "的說法意味著與市場的低相關性或負相關性,而歷史上并非總是如此。

分析 | 幣安:2019年第二季度比特幣與其他加密貨幣的相關性有所下降:據cointelegraph報道,幣安于7月5日發布了有關加密貨幣相關性的報告。根據這份新報告,2019年第二季度,主要加密貨幣之間的總體相關性相當高,而比特幣與其他加密貨幣的相關性有所下降,從2019年第一季度的0.73降至0.61。[2019/7/6]

圖1:BTC和其他資產之間的相關性

3月12日,在因COVID-19大流行而傳播的市場暴跌之后,相關性出現了突然的上升。雖然不久后DXY(美元指數)出現逆轉,但標普500指數和BTC之間的巨大相關性在很長一段時間內持續存在。直到最近,隨著越來越多的投資者宣布大量配置數字資產,BTC正以前所未有的價格快速上升,這種相關性才開始減弱。

從歷史上看,今年ETH與BTC的相關性很高,尤其是在3月至8月期間。從夏季開始,這兩種資產之間的相關性波動很可能是對DeFi熱潮以及與以太坊2.0過渡相關的激烈活動和不確定性的回應。在12月1日推出Beacon Chain之前的幾周,ETH和BTC之間的相關性在11月24日達到最低點0.14。

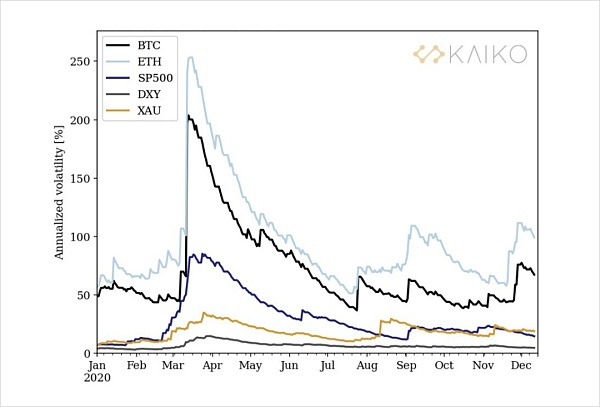

接下來,在圖2上對比相同資產的歷史波動率。可以看出,雖然自3月市場暴跌以來波動率有所下降,但標普500指數的波動率仍高于1月和2月的水平。

圖2:主要加密資產的波動率(BTC/美元和ETH/美元匯率)、市場回報率(標普500指數)、美元指數(DXY)和黃金(XAU)

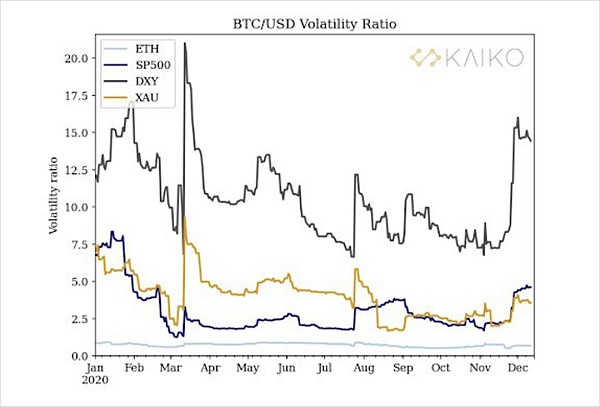

通過與BTC的波動率的比較,圖3顯示了BTC相對于每種資產的歷史波動率的比率。例如,該比率值為2,意味著BTC的波動率是相應資產的兩倍。在3月暴跌前,由于不確定性的爬升,比特幣相對于傳統資產類別的波動性變得較小,然而3月12日的 “加密黑色星期四” 顯示出較弱的反彈,隨后由于清算螺旋式上升導致波動性飆升,導致比特幣價格達到糟糕的水平。

圖3:相對于比特幣的波動率。例如,波動率為2意味著比特幣的波動率大于2倍

結語

2020年,主要資產類別與BTC之間的相關性遵循不同的模式。值得注意的是,其與股票市場(標準普爾500指數)的相關性持續上升至相對較高的水平,而與黃金(XAU)的相關性則全年保持較低水平。

2020 年BTC與標普500指數的波動率處于歷史低位,從3月初到3月中旬兩者幾乎持平。由于本輪牛市的影響,加密市場的波動率從11月開始出現新的激增。從3月的暴跌到DeFi夏季爆炸開始,BTC和ETH高度相關,然而這種行為發生了變化,隨著向以太坊2.0過渡的第一階段即將到來,出現了短暫的強勢脫鉤。遵循這種關系將是有趣的,特別是隨著更多的投資流入數字資產領域,ETH市場上的交易量增加,機構衍生品產品也看到了曙光(CME公布了2021年2月的ETH期貨)。

2020年在比特幣和加密金融前景被極大看好的情況下結束,隨著越來越多的機構資金進入該領域,作為分散投資和對沖經濟不確定性的手段,主要加密貨幣和股票市場之間的相關性已經進入低至負值。

Tags:比特幣BTCETH加密貨幣什么是比特幣的底層技術SBTCCURVE價格eth價格今日行情USDT加密貨幣是什么意思是傳銷

DeFi隨著逐漸成熟,將在2021年獲得更大的吸引力。但以太坊2.0的推進時間線過慢,現在已經嚴重影響了目前的DeFi開發者.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00截至 1 月 22 日 13:00,已有 27 個項目提交了 Rococo V1 測試申請,其中 Plasm、Acala 成為了測試網之上的前兩條平行鏈.

1900/1/1 0:00:00自 2017 年 1 月以來,比特幣已經走過了一段漫長的道路。當時,每枚比特幣的價格遠低于 1000 美元——相比之下,截至 1 月 21 日,其價格為 30000 美元左右.

1900/1/1 0:00:00“牛市是真的難受,看別人賺錢比自己虧錢都難受。我好懷念那個單純的熊市,大家一起虧錢多快樂”最近經常看到這樣的段子.

1900/1/1 0:00:00國際清算銀行(BIS)周三發布的中央銀行數字貨幣研究報告顯示,雖然法定貨幣終將會數字化,但對絕大多數地球人來說,這可能不會很快發生.

1900/1/1 0:00:00