BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+3.19%

ADA/HKD+3.19% SOL/HKD+2.22%

SOL/HKD+2.22% XRP/HKD+2.69%

XRP/HKD+2.69%本文來自?News.bitcoin.com,原文作者:JamieRedman

Odaily星球日報譯者|Moni

2019年即將進入尾聲,在即將過去的一年里,我們看到一些國家采取了擴張性的貨幣政策,據不完全統計,大約有37家中央銀行實施了寬松貨幣政策。但不幸的是,大多數人不了解美聯儲這樣的中央銀行到底使用了什么方法來增加貨幣供應量,并且也沒有花太多時間去深入了解這一過程。所以在此,我們打算深入分析美聯儲或其他中央銀行是如何通過增加銀行存款信貸、降低聯邦基金利率目標、以及在公開市場操作大規模購買證券和國債的方式來“印鈔”的。

持續債務循環:管理聯邦基金利率以刺激更多貸款

2019年,美聯儲、歐洲央行、日本央行和其他許多中心化發幣機構都采取了大規模的貨幣寬松政策。事實上,每當實施這些貨幣寬松政策舉措的時候,人們都會把美聯儲比喻成“印鈔機”,而且認為美聯儲只會干印鈔票這件事。但實際上,美聯儲從來沒有用印刷機增發過哪怕100美元的鈔票,因為這個操作是由美國財政部完成的。事實上,如今應該已經沒有太多人會使用有形現金在進行支付了。

高連奎:若美長期維持量化寬松政策對比特幣是一種利好:3月24日,火幣集團旗下火幣研習社 “火幣尖峰對話”欄目經濟學人,以《美股強勁,A股疲弱背后有怎樣的秘密?》為主題在線上舉行。火幣研習社負責人程智鵬與瑞士歐洲大學商學院特聘教授高連奎展開對話。

高連奎在對話中表示,作為一種美元潛在替代品,比特幣走勢其實跟黃金類似,其價格變化一般和美元相反。美聯儲新決議將長期維持弱勢美元,給強勢黃金和比特幣提供了空間。如果美聯儲長期維持量化寬松,對比特幣肯定一種長期利好。不過比特幣某種程度上也具備商品屬性,不是一個靠勞動價值論來決定價格的標的,因此價格波動會非常大,投資者應時刻注意市場風險。[2021/3/24 19:14:26]

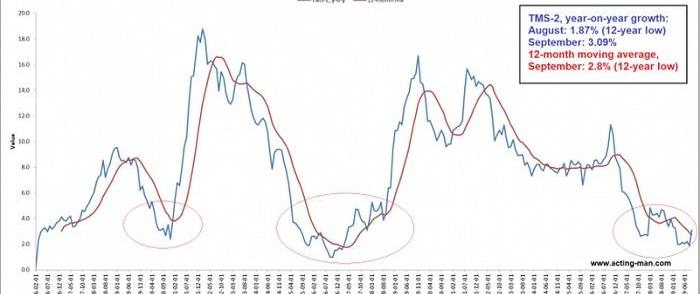

上圖:根據金融博客“零對沖”的分析數據顯示,在2019年8月,美國真實貨幣廣義貨幣供應量同比增速已經下跌至1.87%,創下了近十二年新低。

美聯儲的確可以增加貨幣供應量,但是也可以通過電子方式、并通過一些規模較小的金融機構信貸系統來完成。當通貨膨脹使消費購買力減弱時,市場就會需要更多資金,而可用貨幣供應量則會下降得更低。當美聯儲下屬銀行網絡聲稱儲備金不足的時候,他們就會出手,負責管理美國市場流動性。由于中小銀行的抱怨越來越多,導致美聯儲最終不得不采取擴張性的貨幣政策,以刺激信貸、投資和總體增長。

PlanB:中本聰發明了貨幣貶值和量化寬松的解決方案:加密貨幣分析師PlanB今日發推稱,中本聰發明了貨幣貶值和量化寬松的解決方案:“傳統貨幣的根本問題是需要信任才能使其發揮作用。必須相信央行不會讓貨幣貶值,但法幣的歷史上充滿了對這種信任的違背。”[2020/7/23]

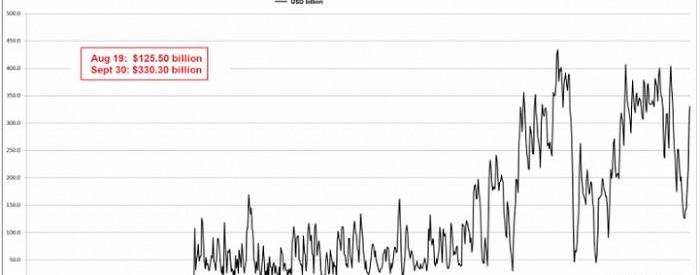

上圖:在本文撰寫時的前一個月時間里,美國財政部在美聯儲的一般賬戶里的資金量已經出現了明顯增長。

你需要明白的是,這些最新創建的基金肯定永遠不會流入到普通民眾手上,他們只是為了幫助銀行業。如果能夠理解這一點,將有助于人們更好地了解如今貨幣體系的操縱方式。

美聯儲用來刺激經濟的首要策略之一,就是管理聯邦基金利率。當美聯儲想要創造更流動性的時候,中央銀行就會降低銀行每晚需要儲備的資金量。聯邦基金利率是美國銀行同業拆借市場的利率,也就是允許銀行向其他金融機構收取的利率,最主要的為隔夜拆借利率。這種利率的變動能夠敏感地反映銀行之間資金的余缺,美聯儲瞄準并調節同業拆借利率就能直接影響商業銀行的資金成本,并且將同業拆借市場的資金余缺傳遞給工商企業,進而影響消費、投資和國民經濟。盡管對聯邦基金利率和再貼現率的調節都是由美聯儲宣布的,但是其方式則有行政規定和市場作用之分,調控效果也有高低快捷等差別,這也許正是聯邦基金利率逐漸取代再貼現率、發揮調節作用的一個重要原因所在。這多少可以說明一點問題,因為當規模較小的銀行要求降低美聯儲利率時,他們其實就是想表達自己的貨幣供應量不足以維持其償付能力。

OKEx CEO JayHao評量化寬松:法定數字貨幣可解決貨幣濫發問題:OKEx CEO JayHao發布微博,就美聯儲推行7000億美元量化寬松計劃發表評論:“盡管我不贊同比特幣有總量上限這樣的規定適用于現代貨幣體系(因為這實際上會引發通貨緊縮,并造成經濟蕭條),但其“code is law”,“代碼即法律”的思想是值得我們借鑒的。一國央行可以創造法定數字貨幣,為了防止人物的干預和貨幣政策的濫用,將單一規則的貨幣政策寫入數字貨幣的發行機制中,這樣既避免了信用貨幣的貶值,也能維持經濟正常增長的需要。”[2020/3/16]

上圖漫畫反映了儲備金不足且流動性較低的銀行懇請美聯儲定期增加后邊援助。

如果一家銀行缺乏流動性,他們其實可以從另一家銀行借用美國聯邦政府批準的資金,聯邦基金利率基本上就是這種拆借業務所使用的利率。但是,美聯儲設計的這個利率卻被“變相”地被用于在全美范圍內房貸,成為貸款、抵押和信用卡債務的基準利率。事實上,聯邦基金利率降低之后,普通民眾并不會看到很多好處,除非他們是借款人。當美聯儲降低聯邦基金利率目標的時候,他們實質上是要在銀行存款中增加信貸,使銀行想要放出更多貸款。當消費者無法償還債務的時候,這種惡性循環就會不斷繼續,銀行會發放更多貸款,以刺激消費主義并分配更多的債務。

美聯儲降低基礎利率至零 并推出7000億美元量化寬松計劃:CNBC報道稱,美聯儲降低基礎利率至零,并推出7000億美元量化寬松計劃。美聯儲稱,新冠疫情已經給包括美國在內的很多國家的社會和經濟造成損害,為應對疫情的影響,美聯儲從15日起降息至零,并推出7000億美元規模的量化寬松計劃。[2020/3/16]

上圖:2008年經濟危機期間,美聯儲紓困之后引發美國普通民眾上街抗議。而隨著貨幣寬松政策的規范化,再也沒有人對量化寬松提出真正的抗議了。

擴張性貨幣政策,或者、憑空創造信貸

美聯儲用來控制經濟的另一種方法,就是利用所謂量化寬松手段實施擴展性的貨幣政策。當美聯儲利用公開市場操作從銀行購買大規模資產時,其實就相當于在“印鈔票”,因為這相當于憑空創造了資金,只不過是通過信貸手段并以電子方式進行的。普通人看不到有新的貨幣發行出來,而提供掠奪性貸款的人卻非常歡迎美聯儲實施量化寬松政策。

分析 | 全球至少19家央行已決定實施量化寬松政策 加密貨幣等將受益:因全球經濟發展放緩,至少19家中央銀行和區域金融監管當局宣布將實施貨幣量化寬松政策,比如大幅消減利率。按經濟學家分析,當前全球經濟可能會比2008年金融危機更糟糕,這一狀況從2019年初開始升溫,全美商業經濟協會(NABE)里超過一半經濟學家認為到2020年將出現經濟衰退,宏觀經濟風暴只是一個時間問題,隨著年底臨近,許多央行開始掀起降息狂潮。 據悉,目前已表示實施貨幣量化寬松政策的國家有日本、美國、歐洲、韓國、俄羅斯、印度、泰國、英格蘭、澳大利亞、新西蘭、巴西、墨西哥、印度尼西亞、南非、土耳其、菲律賓等。從歷史來看,央行大幅降息是一個警示信號,表明經濟可能會走向令人不安的時期。過去人們總是通過黃金等避險資金來對沖通貨膨脹和法定貨幣貶值。如今貴金屬和加密貨幣都受益于不穩定經濟前景,許多人已經開始尋求加密貨幣等替代品,希望可以保護自己財富免受金融系統不穩定的影響。(Bitcoin.com)[2019/9/17]

那么,美聯儲是怎么玩兒這個手段的呢?

當美聯儲參與隔夜回購和公開市場操作時,會從一組精選的成員銀行購買美國國債和其他證券。美聯儲實際上是憑空創造信貸,然后再將信貸轉換為國債和其他資產。反過來,這又給規模較小的那些銀行機構提供了更多的貸款資金,這些銀行通常會降低其貸款利率。當銀行向有意愿借貸的人出售帶有利息的信用卡、汽車貸款、住房貸款、以及助學貸款時,這些新鮮的資本就被銀行儲備起來。自美聯儲1913年成立以來,他們就一直使用這種所謂的“涓滴經濟學”手段,但這一過程從未改善過中下階層的經濟地位。,在經濟大蕭條時,他曾說:“把錢都給上層富人,希望它可以一滴一滴流到窮人手里。”。涓滴經濟學一詞并非學術術語,具有諷刺意義。)

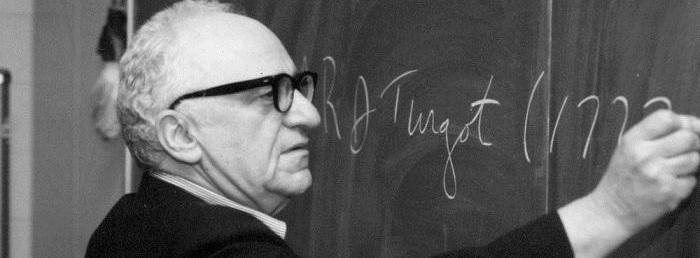

上圖:奧地利經濟學家默里?羅斯巴德在他的《反對美聯儲案例》一書中解釋了央行如何憑空賺錢并操縱全球經濟。

另一方面,美聯儲還會向旗下那些缺乏流動性的成員銀行大規模購買美國國債和證券等資產,此時就會給市場造成一個假象,讓人們以為美聯儲對瀕臨倒閉的金融機構和許多陷入困境的銀行存有信心。在奧地利經濟學家MurrayRothbard撰寫的《反對美聯儲案例》一書中解釋了不存在的聯邦儲備金流失為何會越來越多,他寫道:

“假設中央銀行從商業銀行購買資產,舉個例子,假如美聯儲以100萬美元的價格購買了瓊斯維爾銀行擁有的一座房產,該房產的估價為1,000,000美元,那么這筆原本屬于瓊斯維爾銀行資產列表里的資產就轉移到了中央銀行的資產列表里。那么美聯儲會如何付這筆錢呢?很簡單,他們自己簽發一張1,000,000美元的支票。”

但問題是,這筆錢是從哪里來的呢?

MurrayRothbard,這位奧地利經濟學家緊接著補充解釋說:

“美聯儲憑空創造了這筆錢,他們創造了一個1,000,000美元的的庫存收據,然后讓瓊斯維爾銀行把支票存入到中央銀行里,意味著他們在中央銀行的存款賬戶里增加了1,000,000美元。瓊斯維爾銀行在美聯儲里的總儲備金增加了1,000,000美元,在此基礎上,該銀行和其他銀行將能在短時間內將自己的庫存收入翻倍,這些不存在的儲備金就是通過這種方式讓美國貨幣供應量增加了。”

反經濟學“戳穿”美聯儲的虛假游戲

MurrayRothbard在他的著作中指出,如果美國政府禁不住印鈔票的誘惑,就會導致市場上出現大量新的貨幣,繼而造成貨幣通貨膨脹,社會也會因此不信任法定貨幣的購買力。雖然過去普通公民無法做任何事情來阻止貨幣操縱體系,但現在可能有所不同了,他們可以使用反經濟學來避免讓自己陷入法幣通脹的危機,比如使用數字貨幣、貴金屬和其他易貨貿易方式。

一些自由主義者認為,一旦美國民眾未來意識到自己的被“欺騙”,自由市場經濟就會取得勝利,受美聯儲操縱的經濟體系也將崩潰。此時,個人和企業就能從美聯儲創建的失敗貨幣秩序中解脫出來,解決世界經濟問題唯一的現實方法,就是徹底消除美聯儲的印鈔計劃。

MurrayRothbard在書末總結說:

“只有一種方法可以消除長期的通貨膨脹,以及消除這種通貨膨脹信貸體系帶來的繁榮和蕭條,那就是消除構成和造成通貨膨脹的虛假美元,而唯一的辦法就是廢除合法增發美元的制度,也就是,廢除美聯儲體系。”

Tags:比特幣數字貨幣HBARROT比特幣行情最新價格走勢圖數字貨幣交易app下載SHBAR價格Carrot Token

基本面 昨日BTC破位深入至8500區域,引發反彈但未能形成有效的反彈之勢,在晚間走勢繼續下破跌至8400位置,跌勢進一步的蔓延,今日走勢在8400-8500區間附近整理.

1900/1/1 0:00:00南非“五大銀行”之一的南非第一國家銀行正在關閉該國由加密貨幣交易所運營的銀行帳戶。然而,該銀行表示,南非明確的加密貨幣法規的出現可能會觸發該政策的逆轉.

1900/1/1 0:00:00來源:DappReview 導讀: 一直以來,DappReview都是區塊鏈游戲的忠實擁躉,但凡看到一款品相不錯、玩法有特色的鏈游,都會忍不住站出來為它鼓與呼.

1900/1/1 0:00:00作者|哈希派分析團隊 幣安烏干達交易所將于11月11日關閉:11月5日消息,幣安烏干達交易所Binance Uganda宣布將于11月11日關閉,停止所有交易。該交易所已于上周宣布停止存款.

1900/1/1 0:00:00最近,DeFi產品Synthetix的數據走的非常漂亮,鎖倉量高達1.4億美金,已經超過了大家熟悉的Compound.

1900/1/1 0:00:0011月8日,在世界區塊鏈大會的比原專場活動上,比原團隊發布了跨鏈生態穩定幣MOV,旨在建設?種真正符合區塊鏈未來發展的穩定?融基礎設施,促進更為?闊的鏈上多邊貿易體系形成.

1900/1/1 0:00:00