BTC/HKD+6.78%

BTC/HKD+6.78% ETH/HKD+10.69%

ETH/HKD+10.69% LTC/HKD+5.46%

LTC/HKD+5.46% ADA/HKD+9.74%

ADA/HKD+9.74% SOL/HKD+10.27%

SOL/HKD+10.27% XRP/HKD+11%

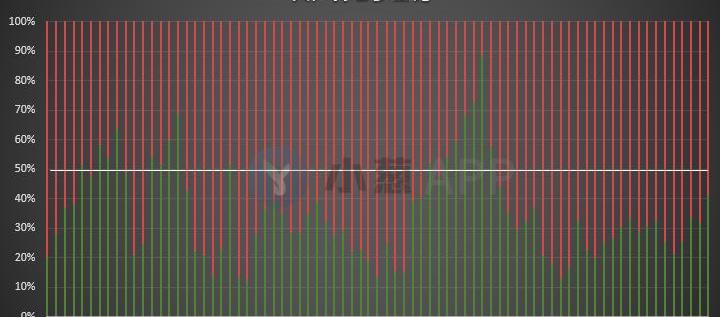

XRP/HKD+11%9月28日,CFTC公布了最新一期的CME比特幣期貨周報,這一統計區間恰好覆蓋到了本周前半周的暴跌跳水,而統計結果非常好地反映出了各類賬戶在極端行情出現后的應急處置效率,本期持倉報告的結果將很大程度上反映期貨市場中各種賬戶特定的“交易習慣”,而這將成為今后讀持倉報告非常有效的參考。

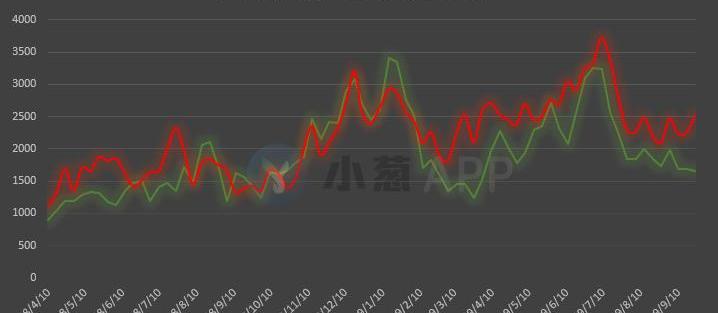

總持倉數量變化基本可以忽略,最新一期數據自4174張微幅上漲至4178張,單周數值變化絕對值刷新了上一期報告中剛剛創出的近兩個月新低。從宏觀角度來看,這種極端行情發生后,期貨市場并沒有出現集中逃竄的狀況,畢竟在快速行情出現的時候,反而是投機者爭相入場的最佳節點,這讓市場進入到了一個動態平衡的狀況之中。

外媒:多數比特幣利益相關者支持根據BIP8(false)激活Taproot升級:在周二舉行的公開會議上,比特幣開發者、礦工、商業專業人士和愛好者詳細討論了如何將Taproot升級打包為更新,以及如何在代碼發布后將其激活。大部分參與者都支持不強制激活的BIP 8。會議負責人和比特幣核心開發人員Michael Folkson指出,進一步的討論將確定開始激活的日期,以及對“flag day” 的需要程度。由于礦工沒有表現出對Taproot抗拒,所以大多數參與者都傾向于BIP8 (false),(false)意味著將排除一個“flag day”。據悉,目前設計的BIP8將使比特幣礦工和全節點運營商有一年的時間來采用升級。根據BIP8(true)版本,“flag day”將迫使礦工在激活時間期限到期之前發出信號以要求升級。根據BIP8(false)版本,如果沒有足夠的支持,更新將會失敗。(CoinDesk)[2021/2/4 18:50:30]

分項數據上來看,規模較大的經紀商持倉狀況發生突變,多頭持倉自262張暴降至42張,多頭持倉數量創今年3月26日以來新低,空頭持倉同樣自201張大幅下降至100張,不過這類賬戶此前保持了兩個月之久的凈多狀況遭到逆轉,而空方占比更是創出了今年4月2日以來新高,即對于這類賬戶來說,當前的持倉狀況已經回到了今年年初比特幣價格僅為3000美元時的水準之上。由此可見,本周初這波急跌跳水發生后經紀商持倉的經濟相應效率非常之高,第一時間的大幅減倉離場是一種非常理性的止損風控行為。

兩只鯨魚向Coinbase發送超1.6億美元的比特幣:根據Whale Alert的數據,兩只巨鯨向Coinbase發送了大量比特幣。第一只鯨魚在不到一個小時的時間內通過三筆獨立交易總共轉移了3500枚比特幣,價值1.132億美元,總交易費用加起來只有89.61美元。該鯨魚在BitInfoCharts的比特幣富豪榜上排名13。

在第一只鯨魚發送最后一筆交易幾分鐘后,第二只鯨魚將1698枚比特幣從另一個匿名錢包地址轉移到Coinbase,價值5540萬美元。該錢包在此之前也是最富有的錢包之一,在BitInfoCharts富豪榜上排名第841位。盡管這對比特幣鯨魚可能希望在Coinbase出售他們的比特幣,但分析公司Glassnode的數據顯示,大多數比特幣持有者繼續將他們的比特幣從交易所轉移到非托管錢包。(The Daily Hodl)[2021/1/24 13:21:53]

3iQ比特幣基金在加拿大證券交易所交易量已超1億美元:10月21日,Gemini聯合創始人Tyler?Winklevoss發推稱,加拿大投資基金管理公司3iQ Corp旗下比特幣基金(QBTC.U),在加拿大證券交易所交易量已超1億美元。此前6月消息,3iQ Corp旗下比特幣基金(QBTC.U)A類份額(面向所有投資者)和F類份額(面向機構)完成發行并在多倫多證券交易所交易。此后7月,3iQ又為其以太坊基金申請在加拿大證券交易所上市;9月,其旗下比特幣基金在直布羅陀證券交易所上市。[2020/10/21]

報告:S2F模型不適用于比特幣:金色財經報道,ByteTree研究團隊在報告中表明,比特幣S2F(存量流量比)模型不合理。此前,該模型預測一年后比特幣將超過10萬美元。BytTree聯合創始人Charlie Morris表示,S2F模型已經應用了數十年,以預測黃金和白銀等商品的價格。應用于比特幣時,其通貨膨脹率或流量將逐漸變小,而存量流量比率將逐漸變高,因此產生了“前途無量”的價格預測。Morris認為,比特幣的價格完全不受供應方經濟學的支配。由于比特幣的供應是固定的,因此由需求方來確定價格。Morris認為,該模型的另一個問題是,它過分強調了新挖出的代幣對價格的影響。此外,Morris表示該模型沒有考慮到比特幣的實際使用和采用,他認為這是該網絡的內在價值。[2020/10/9]

杠桿基金方面,本期數據多空持倉比同樣出現了向空方的傾斜,多頭持倉自1688張微幅下降至1651張,空頭持倉自2254張大幅上漲至2510張。這類賬戶自今年年初以來一直保持的凈空狀況延續,不過空單占比創出了今年4月9日以來新高。雖然杠桿基金在暴跌發生后多單減倉數量有限,但是空單持倉的大幅增加顯示出這類賬戶同樣做出了“順勢”響應,相比于經紀商“風控第一”的多單減倉行為,杠桿基金大幅增持空單則是一種出現大行情時順勢追進博取更大利潤的操作。這直觀地展現了這兩種體量較大賬戶間交易邏輯上的不同。

行情 | OKEx比特幣精英賬戶空頭持倉比例達到25% 多頭占比僅13.62%:截至今日8點,OKEx比特幣合約精英賬戶中,多頭平均持倉比例為13.62%,空頭平均持倉比例為25.17%,空頭占優。以太坊合約精英賬戶中,多頭平均持倉比例為15.38%、空頭平均持倉比例為19.87%,空頭持倉同樣開始占優。當前BTC合約持倉總量約為5.80萬個BTC;ETH合約持倉總量約為61.66萬個ETH,持倉量持續降低。[2019/5/6]

大戶持倉方面,這類賬戶的變化比較有趣,多頭持倉自521張下降至488張,空頭持倉自1093張大幅下降至687張。從持倉占比來看,雖然仍處在凈空狀況之中,但是空方占比出現大幅下降,而這類賬戶在價格跳水后的主要處理是對于獲利空單的止盈離場,在出現極端行情后,多空雙向同步減持,顯示這類賬戶對于交易較為謹慎的態度。

散戶在本期數據中的表現仍然較為“情緒化”,多方持倉自1453張上漲至1628張,而空方持倉自357張上漲至534張。在出現極端行情后雙向持倉同步大幅上升,顯示散戶的投機情緒很容易被價格的大幅波動所煽動,而多空雙向增幅較為相似又顯示出散戶對于市場方向仍然缺乏判斷能力,所以散戶持倉這項數據雖然在一定程度上最接近市場情緒,但是其準確性相比于其他幾類賬戶來說,卻也是最差的。

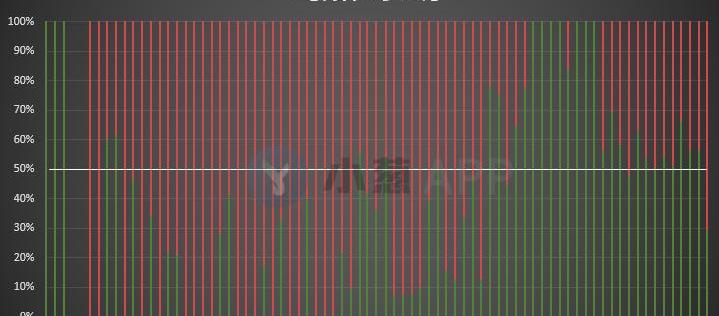

Bitfinex交易所比特幣持倉

Bitfinex比特幣合約多空持倉數據由交易所實時更新,因此與每周延后更新的CFTC持倉報告相比,Bitfinex交易所持倉數據更能反映即時的市場散戶多空情緒變化。

Bitfinex交易所比特幣合約持倉狀況的變化與CFTC持倉報告中“大戶持倉”的變化較為相似。上周該交易所比特幣合約多頭持倉雖然出現了一定減持,但是減持幅度遠小于空頭持倉變化。由此可見該交易所合約投資者在極端行情發生后同樣以獲利了結以及風控減持為主,并沒有在單邊行情出現后大舉涌入市場,所以Bitfinex交易所合約投資者整體較為冷靜。不過正如此前分析所述,由于在7月中上旬該交易所合約多頭持倉出現過兩波極端數值變化,因此目前多空比數據的參考價值有限,能提供的導向價值不高。

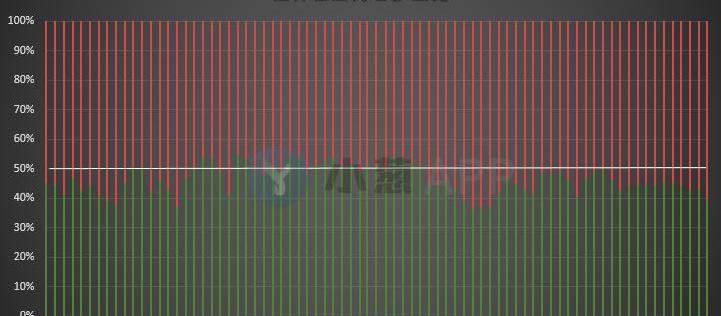

OKEx交易所比特幣持倉

OKEx官方數據顯示,本周初一波跳水行情發生后多空持倉比出現了非常明顯的同步變化,多空持倉人數比自1.90以上急跌至1.00附近,并一直保持在1.00附近運行。即OKEx交易所合約投資者此前強烈的看漲偏好在價格出現急跌后遭到了扭轉,目前多空雙方基本持平的狀況反而在一定程度上提升了該指標在未來發生變化時的參考價值。對于這一指標來說,下一步重新回到1.5以上或者進一步跌至0.8以下,將成為判斷市場情緒的關鍵所在。

本文來源:小蔥

周報摘要 上周公募結束的項目共9個,項目軟頂總和超過1860萬美元。上周全球數字貨幣資產日均市值為?2261.35億美元,上漲3.20%,日均交易量583.39億美元,上漲?20.56%.

1900/1/1 0:00:00長久以來,加密貨幣領域的稅制都是全球矚目的議題,而美國正在這一主題上走在前列。2019年10月9日,美國國稅局更新了其2014年發布的加密貨幣稅收指南),該指南用于對加密貨幣領域的稅收原則提供指.

1900/1/1 0:00:00比特幣會促使全球財富平等,還是加劇不平等呢?這個問題也正是區塊鏈網絡能否成功的關鍵,我們不必等到未來比特幣大規模采用,就可以知道這個問題的答案.

1900/1/1 0:00:002019年第二季度以來,中美兩國卷入了另一場貿易戰,關稅施壓和威脅接踵而至。比特幣在這場貿易戰中扮演了重要角色,因為分析師把它稱為宏觀經濟不確定時期的“對沖”或“避風港”.

1900/1/1 0:00:00繼2014年公布虛擬貨幣相關的納稅指引后,美國國內稅收局(IRS)于2019年10月9日公布了新的納稅指引,該指引包括2019-24號稅收規則和常見問題問答.

1900/1/1 0:00:00來源:頭等倉 編者注:原標題為《加密市場正確投資的四種操作》 摘要:以下是一些新的加密貨幣交易者可以遵循的實踐經驗,以最小化損失來獲得利潤.

1900/1/1 0:00:00