BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+2.03%

LTC/HKD+2.03% ADA/HKD+4.92%

ADA/HKD+4.92% SOL/HKD+3.58%

SOL/HKD+3.58% XRP/HKD+5.94%

XRP/HKD+5.94%2018年至今,經濟下行周期、金融去杠桿疊加監管政策收緊,“團貸網”、“唐小僧”、“證大金服”等曾經耳熟人詳的P2P公司陸續暴雷,引發行業地震,網貸行業正經歷著整體覆滅的風險;與此相反,區塊鏈領域的defi去中心化借貸項目正如火如荼,高喊著要顛覆銀行等傳統金融機構。我們曾經在Fintech領域亦有投資和布局,對于P2P行業,眼看他起朱樓,眼看他宴賓客,眼看他樓塌了!今天聊一聊P2P的興衰對Defi的啟示。

P2P網貸,即個體對個體的借貸,沒有中間商賺差價。用金融科技顛覆銀行的口號,P2P好幾年前就開始喊了,區塊鏈項目不算第一個。在業務模式上,P2P公司更接近顛覆銀行。P2P公司沒有存款準備金的要求,也無需遵守《巴塞爾協議》關于資本充足率、貸存比等一系列的監管要求。尤其是監管尚未跟上的那段野蠻發展期,P2P公司沒有監管的束手束腳。在經營上比銀行靈活自由得多。純正的P2P公司作為網貸信息中介,確實去掉了銀行這個借貸中介環節。

P2P公司的高光時刻,行業內不斷有獨角獸公司誕生,豪華酒店里網貸公司的發布會一場接著一場,他們在熱門網劇里植入廣告、樓宇電梯廣告也一天24小時轟炸不斷。瘋狂的時候可能1/3的上市公司都在布局P2P網貸業務。最奇葩的是2015年5月,主營房地產業務的多倫股份突然公告改名匹凸匹,公司股價在一片吐槽和嘲笑聲中迎來數個漲停!

P2P的興起

1、利率市場化的大潮涌動

在2013年7月20日中國人民銀行宣布全面放開金融機構貸款利率管制之前,優質國企以及抵押物充足的大公司能輕易地從銀行拿到便宜的貸款,而中小民營企業卻一直經歷著融資難融資貴的問題。有些國企從銀行拿到便宜的貸款,轉手委貸的形式放給民營企業,穩賺息差。

Web3實物收藏平臺Collector Crypt完成種子輪融資:2月10日消息,Web3 實物收藏平臺 Collector Crypt 宣布完成種子輪融資,具體金額暫未披露。本輪融資由 GSR、Big Brain Holdings、FunFair Ventures、Genesis Block Ventures、Master Ventures Investment Management、StarLaunch 和 Telos 參投。

Collector Crypt 使用完全可組合的區塊鏈基礎設施,將知名品牌、評級公司、實體金庫和去中心化 Web3 市場結合起來為用戶提供低風險收藏解決方案,其原生 Token COLL 具有折扣、獎勵分發和治理等實效。[2023/2/10 11:59:34]

在地產公司、地方融資平臺等愿意支付高額利息成本的誘惑下,銀行資金開始借道理財產品、信托貸款、委托貸款等渠道大規模出表,“影子銀行”不聲不響地積累起龐大的規模。2012年,銀行新增人民幣貸款僅增長了10%的水平,但全社會融資總量卻保持了23%的高速增長,“影子銀行”功不可沒。

2013年,金融脫媒在財經媒體上是一個非常高頻的詞。這是什么意思呢?就是指資金供給繞開商業銀行等媒介體系,直接輸送到需求方和融資者手里。跟我們現在區塊鏈行業常常掛在嘴邊的金融去中心化一樣。

同年,“余額寶”橫空出世。而早在2008年阿里年會上,馬云揚言“銀行不發生改變,我們就改變銀行”。“余額寶”的誕生引發互聯網理財的“各種寶”跟風,居民存款像螞蟻搬家一樣離開銀行,存款利率市場化在沒有官方宣布的情況下悄然開始。

Azuki系列NFT24小時交易額為251.75ETH:金色財經消息,據NFTGo.io數據顯示,Azuki系列NFT總市值達3.61億美元,在所有NFT項目總市值排名中位列第11;其24小時交易額為251.75ETH。截止發稿時,該系列NFT當前地板價為13.99ETH。[2023/1/29 11:34:42]

利率市場化是市場經濟發展到一定階段必然的結果,資金的出借方有追求高額收益的需求,融資方亦有承擔高額利息成本的意愿。在這樣的金融脫媒和利率市場化的大背景下,P2P應運而生并迎來了迅猛的發展。P2P借貸資金出借方和融資方直接交易,去掉中間銀行角色,是金融脫媒重要的一支力量。

2、移動互聯技術以及第三方支付通道創造的良好的網絡基礎設施

第三方支付公司,我們日常接觸最多的是支付寶和微信支付,實際上,央行共批復了289家第三方支付牌照。根據艾瑞咨詢數據,支付寶和微信支付兩家長期占據了移動支付90%以上市場份額。你可能會問,其他支付公司怎么生存?

事實上,第三方支付公司日子過的還不錯,比如和P2P業務合作,就養活了很多第三方支付公司。

在第一階段,第三方支付公司只充當網貸公司的支付通道,提供支付接口,用戶的出入金很方便的完成。單純的支付通道,用戶的出入金都是先歸集到P2P平臺賬戶上,實質上形成了資金池業務,也容易發生P2P捐款跑路的風險。在第二階段,支付公司除了充當P2P公司支付通道,還為P2P公司提供第三方存管,即為投資人和借款人設置虛擬二級賬戶,實現清結算分離的模式。P2P平臺不觸碰資金,避免形成“資金池”,由于第三方支付公司并未對借款人的身份和信用進行審查,仍然不能阻止平臺自融的發生。

土耳其央行行長:將很快宣布數字貨幣的“好消息”:7月28日消息,土耳其央行行長表示,將很快宣布數字貨幣的“好消息”。(金十)[2022/7/28 2:43:24]

盡管第三方支付公司與P2P的合作,并不能阻止P2P平臺自融的發生,但第三方支付的便利以及4G、移動互聯技術的普及大大促進了P2P公司的發展。

3、廉價可得的數據與成熟的算法讓大數據風控大放異彩

中國巨大的人口基數,以及不斷激增的網民數量,留存了海量的線上數據。百度李彥宏說過:

“中國人對數據隱私可以更開放,愿用隱私換效率”。

該言論拋出雖引發了一片罵聲,卻道出了過去幾年中國數據市場的事實。海量的數據積累和算法的進步,大數據產業過去一度成為風口產業,大數據技術與金融結合,讓P2P在精準獲客,和大數據風控、以及貸后催收等全流程上大放異彩。

尤其是P2P網貸行業,他們拋棄了傳統線下資產抵押和擔保的重資產模式,作為純信用借貸,更多依賴數據風控。他們根據用戶的網上消費習慣、學歷情況、過往的借貸記錄、通信記錄等等多個維度判斷借貸用戶的償還能力,并批復借貸額度,有效降低了壞賬風險。

從輝煌到大潰敗

P2P潰敗的本質原因,是P2P并非是去中心化的運營,很多網貸平臺從信息中介越界為信用中介。大多數出事的P2P平臺無一例外都搞了資金池,承擔剛性兌付,甚至發行假標自融。

如去年暴雷的“唐小僧”,采用虛設債權、虛構借款人信息、虛假宣傳等手段,承諾5%至24%的年化收益,通過超級借款人、收益權轉讓、定向委托等方式,向277萬余名投資人非法募集資金人民幣(以下幣種均為人民幣)593.57億余元,入金總額160.45億余元,其中116.04億余元用于兌付前期投資人本息。至案發,造成11萬余名被害人實際經濟損失50.4億余元。近期剛剛暴雷的上海證大,實際控制人戴志康自首之際,據稱該公司經營過程中存在設立資金池、挪用資金等違法違規行為,而且已經無法兌付。

NFT智能錢包Castle完成150萬美元Pre-Seed輪融資:6月17日消息,NFT智能錢包CASTLE完成150萬美元Pre-Seed輪融資,Dragonfly Capital領投,參投方包括 Palm Tree Crew、Lattice Capital、Whitestar、Framework 等,個人投資者包括 Andy(Fractional)、Gmoney、Jess Sloss(Seed Club)、Trevor McFedries(FWB & Dapper Labs、Linda Xie、Cooper Turley、Hunter Horsely(Bitwise)、Mariano Conti、Jason Goldlist、John Barnett、Joshua Harris 等。

Castle錢包功能包括了多重簽名、內置NFT市場、批量交易、投資組合跟蹤等,目前已開放內測,用戶可加入等待列表。[2022/6/17 4:34:34]

1、資金池、剛性兌付、自融、假標等打擊了行業信心

保險公司有一個龐大的資金池,賠付的資金流出和新保單的資金流入使之保持平衡。銀行也有龐大的資金池,貸款的流出和存款的流入,使這個資金池保持相對穩定。資金池內資金,保險公司可以用于投資獲得投資收益,而銀行則用于放貸,賺取息差。保險公司和銀行資金端的成本非常低,而且在出現擠兌或者無法償付的時候,國家的力量會介入,因此,保險公司和銀行是法定經營資金池業務。

但P2P業務呢,作為傳統金融的補充,本身只是對銀行過去看不上業務的撿漏。據筆者多年的市場觀察,如果不姓“趙”,碰資金池業務必死。

Solana官方:網絡運營商和 dapp 將在接下來的幾個小時內恢復客戶服務:金色財經報道,Solana官方發推稱,今天早些時候,當節點為同一塊生成不同的結果時,持久隨機數交易功能中的一個錯誤導致了不確定性,從而阻止了網絡的發展。在網絡未能達成共識后大約 4 個半小時的中斷之后,驗證者運營商在 UTC 晚上 9:00 成功完成了 Mainnet Beta 的集群重啟。網絡運營商和 dapp 將在接下來的幾個小時內繼續恢復客戶服務。主網測試版驗證者請按照下面鏈接的重啟說明,將1.9.x升級到1.9.28,如果你版本是1.10.x,請升級到1.10.23。[2022/6/2 3:57:22]

中國銀保監會主席郭樹清曾說“理財產品收益率超過6%就要打問號,超過8%很危險,超過10%就要做好損失全部本金的準備。”涉及資金池和假標的平臺,大多數都是用高額的利息和高額的返利吸引投資者,你貪圖人家的利息,人家卻盯著你的本金。

2、次級債業務的本質以及面臨傳統銀行金融科技的競爭

P2P業務和傳統銀行信貸業務相比,資金成本更高、客戶更劣質,因此P2P借貸本質上是次級債。在整體經濟下行,首先遇到壞賬風險的肯定是P2P業務的次級債,再加上脆弱的行業信心,稍有風吹草動,擠兌風險就有可能發生。

過去,傳統銀行更加注重線下風控,對P2P服務的長尾的用戶基本是忽視的。但是,近年來,商業銀行紛紛開始覺醒,“金融科技”成為“標配”,不僅加快了與第三方的大數據風控公司合作,稍有規模的商業銀行都成立自己的金融科技子公司。大數據風控技術不再是網貸公司獨有的東西。

擁有更低的資金成本,以及大數據風控技術的加持。傳統銀行近年來,不斷的搶占P2P公司的市場。和銀行相比,P2P公司已經沒有多少優勢,加上監管的壓力,從已上市的P2P公司財報看,大都開始向助貸、消費金融方向轉型。

3、事前監管滯后,事后處置風險一刀切

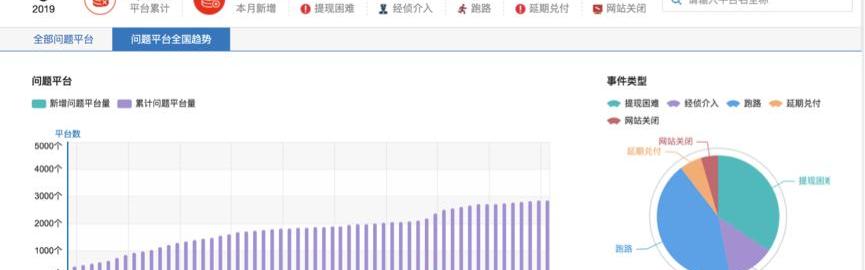

P2P網貸行業此前一直處于野蠻生長的狀態,進入的門檻極低,從業人員的素質也不高。此前,監管的態度似乎是先發展后監管。根據網貸之家數據,高峰時期的2015年,中國共有上萬家P2P平臺。2015年以來,問題平臺逐漸增多,截止2019年8月,問題平臺累計2850家,轉型及停業平臺累計3096家,數量已經減少近一半,而且仍在持續減少中。

2019年以來,監管部門多以壓降規模,引導P2P平臺良性退出或者轉型為主旋律。按照2017年底下發的《關于做好P2P網絡借貸風險專項整治整改驗收工作的通知》,本應該在2018年6月完成的P2P備案一直延期至今,行業內尚未一家平臺完成備案。從當前形勢看,P2P備案已經遙遙無期。或許監管者認為,P2P行業已經墮落到無可拯救的地步,不值得監管背書。有業內人士悲觀地認為,未來最終留下來的P2P公司數量可能跟當前持牌消費金融公司一樣。

P2P從高光時刻到迅速隕落是內外因共同作用的結果,內因是先天性的次貸本質,薄弱的內控,搞資金池以及平臺自融作惡;外因是宏觀經濟環境惡化、加上銀行金融科技的配備帶來降維競爭打擊。最后,監管高壓下加速了P2P網貸的落敗。

Defi算普惠金融嗎?

P2P之所以能發展到如此大規模,作為普惠金融一定程度上得到了政策的默許。P2P讓原來沒有享受銀行借貸服務的人群借到了錢,雖然需要付出較高的利息成本。這些借款者有些可能是中小民企、也有些是小商小販。P2P確實有存在的社會意義。

Defi能算得上普惠金融嗎?目前來看,Defi只是給數字貨幣的投機者提供流動性的協議或平臺,Defi的目標用戶也都是幣圈的老鳥,從目標用戶定位上過于狹窄。目前,投資加密數字貨幣的人群本來就不多,能夠操作Defi更是少之又少了。因此,從這個角度看,不算一個大賽道,Defi未來的規模可能并不會太大。Defi如何服務長尾人群,更多地為實體經濟創造價值,仍需要從業者繼續探索。

和P2P相比,Defi如何做到反欺詐以及改進

不管科技對金融如何進行改造,金融科技本質上仍然是金融。P2P業務盡管可以引入第三方存管分賬戶管理,降低卷款跑路的風險,并且利用大數據風控將外部的欺詐降低到一定的水平,從而有效降低壞賬風險,卻仍不能阻止平臺本身自融作惡。

和P2P公司利用大數據風控反欺詐不同,Defi協議沒有KYC流程,比如Makerdao項目穩定幣DAI的產生是采用超額抵押ETH產生穩定幣DAI,數字貨幣本身的匿名性使得Defi項目無法利用大數據增信。因此,Defi項目也很難做到差別化的利率定價,此外,超額抵押的資金使用效率較低。從這兩個角度看,Defi去中心化借貸其實比較死板。此外,跨鏈技術的不成熟,抵押資產主要是ETH這樣的單一資產,Defi還有很多需要改進的地方。

Defi去中心化借貸和P2P相比,有什么改進呢?實現了資產托管、逐日盯市的智能合約化。這算一個巨大的進步,因為P2P公司的第三方支付通道接口以及銀行存管都是一筆非常大的成本。當然,智能合約雖然能一定程度避免平臺作惡,但是也需要預防黑客作惡,有利也有弊。

V神也警告說,不應該大力鼓勵人們把錢投入DeFi協議,主要原因是這些協議還沒有經過測試,而且也有可能失敗。

寫在最后啟示

不管是P2P還是Defi去中心化借貸,本質上還是金融借貸,不管形式怎么變化,始終繞不過資金成本、壞賬風險、以及擠兌風險三個核心問題,P2P通過服務長尾用戶,用普惠金融的方式彌補資金成本過高的問題,用大數據風控解決外部欺詐帶來的壞賬風險。但是不能解決平臺自身的欺詐,在擠兌風險發生的時候也沒有好的解決方案。這三個問題如果沒有好的解決方案,顛覆銀行就只是烏托邦似的設想。

Defi仍然處于發展的早期,大家對Defi的期望也較大,曾經P2P也是大家追逐的風口,做著做著就變味了,希望Defi能吸取些教訓吧!

作者:萬塘路陳浩南

自8月初伊朗政府批準加密采礦作為一項工業活動以來,關于加密貨幣挖礦的相關監管政策的細節不斷流出.

1900/1/1 0:00:00前言:一個反脆弱系統是會隨沖擊而變得更強大以及更具抵抗性的系統,而不是變得更弱。這描述的是比特幣,它的網絡安全隨著系統處理能力的增長而增長.

1900/1/1 0:00:002019年以來,在類游戲之后,更具金融屬性的DeFi成為DApp生態的下一個風口。穩定幣、借貸、去中心化交易所作為驅動DeFi行業發展的“三駕馬車”,把DeFi從小眾市場帶入主流大眾視野,其.

1900/1/1 0:00:00SquareCrypto今天在推特上宣布,該公司請了三名新的軟件工程師。SquareCrypto是支付公司Square的加密貨幣部門,Square由推特創始人兼首席執行官JackDorsey創立.

1900/1/1 0:00:00前言:如何實現去中心化的穩定幣?其中的貨幣政策和財政政策應該如何制定和實施?本文提出了一個框架,試圖消除人力參與的需要,以實現程序化的去中心化的穩定幣.

1900/1/1 0:00:00全球大型加密貨幣交易所,總部位于舊金山的Coinbase很可能會發行一種專屬的交易所代幣,Coinbase亞洲機構銷售主管KayvonPirestani如是說.

1900/1/1 0:00:00