BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+0.83%

ETH/HKD+0.83% LTC/HKD+2%

LTC/HKD+2% ADA/HKD+2.79%

ADA/HKD+2.79% SOL/HKD+2.09%

SOL/HKD+2.09% XRP/HKD+3.7%

XRP/HKD+3.7%摘要:中央局會議中再度強調的“房住不炒”態度讓樓市炒作效應加速冷卻,而這一規模巨大的市場資金另覓歸宿的需求,或將成為比特幣難得的爆發契機。

不久前舉行的二季度中央局會議明確重申了“房住不炒”的態度,會議中明確表示“不將房地產作為短期刺激經濟的手段”,這一表態讓傳統金融市場聞風而動。中央對于房地產市場的堅決“整治”態度讓金融市場看到了一個巨大的“補給庫”,這部分需要尋找新歸宿的巨量資金引發了市場的高度關注。

“房住不炒”除了控制房價肆意上漲引發泡沫以外,會在一定程度上讓實體經濟成本下降,并間接提升居民的可支配收入。此外,

在“房住不炒”的明確預期之下,國內投資房地產的需求預計會在未來相當長的一段時間內被明顯抑制,而這必將讓居民財富進入資本市場的趨勢越來越明朗,或者換句話說,部分當下的炒房資金存在尋找新投資市場的需求。

在過去相當長的時間里,樓市對于投資者,尤其是對于資金規模較大的投資者來說吸引力一直很高,深究其原因,主要在于房產和證券、債券等傳統投資標的相比,其存在更多的“附加價值”。

彭博社高級商品策略師:比特幣在到達周期頂峰或平穩期前還有很長的路要走:金色財經報道,彭博社高級商品策略師Mike McGlone認為,比特幣的供應量下降,加上新投資者的需求旺盛,比特幣在到達周期頂峰或“平穩期”之前還有很長的路要走。他評論說:“仍處于價格發現模式,比特幣高原(增長后的穩定期)似乎遙遙無期,比特幣供應正在下降,需求正在上升,這使我們期望隨著加密貨幣的成熟,價格將繼續上漲并建立更高的高原。”[2021/4/13 20:12:14]

比如投資房地產除了可以在房價上漲的過程中賺取差價以外,同時還具備居住使用功能,將其出租還可以獲得租金這部分額外收益。而投資房產通過房貸進行加杠桿的難度遠小于股市,而加杠桿的幅度又相對較大,因此這也有利于炒作資金在市場表現相似的情況下能夠獲取更多收益。而由于國內住房市場在過去相當長的一段時間里一直保持在一個非常穩定的上升趨勢之中,無疑讓房地產投資所要承擔的風險進一步壓縮,回顧相當一段時間的歷史表現,樓市的投資收益比相比股、債市等傳統投資一直遙遙領先。

而對于傳統的投資市場來說,相比于樓市而言,其優勢主要體現在更強的流動性、更低的交易費用以及更低的參與門檻之上。不過由于金融資產天然附帶的高風險特性,金融資產在我國居民財富配置中的比例一直處在一個較低的水準。

Spencer Noon:可在YFI價格連續超過比特幣10天后將其拆分:DTC Capital 投資者 Spencer Noon發推提出一個適度的非正式拆分YFI建議:在YFI價格連續超過比特幣10天之后以10:1的比例拆分YFI,拆出ySplit。新的ySplit保證1YFI=1比特幣,這能夠讓社區在同一文化氛圍下集結,并且永遠擁有以績效為導向的目標。

此前,yearn.finance宣布將推出去中心化保險功能,這促使YFI幣價大漲,一度觸及9000美元,這點燃了YFI支持者對價格超過比特幣的信心。(嗶嗶News)[2020/8/18]

與發達國家相比,中國居民資產配置現狀存在很大調整空間

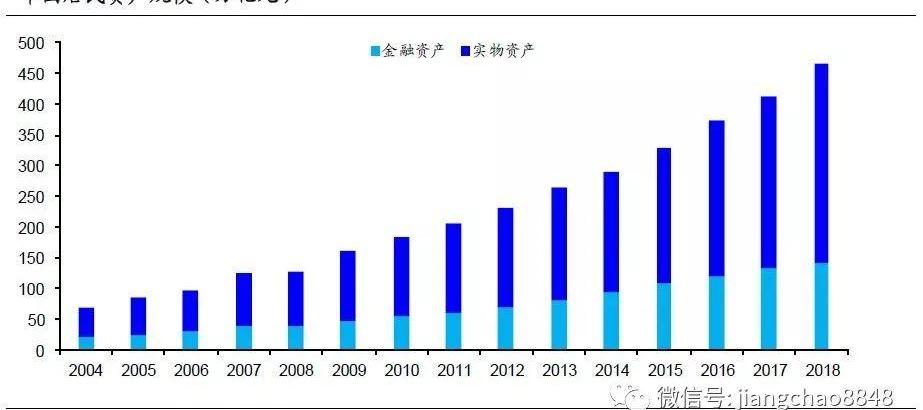

據海通證券姜超團隊日前分析中公布的數據顯示,據估算,截至2018年末我國居民的總資產規模達465萬億元人民幣,大部分配置在實物資產。2018年末,我國居民財富中的房地產規模約占居民總資產的70%,而金融資產規模約占30%。金融資產中,存款占據半壁江山,保險和銀行代客理財分別占金融資產的14%與13%,其他類型金融資產規模占比偏低,股票資產規模約占居民金融資產的6.3%、僅占居民總資產的1.9%。

分析 | 貨幣貶值的風險可能會推高比特幣的價格:風險投資公司Blockchain Capital合伙人Spencer Bogart認為,從長遠來看,比特幣將是一個安全的避風港。不過,他對BTC價格將如何在各種經濟事件中發揮作用有著微妙的看法。Bogart認為,貨幣貶值的風險會推高比特幣的價格。Bogart說:“我認為,從長遠來看,比特幣絕對會是一個安全的避風港……當貨幣貶值的風險迫在眉睫時,比特幣肯定會非常有吸引力。我認為,這是最近價格上漲的一大推動因素。”不過,Bogart繼續表示,他不認為BTC會在嚴重的經濟危機中,在價格方面表現良好。他推測“當你想到正在發生的真正嚴重的危機、流動性緊縮和另一場全球金融危機時,我認為,從價格的角度來看,比特幣將很難做得很好。” Bogart還指出,在他看來,目前的情況并非如此。他補充說,他“不相信我們現在面臨全面的經濟危機。”(cointelegraph)[2019/8/21]

動態 | Blockstream聯合創始人提議將比特幣塊從1Mb減少到300Kb:據ethereumworldnews消息,Blockstream聯合創始人Luke DashJr最近發布了一項提案,提議將比特幣塊從1Mb減少到300Kb。Luke Jr給出的理由是該提案有助于保護礦工的利益,增加完全驗證的節點并促進節點之間的通信。[2019/2/15]

而發達國家居民的財富配置卻存在極大的反差:美國居民金融資產占七成,多為股票和保險,房地產僅占24%。日本居民也配置了超過六成的金融資產,其中有一半為現金與存款。韓國居民財富中配置的非金融資產比重雖然高于金融資產,但房地產配置比重也僅為四成左右,遠低于中國2018年末居民房地產配置的七成水平。

由此可見,隨著“房住不炒”的基調被不斷深化,未來中國金融市場很可能會迎來一個重大的發展機遇。對于非自住需求的投資客來說,全方位的政策限制無疑將大大削弱投資樓市的吸引力,尋找其他更具賺錢效應的市場必將成為這部分資金當下所面臨的主要問題。

當然,一些長期扎根在房地產市場的資金,本身就是投資者為了豐富其資產配置而產生的的需求,而新政策推行后這部分資金對于退出樓市的迫切程度無疑更高,除了在股市、債市等傳統金融資產上進行增配以外,新興投資標的很可能會在本輪洗牌過程中獲得更多關注。

分析 | 長期持有讓比特幣價格相對穩定:據Bitcoinist報道,數據顯示目前長期持有和用于流通的比特幣約各占一半。Inlock的CMO Peter Gergo表示,正因為長期持有者的存在,比特幣的價格才得以穩定。除比特幣外,多數小幣種也都處于長期持有狀態。[2018/9/2]

資金會去哪兒?

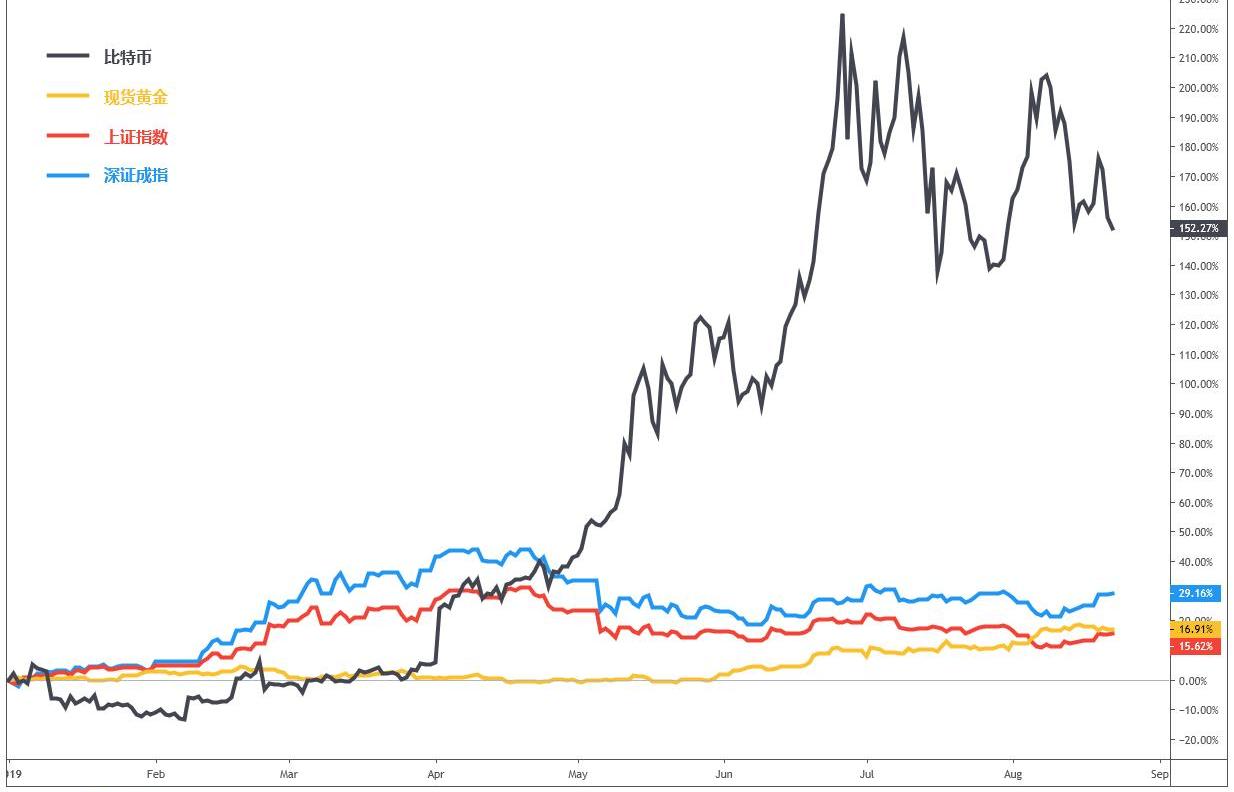

對于中國的投資者來說,A股顯然是腦海中浮現的“首選”。今年年初A股走出了一波小牛行情,即使在過去一段時間里遭到了貿易摩擦等問題的沖擊,目前上證及深證兩大指數自年初以來仍然保有比較可觀的漲幅,其中上證指數年初以來漲幅達到15%,而深成指則取得了近30%的階段漲幅。

不過回溯今年上半年的市場表現,當下受關注度較高的投資標的競爭,看似已經走成了一場毫無懸念的“比賽”。真正領跑市場的“霸主級”投資標的,就是仍然備受爭議的比特幣。雖然在最近兩個月內多有波折,且確實也在最近一段時間里出現了強度可觀的價格回調,但是截止發文時段,比特幣在今年年初以來仍然保有超150%的驚人漲幅,遠遠甩開了A股兩大股指,而一直被視作是比特幣“追趕目標”的黃金一直不已高波動性著稱,顯然也并無法撼動比特幣上半年的領漲地位。

如若讀者因為上圖中時間段的選取恰好與比特幣小牛市相匹配存在疑問,那么我們可以把觀察的樣本區間進一步擴大,增加比特幣出現歷史級熊市的2018年下半年表現,我們能夠發現,比特幣仍然可以在這個時間跨度超一年的階段中遠遠甩開其他“競爭對手”。

比特幣的優勢體現在哪里?

隨著今年年中以來,國際貿易環境的惡化導致全球證券市場一直如履薄冰。貿易摩擦問題一旦出現風吹草動,往往會直接沖擊相關國家和地區的證券市場,而A股顯然也未能在這種大環境中“獨善其身”。以今年5月6日為例,上證指數當天低開近百點后一路走低,最終當日收跌5.58%,深成指更是在當天出現7.56%的大盤跌幅。

而在這種環境下,比特幣的避險功能正在逐漸形成新的共識,而這自然也是當前比特幣值得被重視的幾大優勢之一。比特幣的避險價值源于與黃金相似的稀缺性,2100萬枚的既定上線讓比特幣能夠保持在一個相對的通縮環境之中。

此外,比特幣還能像現金一樣在日常中使用,雖然目前比特幣作為支付手段仍然存在種種不足,但是比特幣確實已經在一定程度上成為了全球通行的“貨幣”。再者,比特幣還能夠長期享受區塊鏈技術風口的利好。

對于比特幣來說,自其誕生以來的十個年頭里,它已經展現出了在“正常經濟周期”和“流動性危機期間”都有良好表現的能力,而在法幣出現大規模貶值的環境中,由于比特幣在全球范圍內存在一個相對明確的公允價值,其投資價值將進一步提升。隨著比特幣的應用落地場景不斷增加,目前其已經成為了一種透明、不可變、全球性流動性形式的代表,通過投資比特幣實現財富保值和增長的可行性正在被越來越多的人認可。

研究顯示:只需配置很小比例的比特幣,就可以大幅提升投資組合表現

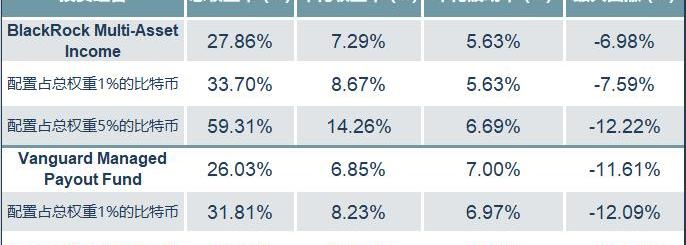

幣安研究院在不久前發布的研究報告顯示,在傳統的多資產類別投資組合中配置比特幣可以提供總體上更好的風險回報情況。從回測結果來看,配置了比特幣的所有模擬投資組合普遍比傳統的多資產類別投資組合擁有更好的風險回報特征。

幣安在報告中對大型傳統投資管理公司進行了分析,選取管理資產規模排名前2位的大型公司BlackRock和VanguardAssetManagement。選擇他們旗下規模最大的多資產投資策略,并把比特幣添加進入投資組合之中,結果發現,在2015年底至今年6月底的這三年多時間里,雖然兩大非常具有代表性的投資組合都在配置了一定比特幣以后波動率以及最大回撤都有所上升,但是收益率的提升卻更為顯著。

更直觀地來看,BlackRockMulti-AssetIncome在添加配置比特幣后,其月度收益率表現見下圖:

VanguardManagedPayoutFund添加配置比特幣后,其月度收益率表現見下圖:

幣安研究院在報告的結論中表示,由于比特幣與其他傳統資產的相關性一直處在一個相當低的水平之上,因此作為多資產投資組合的組成部分,無論投資者先前更青睞哪種資產,比特幣都能為其帶來多元化收益。盡管其波動性較高,在多元化投資組合中進行一定比例的比特幣配置,都會持續為散戶和機構投資者帶來更優的風險收益特征。

隨著樓市投資的這扇門被逐漸關閉,在未來一段時間里中國市場很可能會迎來一波規模相當可觀的資金重新洗牌,在股市、債市投資者紛紛“歡呼雀躍”的同時,誕生十年但真正興起時間尚短的比特幣很可能會乘這輪東風,憑借其與其他傳統金融資產低相關性等特性,迎來新一輪的爆發窗口。

//

“我們目前最怕的是,平臺上的應用撐不過今年,無法存活下去。”近期互鏈脈搏在與行業人士交流時,某知名聯盟鏈平臺的負責人透露其對區塊鏈應用發展的擔憂.

1900/1/1 0:00:00序言:自比特幣誕生以來,已經過去了十年的時間,區塊鏈和數字貨幣的概念已經被大家所熟知。如今,業內開始頻繁提及Web3.0的概念,但關于Web3.0到底是什么,卻很少有人能說清楚.

1900/1/1 0:00:00據Cryptolate報道,普華永道盧森堡分公司9月2日在新聞稿中宣布,從2019年10月1日起,將接受客戶的比特幣支付,進一步進軍區塊鏈和加密資產領域.

1900/1/1 0:00:00北京時間8月25日,2019比原鏈全球開發者大會在美國舊金山FortMasonCowellTheater成功舉辦.

1900/1/1 0:00:002019年的風口少得可憐,在明星效應、饑餓營銷的加持下,球鞋成功出圈,成為今年最大的炒作黑馬。 炒鞋有多火? 有人計算,在成交量前100的球鞋中僅選取了26個熱門款,成交金額就已經達到45425.

1900/1/1 0:00:00據CCN9月4日報道,荷蘭央行已經對加密貨幣領域的相關公司失去了耐心,它提醒這些公司必須在2020年之前完成注冊,屆時,它們將會成為“誠信監督”的對象.

1900/1/1 0:00:00