BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD+3.36%

SOL/HKD+3.36% XRP/HKD+0.29%

XRP/HKD+0.29%針對MEV對主要基于以太坊的DEXs的影響,EigenPhi進行了大量研究。以太坊的生態系統引入了區塊構建者,營造出這樣一個環境:MEV成為重要激勵來源。此外,以太坊上的MEV-boost中繼基礎設施使MEV更易于訪問和公平。然而,MEV革命尚未在BNB鏈上到來。該網絡目前有21個活躍的驗證者,他們在權益證明共識模型上運行,負責驗證交易并確保鏈的整體安全性。

由于對BNB鏈上驗證者捕獲MEV的監測,產生了不公平、中心化的的擔憂以及社區投訴。令人欣慰的是,BNBChain最近的討論表明:他們正在積極努力建立更加平衡和包容的DeFi生態,將MEV服務引入網絡,既能保護用戶,又能為驗證者帶來更多收入。

由于BNBChain的運營成本低于以太坊,因此推出具有相同的集中流動性功能的PancakeSwapV3將創造更多的用戶機會。

期權協議Lyra已推出V2版本:7月31日消息,期權協議Lyra發布V2版本,新增期權的組合保證金、期權與永續合約之間的交叉保證金與交叉抵押品類型等功能。Lyra V2由Lyra Chain、Lyra Protocol與Lyra Matcher組成。Lyra Chain是一個在OP Stack上構建的定制以太坊Rollup,支持協議的高吞吐量、低延遲與低成本執行;Lyra Protocol是一個去中心化保證金與風險引擎;Lyra Matcher 是一個開源訂單簿匹配引擎,用于匹配交易者與做市商,將利用智能合約錢包與賬戶抽象來改善Onboarding與私鑰管理。Lyra V2將通過Lyra DAO進行自動鏈上投票,DAO的第一要務是為網絡建立一個安全模塊,該模塊由協議費與鏈上交易費產生。[2023/7/31 16:08:44]

BNBChain和以太坊的套利收入

Bitfinex Securities與阿斯塔納國際交易所 (AIX) 簽署諒解備忘錄:6月9日消息,Bitfinex Securities宣布和阿斯塔納國際交易所 (AIX) 簽署諒解備忘錄 (MOU),以建立一個在各個互利領域建立合作伙伴關系。根據這份諒解備忘錄,AIX和Bitfinex Securities已經確定了多項合作計劃和共同目標。其中包括探索完全可替代的傳統和代幣化證券的雙重上市機會,在各自的證券結算系統之間建立交易后鏈接,以及共同促進傳統和代幣化交易場所之間的有效橋梁。[2023/6/9 21:26:05]

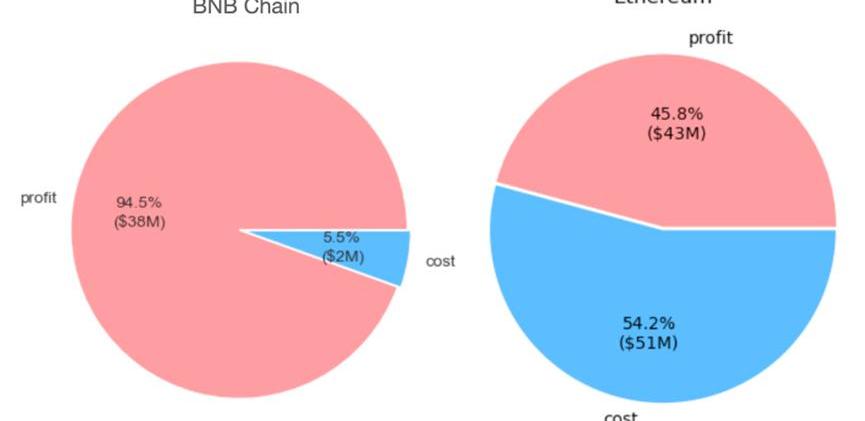

在深入調查了2022年7月1日至2023年3月26日之間的套利交易后,發現套利者在九個月內,從BNBChain中提取了超過4000萬美元。

此外還調查了同一時間段內以太坊的套利交易。盡管以太坊的總收入是BNBChain收入的兩倍多,但由于以太坊上套利交易的高成本,兩條鏈上的套利搜尋者的利潤水平相當。

Origin協議將發行ETH衍生品OETH:金色財經報道,DeFi項目Origin Protocol表示,將發行Origin Ether (OETH),這是一種ETH衍生品,允許持有者通過在其他協議上押注ETH獲取收益。OETH持有者可以通過DeFi協議Curve和Convex賺取交易費用和代幣獎勵。Origin持有CRV和CVX代幣,允許協議通過向流動性提供商發送獎勵代幣來提高收益率。[2023/5/17 15:07:29]

下面餅圖中的數據顯示,BNBChain的利潤率為94.5%,而以太坊的利潤率為45.8%。

BNB鏈和以太坊套利策略的成本調查

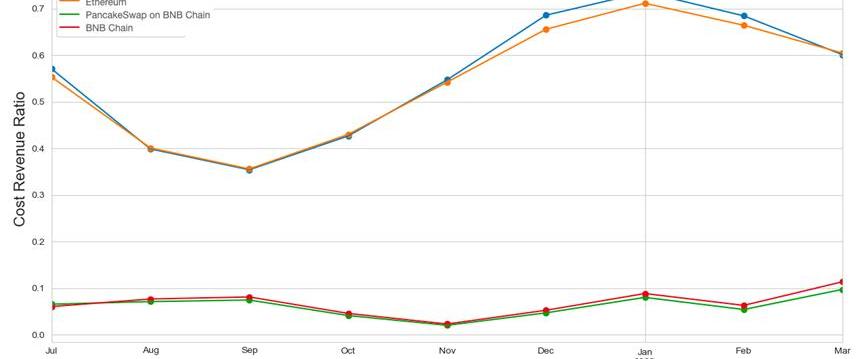

EigenPhi調查了時間段內每個月的成本收益比。BNB鏈上PancakeSwap套利者的成本收益比,與BNB鏈上的總套利基本一致。此外還調查了以太坊上Uniswap的成本收益比。以太坊的高成本導致成本收益比最高超過0.7。但是BNB鏈的成本收益比幾乎比以太坊低一個量級。比較PancakeSwap和Uniswap在各自鏈上的情況也是如此。

Do Kwon:社區直接將LUNA發送至銷毀地址沒有任何意義:5月23日消息,Terra創始人Do Kwon發推稱,正如他多次指出,社區成員將LUNA發送至銷毀地址并不是一個好主意,除了會損失自己的代幣之外,沒有任何作用。[2022/5/23 3:35:02]

在BNB鏈上創建套利機器人比在以太坊上更便宜。例如,套利搜尋者在BSC上創建交易利潤最高的機器人,只需4.6美元;而在以太坊上,同樣的機器人將花費200美元。

PancakeSwapV3上的MEV機會

PancakeSwap于4月3日宣布在BNBChain和以太坊上推出V3版本,引入集中流動性功能,將為用戶、套利搜尋者和做市商提供更多機會。適當利用和管理流動性對于從市場中提取價值至關重要。雖然大量利用流動性可能會導致嚴重的問題,但有效利用可以讓用戶受益。因此,了解如何利用和管理流動性對于最大限度地發揮其潛力至關重要。

1.PancakeSwapV3套利機會

一旦V3推出,PancakeSwap池中的流動性可能會出現顯著波動,這會創造更多的套利機會。

目前相當多的套利交易只在PancakeSwap池中進行。隨著V3的推出,這些套利機器人可能不需要在方法上做太多改變,就能獲得更多的套利機會。

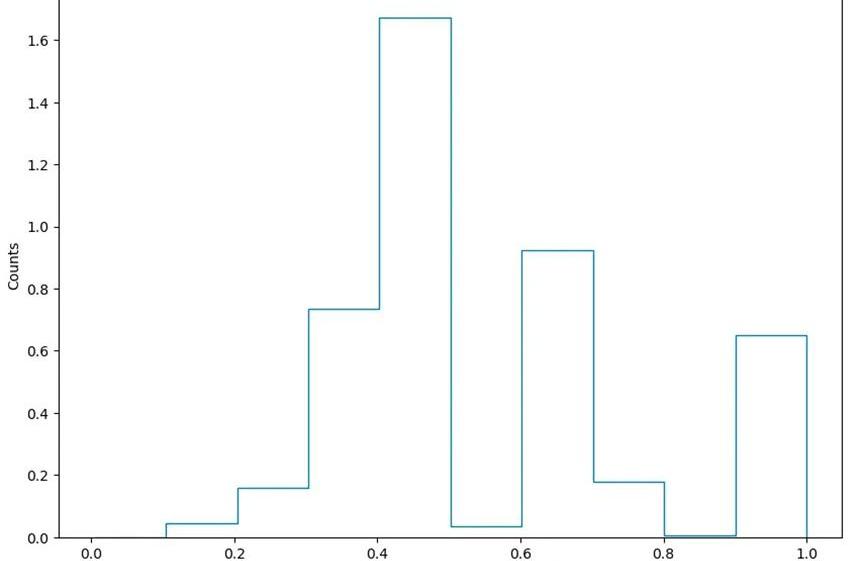

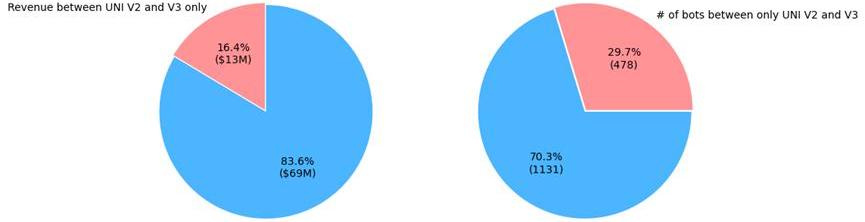

值得注意的是,在以太坊中,許多套利機器人僅在Uni-V2和Uni-V3之間運行,就產生了可觀的利潤。此外,鑒于BNB鏈上的PancakeSwap和以太坊上的Uniswap在AMM設計上的相似性,目前在Uni-V2和Uni-V3之間運行的套利者,有可能在V3啟用后無縫過渡到PancakeSwap,而無需對現有策略進行重大更改。

例如,EigenPhi觀察到以太坊中Uni-v2和Uni-v3之間的單一套利策略已經產生了超過300萬美元的利潤。一旦V3啟動,PancakeSwap也將出現類似的機會,允許交易者利用這些有利可圖的交易。

2.PancakeSwapV3給做市商帶來的機會

集中流動性有諸多好處,能夠讓流動性提供者和用戶管理流動性更高效。這一優點也吸引了傳統做市商。

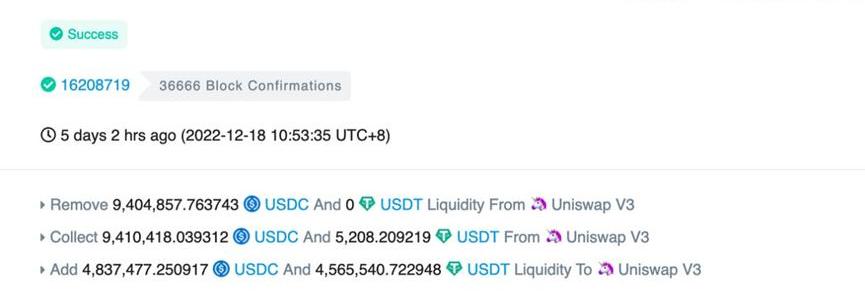

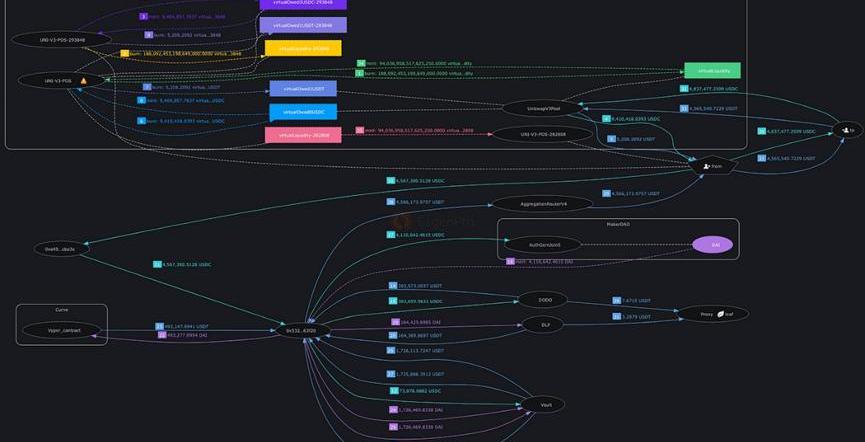

以下是做市商如何管理Uni-V3流動性的示例。該機器人通過代幣交易并將其重新添加到池中,來消除交易對流動性的不平衡,確保當前價格處于可接受的流動性范圍內。機器人每天可能多次執行這種平衡操作,每天的收入高達2000美元。

做市商的代幣流向:

然而,做市商在以太坊上調整Uni-V3流動性時面臨著高昂的成本,這限制了做市商調整的頻率。由于調整流動性的成本很高,做市商出現虧損的情況也屢見不鮮。然而,在PancakeSwapV3上調整流動性的成本較低,可能會為做市商創造更多機會,通過更頻繁和更有效地調整其流動性來增加利潤。

結論

一旦PancakeSwapV3上線,PancakeSwap池中的流動性可能會出現顯著波動,這會在BNB鏈上產生更多的套利機會。此外,在PancakeSwapV3上調整流動性的成本較低,可能會為做市商創造更多機會,使其在BNB鏈上更頻繁、更有效地調整流動性。

Tags:以太坊SWAPBNBCAKESWAP以太坊交易所SWAPPtogetherbnb怎么開啟HCheesecakeSwap Token

Synthr 合成資產協議,允許用戶使用無信任金融合約鑄造和交易各種金融資產的鏈上衍生品 產品優勢: -支持跨鏈互操作性 -可組合性.

1900/1/1 0:00:00新的一年帶來新的開始,隨著加密貨幣市場從2022年末的休眠中醒來,擺脫熊市,從2023年1月1日的總市值8318億美元增長了48.9%,到2023年3月31日的1.238萬億美元.

1900/1/1 0:00:002023年4月,香港交易所官方發布了一份名為《ETF與全球金融市場虛擬資產生態圈的發展》的研究報告.

1900/1/1 0:00:00幣圈想要獲取高收益,先發優勢很重要,無論是空投還是炒幣,早期參與都是未來收益的一個前提,尋找Alpha項目也成為了玩家的剛需以下村長給大家推薦15個尋找Alpha項目的免費工具.

1900/1/1 0:00:00meme在加密世界的重要性meme自2021年被shib,doge帶火之后,便在加密行業擁有舉足輕重的地位,成為加密投資版圖中重要的組成部分之一.

1900/1/1 0:00:00去中心化交易所PancakeSwap?治理代幣?CAKE?本周遭受重創。比推終端數據顯示,CAKE在過去7天里暴跌24.4%,成為市值前100大加密資產中表現最差的代幣之一.

1900/1/1 0:00:00