BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+2.25%

ETH/HKD+2.25% LTC/HKD+4.56%

LTC/HKD+4.56% ADA/HKD+4.35%

ADA/HKD+4.35% SOL/HKD+3.19%

SOL/HKD+3.19% XRP/HKD+2.54%

XRP/HKD+2.54%被視為DeFi下一個增長引擎的RWA正在升溫。

近期,加密借貸協議MapleFinance宣布將推出美國國債池后,其代幣$MPL上漲超20%。而近三個月內,$CREDI、$SMT和$FACTR等RWA概念代幣都上漲了10倍以上。

此外,上周幣安宣布成為Layer1區塊鏈Polymesh節點運營商的消息也引起了市場對于RWA的關注。Polymesh不是一個普通Layer1,而是專為證券型代幣等受監管資產而量身打造的機構級區塊鏈。消息宣布后,Polymesh代幣POLYX應聲上漲超10%。

目前一個不可忽視的趨勢是,除了幣安外,高盛、HamiltonLane、西門子等傳統金融的大機構和MakerDAO、Aave等頭部DeFi協議都在RWA賽道上爭相布局。

據加密數據平臺?Rootdata顯示,RWA?板塊已有近50多個項目,圍繞借貸和房地產領域的創新項目較多。其中,Goldfinch、Centrifuge、MapleFinance等項目的投資方中不乏a16z、CoinbaseVentures、分布式資本等知名機構,

為什么?RWA?又火了?

RWA——真實資產代幣化,并不是一個新概念。從區塊鏈誕生至今,關于房地產、大宗商品、私募股權和信貸、債券和藝術品等現實世界資產代幣化的討論屢見不鮮,也陸續出現了不少概念項目,但都沒有掀起太多水花。

2020年,MakerDAO正式將RWA納入戰略重點并發布引入RWA的指南和計劃,該概念逐漸引起更多的關注。除了發行穩定幣DAI,MakerDAO通過了RWA作為代幣化房地產、發票和應收賬款形式的抵押品的提案,以擴大DAI的發行。據悉,MakerDAO2022年12月約70%的收入來自RWA。而Aave緊跟MakerDAO其后于2021底宣布上線RWA市場,同樣允許真實資產的抵押借貸。不過盡管有頭部協議在布局,RWA?也一直不溫不火。

分析師:BTC在29,500美元水平附近保持謹慎很重要:金色財經報道,推特用戶Ali監測BTC鏈上數據顯示,172萬枚BTC最后在29,500美元至30,200美元的價格范圍內波動,代表了一個重要的阻力區域。

該分析師進一步報告稱,根據TD Sequential指標,BTC的日線圖顯示出買入信號。如果每日收盤價超過30,000美元,則可能會確認看漲模式,從而可能上漲至30,400美元至30,600美元的范圍。然而,在29,500美元水平附近保持謹慎很重要。如果該水平有任何疲軟或支撐下降的跡象,則可能會否定買入信號。[2023/7/24 15:54:46]

近期,幣安躬身入局,以高盛、HamiltonLane、西門子等為代表的傳統金融大機構和一些鏈上美債協議的密集布局,讓RWA重回視野。

今年初,先是高盛宣布旗下數字資產平臺GSDAP正式上線,而該平臺已經幫助歐洲投資銀行發行1億歐元的兩年期數字債券。不久后,管理規模超?1000億的私募股權公司HamiltonLane在Polygon網絡上將其21億美元旗艦股權基金的一部分代幣化,向投資者出售;電氣工程巨頭西門子也在區塊鏈上首次發行6000萬歐元的數字債券。

而幣安除了前文提到成為Layer1區塊鏈Polymesh的節點運營商外,今年3月份還就RWA為主題發布了一份34?頁深度研究報告。

除了大機構的動作外,我們也發現以OndoFinance和TProtocol等為代表的不少支持鏈上美債的項目動作頻繁。上周,OndoFinance宣布推出基于貨幣市場基金的美元穩定幣OMMF、TProtocol啟動流動性挖礦計劃、MapleFinance宣布將推出美國國債池。

一些對加密友好的政府機構也在試水RWA,比如新加坡金融管理局(MAS)宣布了名為“守護者計劃”(ProjectGuardian)的試點項目,該項目將債券和存款代幣化用于各種DeFi協議中,摩根大通、星展銀行為試點的合作方。

Bitfinex Alpha:比特幣鏈上活動急劇增加,市場出現多項看漲指標:5月9日消息,根據Bitfinex Alpha最新報告,由于Meme幣的火爆和BRC-20代幣交易的增加,比特幣網絡交易費用達到了兩年來的最高水平。BRC-20代幣標準,類似于以太坊的ERC-20,自3月份推出以來迅速引發關注。

比特幣網絡統計數據也接近歷史新高,每日比特幣交易數量超過68萬,超過了2017年和2021年牛市期間創下的紀錄。

我們看到的比特幣看漲情況是,市場波動在短期內可能會受到抑制。在美聯儲上周加息后,流動性非常低,僅為3400萬美元,而資金費率基本保持中性。此外,7天至180天到期的BTC期權的25% delta斜度幾乎都接近于零,表明投資者沒有為看跌期權或看漲期權支付溢價。

然而,歷史趨勢表明,這種平靜的市場局面不會持續太久。預計清算引發的波動很快就會出現,可能會延續比特幣今年以來的上漲趨勢。

通常可靠的MVRV(市場價值與實現價值之比)Z得分指標也支持看漲的論點。該指標為0.7,并沒有受到最近3萬美元阻力位的太大影響,這表明投資者仍更有可能購買和積累。[2023/5/9 14:51:22]

既然?RWA?不是一個新概念,為什么在這個時間點上,RWA?重新被重視起來?驅動因素是什么?

幣安?RWA研究報告中提到,短期來看,最直接的原因是,DeFi?持續低迷的收益率無法滿足加密用戶們日益增長的收益需求。DeFiSummer時期,牛市的高收益率可以滿足加密投資者的收益需求。但經歷大的市場震蕩和持續的牛市,DeFi的TVL已從2021年12月的高點下降了超70%,DeFi收益率更是跌至谷底,DeFi協議或者加密投資者都需要一個新的收益增長渠道。

Web3投注平臺Dexsport遭黑客攻擊損失價值40萬美元的BUSD:12月7日消息,Web3投注平臺Dexsport披露因遭黑客攻擊已損失價值40萬美元的BUSD,但智能合約沒有受到影響。據稱,黑客利用鏈下漏洞攻擊了該平臺,該漏洞與處理存款的唯一交易標識符“大小寫記錄”有關,目前相關漏洞已經修復,提款和存款也已恢復,損失資金為平臺自有資金,不涉及客戶資金。(newsbtc)[2022/12/7 21:29:14]

從這個角度也不難理解為什么鏈上美債是?RWA賽道近期最熱門的趨勢。美聯儲持續加息下,投資美債的收益率比DeFi協議要高的多。DeFi老牌協議如Curve、Aave和Compound的普遍收益率已從最高的超10%跌至0.1~2%,而美債的收益率從0.3增至5%。后者還沒有前者那么多的協議安全風險。

此外,長期來看,RWA?打通傳統金融和加密金融的故事,確實帶來了很大的想象空間。

房地產、非金融企業債務市場等傳統金融的真實資產都是萬億規模的龐大市場,如果DeFi與其兼容,可以為用戶獲取更大的流動性和資本效率以及投資機會。

而于此同時,傳統金融也存在進入門檻高、中間方多、限制多等很多痛點,比如私募基金的投資資本一般要50萬美金以上,房地產投資也需要不菲的資本支持,一般投資者幾乎無法進場,此外還面臨著中介機構的不低收費,監管機構限制入場以及資產在第三方系統中的風險。而DeFi的設計也可以解決傳統金融的一些痛點,有吸引更多投資者進入?DeFi的潛力。

波士頓咨詢集團最近的一份報告顯示,到2030年,RWA預計將成為一個規模達16萬億美元的市場。

RWA?有哪些代表用例?

一些歐盟國家提議禁止向俄羅斯轉移美元票據,并加強對加密貨幣相關交易的限制:9月23日消息,據報道,一些歐盟國家提議禁止向俄羅斯轉移美元票據,并加強對加密貨幣相關交易的限制。(衛星新聞)[2022/9/24 7:17:42]

RWA旨在打通傳統金融和加密金融的故事不難理解,但要真正實現打通,并為Web3注入大量成規模級的新資產并非易事。

“我們離最終目的還很遠”,@ThreeDAO成員研究院JasonChen認為,RWA賽道的發展目前有兩個階段。一是最早用區塊鏈為房地產、收藏品等現實資產確權鑒權的過程,比如當時很多聯盟鏈給郵票上鏈,二是DeFi崛起后出現的穩定幣、DeFi衍生品,將法幣等現實資產帶到了鏈上。當下我們正在第二階段摸索。

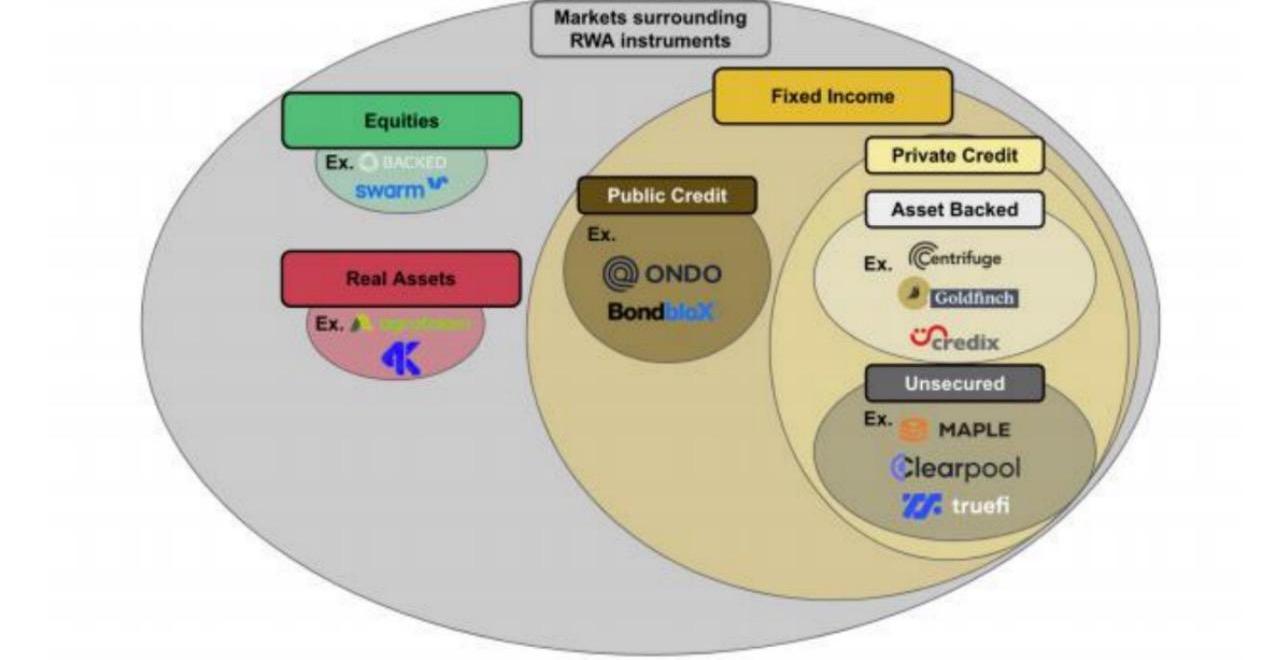

按照幣安研究報告的分類,目前RWA市場主要三大市場:即基于權益的DeFi市場、基于實物資產的DeFi市場和基于固定收益的DeFi市場。

其中基于固定收益的?DeFi市場是目前?RWA最主要的市場,而該市場主要包含提供私人信貸和公共債券的DeFi協議?。其它房地產、藝術品等實物資產以及基于私募股權或股票代幣化的項目相對較少或者活躍有限。

私人信貸

私人信貸方面,一類是Centrifuge、Goldfinch、Credix要資產擔保的私人信貸協議,一類是MAPLE、Clearpool、Truefi、RibbonLend等無需擔保的私人信貸協議。目前這七個最大的RWA私人信貸協議,歷史貸款金額超40億美元,活躍貸款近5億美元,平均年利率超12%。

智能合約審計平臺Sherlock完成400萬美元種子輪融資,Archetype領投:9月14日消息,智能合約審計平臺Sherlock完成400萬美元種子輪融資,Archetype領投,Spartan、Lattice、CoinFund等參投。新資金將用于組建團隊并為Sherlock平臺的外部審計提供資金。(CoinDesk)[2022/9/14 13:30:09]

其中成立于Centrifuge是最早涉足?RWA的DeFi協議之一,也是?MakerDAO、Ave等頭部協議背后的技術提供方,其投資方里有分布式資本、CoinbaseVentures以及?IOSGVentures等。2022年12月,Centrifuge還宣布與DeFiFintech、MakerDAO以及BlockTowerCredit合作設立一只2.2億美元的基金。

Centrifuge旨在幫助中心企業更低門檻的融資,同時讓投資者可以從真實資產中獲取收入。Centrifuge基本模擬了傳統金融中企業信貸的過程,只不過運用了DeFi+NFT消除了一部分中介方的參與以及鏈下的繁瑣流程。

Centrifuge上融資的過程大致可以概括為:借款人將其鏈下的真實資產打包上傳,生成一個具有法律效應的NFT用于抵押,并獲得帶息ERC20代幣,投資者可以用?DAI購買這些帶息?ERC20代幣;發起人獲得融資到期后贖回,投資人獲得收益。由帶息ERC20代幣生成的資金池也分為了初級和高級兩種,初級資金池投資者收益高但風險也更高,高級資金池則收益和風險都相對更低。

而由Coinbase前員工創建的Goldfinch雖然比Centrifuge入局要晚一些,但其憑借著創新的模式獲得了知名機構的大額融資,其累計融資已經達到3700萬美元,a16z連續兩輪領投,CoinbaseVentures、AllianceDAO、BlockTowerCapital等知名投資機構以及BalajiSrinivasan等天使投資人也參與了投資。

Goldfinch主要為債務基金和金融科技公司提供貸款,為借款人提供USDC信用額度,并支持將其轉換為法定貨幣給借款人。Goldfinch的模式很像傳統金融的銀行,但是擁有的是去中心化審計員、貸方和信用分析師池。Goldfinch審計借款人的審計師必須擁有質押治理代幣GFI。Goldfinch可以提供的收益率很高,因抵押門檻低,Goldfinch的借款人可以支付10-12%的利率,目前其也沒出現壞賬的情況。

相比有資產擔保的私人信貸協議,Maple和TrueFi等協議因無抵押信貸模式在牛市中提供了很高的活躍貸款。其中Maple與Goldfinch以用戶來作為審計不同的是,Maple會任用專業的信用審查人士,嚴格審計借款人的信用。但無抵押模式下,隨著三箭資本、FTX等的暴雷,Maple出現5200萬美元的壞賬,且因借款需要KYC而不夠中心化備受爭議。近期Maple還拓展以真實資產抵押放貸模式來降低風險。

公共債券

相比私人信貸協議,鏈上債券也因美聯儲的持續加息而迎來紅利。前文提到了除傳統金融機構都在布局鏈上美債外,也有FluxFinance和?TProtocol、BackedFinance、PV01、KumaProtocol、ArcaLabs、StreamProtocol、CytusFinance?、BondBlox等不少關注該領域的協議。

其中值得一體的是由前高盛數字資產團隊成員NathanAllman?與前高盛技術團隊副總裁PinkuSurana創立的OndoFinance,其目前已獲得了3400萬美元的投資,投資方有PanteraCapital、CoinbaseVentures、TigerGlobal、Wintermute等等知名機構。

OndoFinance可以為投資者提供四種債券,美國貨幣市場基金、美國國債、短期債券、高收益債券。用戶參與KYC/AML流程后可以交易基金代幣,并在許可的DeFi協議中使用這些基金代幣。其中OUSG的使用規模最大,通過KYC的OUSG持有人能夠存入OndoFinance開發的去中心化借貸協議FluxFinance以借出他們的代幣供USDC杠桿化;非KYC的USDC持有人可以通過向KYC的杠桿尋求者提供貸款來獲得低50個基點的收益率。

TiogaCapital投資人Tzedonn在最新的報告中提到,債券代幣的現有市值為1.68億美元,Ondo擁有61%的市場份額,其中28%存入了FluxFinance。目前FluxFinance總供應已經超4000萬美元,OUSG的市值已經超過一億美元。

房地產等實物資產市場和權益市場?

相比于私人信貸和公共債券,基于房地產、藝術品等實物資產以及基于私募股權或股票代幣化的項目相對較少或者活躍有限?。一方面這些資產只能由注冊和經過審查的交易所提供,受到嚴格監管。另一方面它們通常需要對標的資產類別進行鏈下實物所有權,操作更為復雜。但該領域的不少協議依然在探索為?Web3引入更多有價值的現實資產。

其中基于房地產的代幣化有增長的發展趨勢,代表項目有Propy、ReaIT、Atlan、LABSGroup、ELYSIA、Tangible等。通過將房地產代幣化可以解決房地產資產的流動性和交易成本問題。比如原本需要按套買賣的房產可以碎片化出售,讓普通的投資者以持有部分所有權的形式參與投資。

除房地產以外,將碳信用憑證代幣化后在區塊鏈上交易也是一個新興有潛力的市場,出現了Toucan、Flowcarbon、RegenNetwork等代表項目。

RWA?敘事過于樂觀了嗎?

RWA的再次升溫背后,也面臨著不少的質疑。很多加密人士指出目前很多RWA項目只是DeFi衍生品套了個RWA概念新殼,而真正要打通傳統金融和加密金融的阻力太大了。

首先是監管,不少加密人士都指出代幣化意味需要全球交易流動,而現實資產是受地域限制的。RWA的核心在于信用機制,促成全球性流通的關鍵在于設立國際通用的法案,同時相關法案還應具備強制執行的能力。但目前來看,RWA在合規上的阻力還是蠻大的。

曾做過為郵票等資產上鏈的推特用戶@0xChok也贊同以上觀點,他表示當初只能用聯盟鏈來做郵票等資產上鏈,“表面是區塊鏈+,本質上還是中心化背書,不能通用全球,流動性也就很難真正做起。”

于此同時一個現實是,一些資產保護機制也面臨挑戰。目前MAPLE、TrueFi等不少私人信貸已經出現了壞賬情況,但由于抵押品不是流動的ERC-20代幣,清算這些資產以收回貸款人的資本會比使用加密抵押品的貸款要麻煩得多。

此外,也有觀點認為,RWA對于加密用戶的吸引力可能會在DeFi回暖后下降。一旦宏觀經濟和DeFi有所回暖,RWA對于加密用戶的吸引力可能遠遠不夠,很難逃脫曇花一現的宿命。

盡管挑戰很大,但專為RWA設立的區塊鏈等基礎設施正在涌現。由于監管等限制,以太坊等無許可的公鏈可能很難滿足?RWA資產的交易,因此專為?RWA設立的垂直應用鏈應運而生。比如有專為證券型代幣等受監管資產而量身打造的機構級區塊鏈?Polymesh,幣安近期已宣布成為其節點之一。此外?MANTRAChain、RealioNetwork、Provenance、Intain等?RWA垂直應用鏈也值得關注。

目前,RWA賽道尚處于很早期,仍需等待監管和基礎設施的逐漸完善。但RWA敘事仍有巨大的增長潛力,與現實資產掛鉤的同時或許也能將更多傳統用戶引入DeFi和Web3?世界,真正重塑加密市場的格局。

DeFi戰場已出現過幾場知名“戰爭”,如Curve之戰和DEX流動性之戰。以太坊上海升級已啟動下一個戰爭敘事——質押大戰.

1900/1/1 0:00:00摘要 2023年加密市場從去年的深熊里大幅反彈,很多人可能還未來的及‘上車’,此時對比資產凈值仍有5折左右折價的Grayscale信托份額顯得格外有吸引力;基于以太坊Web3核心基礎設施的地位.

1900/1/1 0:00:00這是以問題視角分析以太坊零知識應用項目系列文章的第二部分。上一篇文章我們開始了這個系列,概覽了目前在以太坊中使用零知識證明構造的應用。今天我們將深入探討隱私和身份.

1900/1/1 0:00:004月13日「2023香港Web3嘉年華」精彩繼續,嘉賓包括Aptos聯創兼CTOAveryChing、《雪崩》作者NealStephenson、PlatON創始人孫立林、新火科技CEO兼執行董事.

1900/1/1 0:00:00由G-Rocket高諾國際加速器發起的Web3Hub將于本月14日正式啟動全球加速計劃,該計劃獲得政府部門、行業領袖、投資基金等各方支持,目前已進入優先申請階段.

1900/1/1 0:00:00零知識證明允許一個團體在向另一個團體證明一條聲明時不需要透露除去“該聲明為真實的”的信息以外的任何額外信息.

1900/1/1 0:00:00