BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+1.59%

LTC/HKD+1.59% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD+3.02%

XRP/HKD+3.02%我想要談談我在市場上看到的圍繞跨鏈基礎設施和統一穩定幣橋接的影響的兩個機會,著眼于流動性、最終性和安全性。

對于跨鏈基礎設施,我們仍然處于非常早期。在我看來,只有2種橋的終極狀態——零知識跨鏈橋,以及我稱之為“統一穩定幣橋”。

零知識跨鏈橋是依靠零知識證明來創建信任最小化的跨鏈交換的橋。這方面的例子包括Succinct?等平臺。

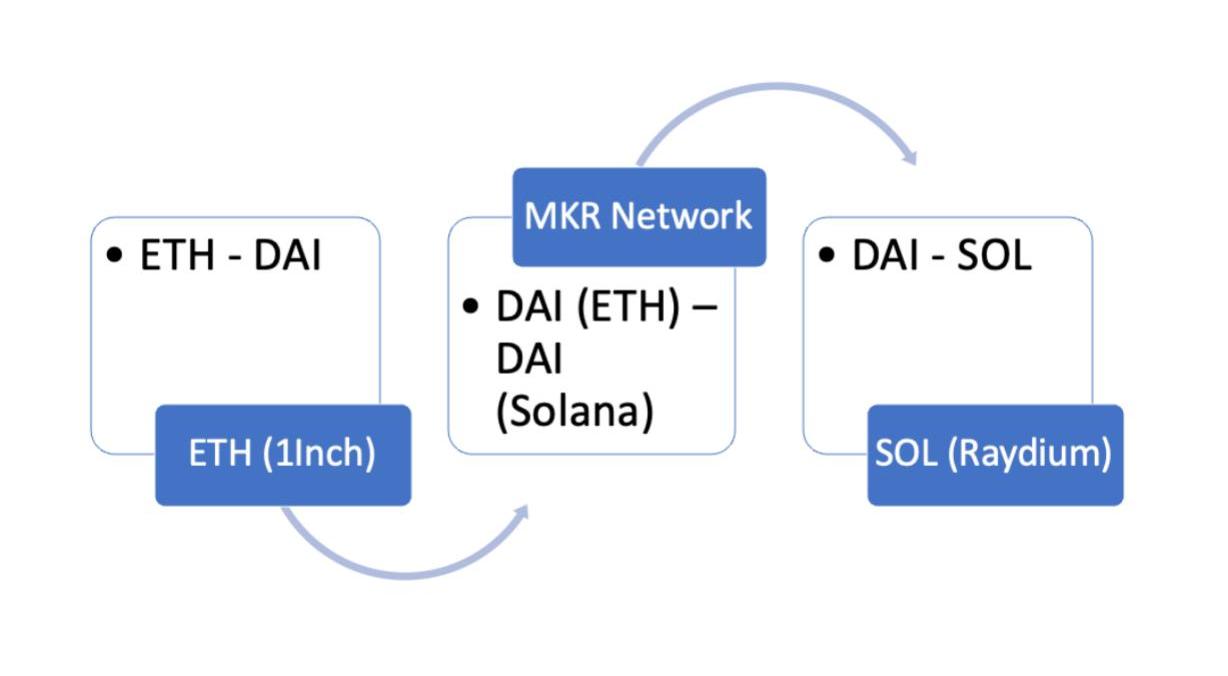

USB本質上是通過聚合發送鏈以及接收鏈上的代幣來工作的。當跨鏈交易啟動時,橋接將資產交換到發送鏈上的中介典范穩定幣,通過中介中心化/去中心化穩定幣發行者進行穩定幣的價值轉移,然后通過接收鏈上的dex最終交換到接收鏈上你想要的任何資產。

舉例來說,ETH到SOL的交易看起來是這樣的:

Wintermute在Uniswap宣布將推出v4版本后從交易所提出近88萬枚UNI:金色財經報道,據Lookonchain監測,在宣布Uniswap v4之后,Wintermute Trading已經從交易所累積獲取了878,336枚UNI(約370萬美元)。目前持有886,269枚UNI(約380萬美元)。[2023/6/14 21:36:10]

為什么說這是我們有的兩個卓越的解決方案呢?

黑客攻擊仍然是橋接的一個主要問題。其中一個原因是Vitalik指出的“橋接的基本安全限制”——本質上,橋接的數量越多,越關鍵,對黑客的吸引力就越大。

橋接有3個核心問題需要解決,基本上有一種方法可以解決:

·?流動性

·?跨鏈最終性

數據:今晨有2400個休眠比特幣在鏈上轉移:金色財經報道,CryptoQuant分析師Maartun發文稱,有2400個休眠了五到七年的比特幣今天早晨在鏈上轉移。[2023/3/25 13:25:27]

·?跨鏈安全

有了USB,而不是要求每個互換的流動性對,你是依靠最大的流動性池之一作為結算層。這與Thorchain的結算系統的概念相似,只是人們依靠穩定幣而不是RUNE作為結算層。在這里,流動性不是一個問題,因為需要穩定幣流動性的“橋接”是它自己的穩定幣發行者。

跨鏈最終性:跨鏈互換的一個問題是,所有的互換都不是即時的,都受到接收鏈的最終性的限制。如果橋接或流動性提供者愿意放寬安全約束以換取更快的交易,這個問題一般會得到解決,盡管這增加/引入了這些方面的風險。然而,為了創造一個信任最小化和更有效的環境,如果穩定幣發行者能夠承擔最終的風險而不是橋接,那么它的規模就會變得容易得多。鑒于跨鏈交易過程中可能會出現滑點,這一點尤其正確。使用穩定資產作為結算層涉及的滑點較少,因為需要考慮的價值差異較小。

加利福尼亞州金融保護局:密切監測Silvergate Bank清算情況:金色財經報道,加利福尼亞州金融保護局今天宣布,受 DFPI 監管的州特許銀行 Silvergate Bank 已自愿開始清算程序。DFPI 專員 Clothilde Hewlett 表示:“金融保護局正在密切關注局勢,以促進 Silvergate Bank 安全、迅速地自愿清算。” “該部門正在評估Silvergate Bank 對所有金融法律的遵守情況,并正在與相關的聯邦同行密切合作。”

DFPI 希望在加利福尼亞州運營的任何提供金融服務的人都將遵守州和聯邦法律。(einnews.com)[2023/3/9 12:51:12]

跨鏈安全:從技術角度來看,穩定幣發行者決定建立他們的橋接的方式將影響人們開始考慮跨鏈交易的額外安全問題。選擇的范圍從零知識解決方案到類似LayerZero的預言機式解決方案,盡管可以說,使用一個依靠穩定幣發行者的橋接的機制不應該增加信任假設。從經濟角度來看,它變得更加簡單。如果人們已經對Circle或Tether的中心化風險感到滿意,那么任何穩定幣的橋接解決方案,將只是繼承現有的信任假設,并沒有更多或更少的安全。事實上,人們可以提出這樣的論點:如果我們將USDC視為存款代幣的代幣化收據,那么中心化的穩定幣發行者在實踐中將有義務支付任何被黑的資本。

ARK基金7月22日-7月26日共賣出超151萬股Coinbase股票:金色財經報道,ARK方舟基金持倉數據顯示,7月22日-7月26日,ARK基金共賣出1513236股Coinbase股票(Coin)。以當前Coin報價為55.2美元計算,ARK共賣出近8353萬美元,據金色查詢,ARK購買Coin的平均成本為254.65美元。[2022/7/28 2:42:11]

簡而言之,我們將有一座橋梁,將穩定幣作為跨鏈互換過程中承擔經濟和安全風險的最具流動性、安全性和穩定性的手段。

零知識跨鏈橋也將有助于減少跨鏈互換中所需要的大量信任假設,當然也是在未來跨鏈橋的設計。然而,即使無信任和安全,零知識跨鏈橋也可能比統一穩定幣橋有經濟上的劣勢,因為需要為互換積累流動資金。

有兩個有趣的啟示:

·?有機會建立一個專注于跨鏈結算的穩定幣

·?有機會建立統一穩定幣橋接

需要注意的是,隨著時間的推移,我們應該減少對非本地或包裝的穩定幣的依賴。只有canonicalassets?可以減少信任假設,因為你依賴的是你之前信任的先前的穩定幣的同一個實體。

我們目前有什么可以滿足這一需求?

·?1inch——不做跨鏈互換。

·?Li.F——橋接聚合者——聚合,所以不提供自己的流動性,因此依賴于基礎橋接的基本安全/流動性。雖然他們可以減少流動性分散,但這是通過一些不同的基礎橋接渠道來實現的,這些渠道都有自己的黑客風險。

·?中心化穩定幣供應商——Circle(PanteraPortfolio)在8條鏈上提供本地穩定幣。Tether在9條鏈上提供原生穩定幣。

有趣的是,我們目前還沒有任何玩家真正滿足這一需求。這方面的一個很大的瓶頸是多鏈支持在長尾鏈上的增長相對緩慢,這是由幾個因素驅動的,包括穩定幣發行商的成本效益。如果沒有原生的穩定幣支持,激勵橋接提供商提供包裝好的等價物,從而進一步分散流動性。即使跨鏈聚合者/多鏈橋想以更利他的方式行事,聚合而不是發行自己的穩定幣,他們仍然會繼承該包裝穩定幣的安全風險。當然,這忽略了一個事實,即原生穩定幣的發行需要可擴展的抵押品管理,這不是任何協議可以簡單“說做就能做到”的。

這一論點的一個局限性是,至少在一段時間內,穩定幣交換橋接可能會繼續保持滑移/流動性的優勢。

像LayerZero這樣的現有跨鏈基礎設施玩家有一個有趣的潛力來占據這個空間。鑒于跨鏈基礎設施玩家已經被具有跨鏈活動的dapp使用,而且他們中的許多人有自己的風險建立的橋接,他們在分發這種跨鏈穩定幣方面處于有利地位。然而,考慮到管理穩定幣的監管和金融風險所需的復雜性,這些玩家之一更有可能與大型機構玩家合作,生產這種多鏈原生穩定幣進行結算。

簡而言之,USB有可能解決流動性、最終性和安全性的橋接三難問題,這可以釋放出有意義的跨鏈數量和可組合性。

感謝WillReid、ArjunChand、AlexShefrin、MattStephenson和AmirBandeali對這篇文章的想法/評論。評論并不意味著贊同。

ColinWu:大家好!雖然行業里的人都很熟悉了,但在場有圈外的觀眾,麻煩神魚簡單自我介紹一下.

1900/1/1 0:00:00上海升級后,以太坊質押協議賽道發展前景的確定性增強,然而市面上存在的各種LSD協議都有著明顯的缺陷,無論是pooledstaking方式還是centralizedexchanges方式.

1900/1/1 0:00:00注:本文來自@Yuuki_7788推特,MarsBit整理如下:從賽道層面看,NFT交易平臺太卷了,過去一年的趨勢都是高換手率的藍籌NFT市值,真實成交量一直下降.

1900/1/1 0:00:00隨著疫情過去,經濟活動轉趨活躍,相信很多新成立或海外企業都感興趣到香港開立銀行戶口,把握商機。面對殷切的開戶需求,銀行正努力加緊處理申請,而伴隨而來有關“開戶難”的意見亦有所增加,當中不乏有意見.

1900/1/1 0:00:00隨著近日比特幣行情站上30000美元關口,山寨MEME幣又開始興風作浪了,比如PEPE、AIDOGE、XEN等。當然也吸引了很多smartmoney或者內幕者的投機,而且字面收益非常高.

1900/1/1 0:00:00注:本文來自@26x14eth推特,MarsBit整理如下:1、不要相信web3是去中心化,在一個沒有監管或者說灰色監管的世界,生存法則只會大者恒大,生態壟斷的局面一定會形成.

1900/1/1 0:00:00