BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD+0.31%

XRP/HKD+0.31%摘要

以太坊將在4月完成上海升級,屆時開放信標鏈質押ETH提款功能。上海升級是以太坊執行層的一次硬分叉,預計共實現9個EIP。截止2023年3月14日,大約有17.5METH被質押,占ETH總供應量的15.25%。以太坊驗證者平均已經積累了超過2個ETH的質押獎勵,上海升級之后將會有超過100萬個ETH將會流向市場。上海升級對以太坊生態帶來的影響無疑是重大的。本次主要探討上海升級后,以太坊和LSD協議的提款設計及相關風險,以及對ETH的價格和LSD協議相關衍生代幣的價格的影響。

1、以太坊官方提款流程

提款由執行層和共識層共同升級實現,有兩種規則:「部分提款」和「全部提款」。部分提款是只提取收益部分;全部提款是退出驗證者節點,收益+質押全部提取。這兩種提款方式無優先級上的區別,只要滿足必要條件將自動執行:

必要條件:Validator具備0x01Credential部分提款條件:Validator是Active狀態,同時Validator的余額大于32ETH全部提款條件:Validator是Withdrawable狀態以太坊信標鏈在固定時間內執行的取款請求數量是嚴格限制的,每個區塊可以最多處理16個提款請求。驗證者滿足提款條件并提出申請后,會創建一個提款列表,以包含所有提出提款請求的驗證者,該列表中列出了提款順序、執行層收款地址和提款金額。提款請求都是在共識層發起的,不會獨立進行也不會進入到交易內存池中,所以提款行為不需要gas也不會提高以太坊的gas。

2、是否會迎來以太坊拋售潮?

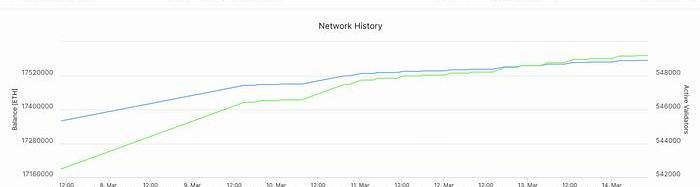

根據Beaconcha.in的數據,截止3月14日,Beacon鏈上已質押17,573,625ETH。活躍驗證者數量為549,181,當前每個驗證者平均質押的ETH為33.98個,Beacon鏈上ETH總數為18,661,170.4ETH。

區塊鏈初創公司Coadjute完成400萬英鎊融資:3月30日消息,區塊鏈初創公司Coadjute完成400萬英鎊融資,Praetura Ventures領投,Reech Corporations Group等參投。融資用于在整個房地產市場擴展其網絡。[2023/3/30 13:36:05]

圖1.ThenetworkhistoryofEthereum(來源:Beaconcha.in)

基于提款條件和流程,每個Epoch有512個驗證者可以取款,一天有115,200個驗證者會被執行取款。每天總提款上限為3,686,400ETH。如果不考慮其它因素,根據當前質押ETH的數量估算,鏈上質押的ETH全部提取完畢需要大約5.06天。但是,執行提款的過程需要時間,所有退出的驗證者需要等待至少27.3小時才能開始可提款。

ETH質押開始的時間是2020年11月,當時ETH價格在500–600美元之間,這些長期質押的用戶很大可能會急于提取它們的ETH和獎勵。而從2021年2月開始的質押,相對于現在的價格是虧損的。大部分提款請求會是「部分提款」。預計開放提款后,ETH的拋壓并不會太嚴重,主要還是早期玩家的拋售行為。

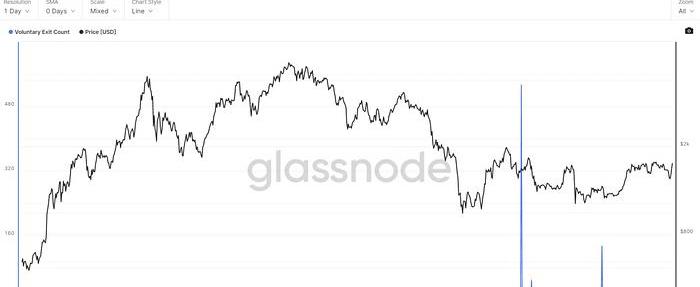

圖2.ETH價格曲線

提款的流程并非總是順利的,還有一些不滿足提款條件的情況是不允許提款的,尤其是只有0x00Credential存款憑證的需要在上海升級之后,把其憑證換為0x01Credential。這種轉換也是一個區塊只能有16個請求。0x00認證的驗證者平均年齡較大,并積累了更多的質押獎勵,這將導致每個區塊提取的ETH總量逐漸增加。極端情況下,全部退出驗證者節點的情況不可能出現,各質押協議需要滿足流失限制函數,這在一定程度上減少了拋壓。由以上分析可以預測,在上海升級后的第3–4天拋壓較大。

美國財政部副部長:FTX崩盤凸顯了全球加密監管的必要性:金色財經報道,美國財政部副部長Wally Adeyemo周四表示,FTX的內爆表明美國需要與其他國家合作制定國際加密法規,此類法規對于確保保護投資者、消費者和金融穩定非常重要。他說,“加密是一種全球現象,這意味著我們將不得不與我們的國際合作伙伴密切合作,在一個框架內設計監管制度,幫助我們確保在考慮像加密貨幣這樣的創新時保護全球經濟。”[2022/12/2 21:16:40]

此外,根據glassnode的數據顯示,有退出驗證者意愿的節點共有大約920人。同時,由于監管原因,通過中心化機構質押的ETH代幣大部分將會進行解鎖,極端情況下需要完全退出。這里可能包括Kraken和Binance,這有超過200萬ETH,由于驗證者流失限制函數,全部提款完成也需要一個月的時間。但這些質押的ETH并不會完全流通于市場,很大可能會繼續存入其它質押協議中。

圖3.自愿退出驗證者節點的數量統計

3、各LSD協議現狀及提款設計

3.1流動性質押代幣表現

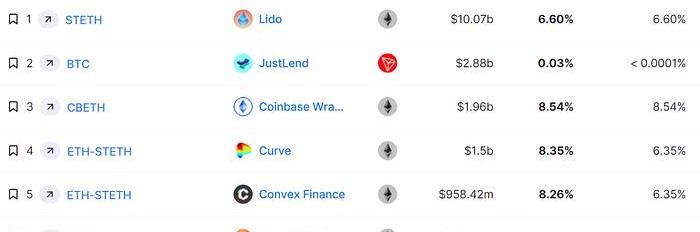

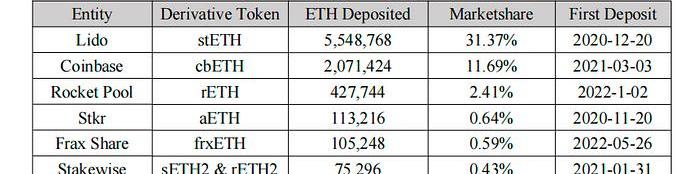

目前,各類LSD協議的ETH總質押量占所有質押量的42.97%,單是Lido協議占比已過30%。而這些協議的抵押衍生代幣LST,已經早于上海升級在二級市場上流通了,它們目前在DeFi協議中的收益率都有很好的表現。

圖4.DeFiyieldsranking(來源:Defillama)

Solana Labs與Android智能手機制造商OSOM達成合作:9月10日消息,SolanaLabs已宣布與Android智能手機制造商OSOM(Outof Sight、Outof Mind)達成合作,后者還宣布完成了一筆A輪融資,雙方將共同開發即將推出新款智能手機Solana Saga。

OSOM創始人Jason Keats透露,該手機將使用高通驍龍8+Gen1芯片,支持Solana Mobile Stack Seed Vault,高安全性web3應用程序,以及使用Solana Mobile Stack SDK開發的Solana驅動的應用程序和其他NFT和DeFi用例。OSOM公司稱將利用新資金招募軟件工程師、驅動程序、系統架構和固件開發人員。[2022/9/10 13:21:29]

LST代幣已經占總抵押量的65%左右。而這些抵押衍生代幣,在過去兩年的時間內,出現過大幅度的折價。目前,由于上海升級的臨近,LST整體流動性較好。提款開放對LST價格回歸是一個利好,但同時也很考驗各個LSD項目方的風險管理能力和提款流程設計。

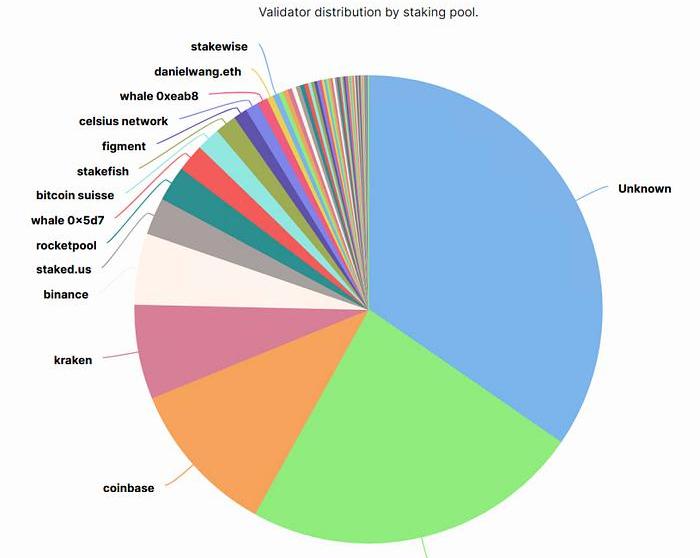

圖5.以太坊質押占比情況

stETH是目前流動性最好的LSD代幣,由下圖的stETH/ETH價格曲線可以看出,stETH/ETH的價格在2021年3月和2022年6月期間出現了大規模的折價,分別對應3AC和FTX事件。這主要原因是流動性不足導致的。2021年的這部分賣出,時間點剛好也是大盤的高點,這部分賣出用戶大多為2020年底的抵押用戶,在此退出獲利較多。

流動性質押協議pSTAKE提議分配1200萬枚代幣來激勵stkBNB的計劃和集成:8月2日消息,流動性質押協議pSTAKE發起提案,以分配1200萬枚pSTAKE代幣來激勵stkBNB的計劃和集成。

該激勵計劃的具體分配方案是:PancakeSwap分配4,000,000 PSTAKE代幣,為期60天。Alpaca Finance分配4,000,000 PSTAKE代幣,為期60天。其他協議分配4,000,000 PSTAKE代幣,為期60天。

據悉,如果該提案通過,部分PSTAKE代幣供應將從以太坊橋接到BNB Chain。[2022/8/2 2:54:04]

圖6.stETH/ETH價格曲線

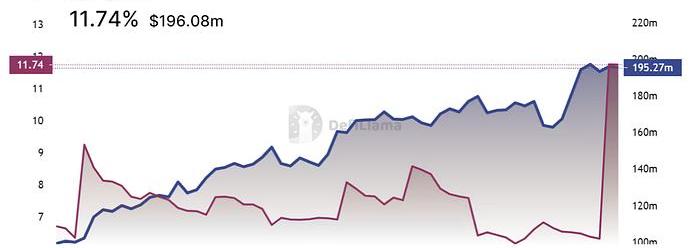

Coinbase的LST代幣cbETH之前一直是折價的狀態,cbETH主要在Uniswap中,目前大約TVL為$7.5M,每日交易量較低,可能會出現流動性不足的情況。但最近表現強勢。可能隨著上海升級的臨近,套利者可以通過購買折扣價的cbETH獲利。

圖7.cbETHTVL

Rocketpool在LSD協議中占有第三大的市場份額,其衍生品代幣rETH市值$391M,流通量21萬。上海升級之后,用戶可以將rETH歸還至協議,從而贖回質押的ETH和相應獎勵,所以rETH在二級市場的價格一直高于ETH。

多鏈NFT市場my NFT完成700萬美元A輪融資:5月30日消息,多鏈NFT市場my NFT完成700萬美元A輪融資,Scytale Ventures領投,參投方包括Seven X Ventures、Future Perfect Ventures、Signum GrowthCapital等,個人投資者包括RMRK創始人Bruno Skvorc、KR1聯合創始人George McDonaugh等。MyNFT將于2022年6月推出其第一個版本。(Cointelegraph)[2022/5/30 3:50:58]

圖8.rETH/WETH價格曲線

3.2各LSD協議提款流程對比

各LSD協議的提款方案設計存在不確定風險,以太坊上海升級是對PoS機制的完善,也是對LSD協議的挑戰。協議需要在用戶體驗、操作速度和安全性之間進行平衡。整體看以太坊PoS提款流程非常復雜,尤其是各種不同提款協議上的時間分配不同。上海升級之后,各LSD協議可能會因為設計缺陷導致協議被攻擊。大部分的提款設計會針對以下兩個問題:

避免攻擊和套利行為:主要是LST代幣與ETH的協議兌換和二級市場可能存在價格波動進行套利,降低協議APR。如何滿足協議有足夠ETH供用戶贖回等。在設置提款門檻的時候又能提高用戶體驗,尤其是用戶等待時間。3.2.1Lido

Lidov2版本已經通過社區投票。Lido提款設計有兩個模式:Turbo和Bunker。Lido為提款建立了一個提款緩沖區,主要由執行層獎勵、提款ETH和用戶抵押ETH,3部分構成。上海升級后,Lido會有20w個ETH可以被立即提取,這部分可以被用于緩沖區的建立。

Turbo模式:一旦有足夠的ETH,協議會滿足提款請求。請求時間在1小時-3/4天不等,根據緩沖區是否有足夠ETH,等待時間不定。Bunker模式:如果Lido驗證者節點出現大范圍罰沒,即觸發該模式,需要等到被罰沒節點退出后,能夠預測損失,從而將損失分攤給用戶。并且要確保stETH:ETH的贖回計算可以準確進行。這個模式下,提款可能需要36天以上的時間。用戶的提款請求進入隊列后,用戶可以獲得一個NFT,這代表了其在請求提款隊列的位置。該NFT可以在二級市場進行交易,愿意出價的用戶可以購買位置靠前的NFT。如果ETH價格在4月波動大,這種二級市場可以有很多玩法。在請求期間如果出現罰沒,隊列中用戶也要均攤被懲罰比例。但處于隊列中的stETH提款請求是沒有獎勵的,這也是為了避免惡意套利攻擊。

除了以上設計之外,為了避免攻擊和套利出現,Lido提款還有其它要求,比如提款請求不能取消,請求的贖回率不能優于創建請求時的贖回率等。

3.2.2Rocketpool

RocketPool引入了minipools,降低了驗證者的資本要求,只需要17.6個ETH就能運營一個minipools,而當撤銷池子時,驗證者的資金將會首先發生損失,使rETH的持有者得到110%的保險。

對于提款要求,RocketPool設計了一個存款池,rETH的贖回可以從存款池和部分提款來提供ETH,rETH也可以從二級市場低價折換成ETH,這對minipools運營商是一個套利機會,因為其可以從二級市場上購買折扣價的rETH,并利用RocketPool的燃燒機制退出minipools,從而保證rETH:ETH=1:1的匯率。所以,Minipools的運營商可以自主選擇是否退出或提取獎勵,這完全由市場行為決定。

對于RocketPool來說,提款流程并不復雜,運營商只需要撤銷minipools即可,但重要的是提高協議存款池的流動性,讓rETH能夠順利贖回。在以太坊合并時,RocketPool協議很好得處理了合并,而Lido協議的節點運營商之一經歷了停機。所以,在應對上海升級的提款流程中,Rocketpool會表現得更好。RocketPool推出的Atlas升級將會降低成為驗證者的門檻,進一步推動rETH的流動性和RPL的幣價。

3.2.3FraxFinance

用戶把ETH交由Frax進行質押,frxETH并不會累積質押獎勵,而是在協議內1:1贖回ETH。為了要獲得質押獎勵,用戶需要把frxETH再次存入協議并得到sfrxETH。所以Frax的贖回并不會受到上海升級的影響,更重要是考慮協議是否能提供足夠的ETH進行贖回。尤其是在Frax無法再基于更高收益吸引用戶的時候,可能會有大量贖回。

圖9.frxETHAPY&TVL

3.2.4StakeWise

StakeWise提供的流動性質押服務與Lido類似,不同的是,StakeWise新升級V3版本用以應對中心化驗證者的風險,但該版本還未上線。StakeWise的質押有兩種機制:Pool和Solo。Pool機制是給任何ETH持有者參與的質押池,Solo機制是給每個擁有32個ETH的用戶提供的非托管質押服務。

在退出機制上,Pool機制的用戶需要在上海升級之后,才能在協議內銷毀sETH2和rETH2,并以1:1的比例獲得ETH作為回報。在上海升級前有二級市場能夠交易sETH2和rETH2這兩種質押衍生代幣。Solo用戶在上海升級前可以選擇自愿退出,余額無法訪問且無法重新進入質押,上海升級后選擇自愿退出,費用將繼續累計直至完全退出,大約需要幾天時間。

4、結論與思考

上海升級對LSD協議產生的影響主要有三個方面:幣價,包括ETH、各類LSD協議代幣、協議衍生品代幣價格;提款設計考驗各個LSD協議的技術,用戶開始重新布局;基于以太坊質押或者LSD協議衍生出的更多DeFi協議。

一旦用戶能夠重新選擇質押協議,新一輪的以太坊質押又開始重新洗牌。而且,新的LSD協議或者基于質押的機制將會推出,比如基于DVT技術的應用和EigenLayer的再質押概念,這些很可能會有更好的收益。對于大多數ETH質押者來說,上海升級后,他們可以改變最初決定的質押方式和對象,整個以太坊質押的市場份額重新分布。

在提款設計流暢性、質押收益、無許可、安全性上,用戶會考慮更多的流動性質押協議。除Lido之外,RocketPool可能是上升最快的LSD協議,可以重點關注其minipools在上海升級后建立的數量以及其幣價走勢。尤其是它在Atlas升級,在提款設計、獎勵系統和可擴展性上都有所涉及。

現在已經出現基于LSD的指數代幣。比如,Gitcoin與IndexCoop合作推出了gtcETH的新以太坊質押指數代幣。目的是為用戶提供一個從各種流動性質押服務中獲得混合收益的地方。同時,有助于促進多種LSD,進一步分散以太坊。除此之外,還有更多的DeFi應用將會誕生:利用LST來鑄造新的衍生品;錨定ETH的收益率的期貨產品;基于質押ETH出現的穩定幣項目。以太坊質押解鎖也可能為借貸協議帶來增量,很多文章已經分析了循環借貸帶來的可能性高收益。

Starknet一直有傳出可能快照了的消息,做了不一定有但是不做一定沒有。首先創建starknet主網的錢包?ArgentX?融資4000萬或者?BraavosWallet?融資1000萬二選一.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月23日 一、?今日要聞 美聯儲5月加息25個基點的概率為35.8%.

1900/1/1 0:00:00Cosmos應用鏈是傳統應用鏈的重大改進,將徹底改變去中心化應用程序的構建、部署和使用方式。先進的應用程序如dYdX已經開始向它們自己的應用鏈遷移.

1900/1/1 0:00:00今日晚間,幣安遭到?CFTC?起訴的消息席卷加密世界。針對幣安及其?CEOCZ?因涉嫌違反交易和衍生品規則,美國商品期貨交易委員會周一在芝加哥聯邦法院提起訴訟.

1900/1/1 0:00:00ArbitrumFoundation宣布將于3月23日向其社區用戶空投$ARB治理Token,并啟動其第3層開發工具ArbitrumOrbit,這使Arbitrum離完全去中心化又近了一步.

1900/1/1 0:00:00本文為?iZUMiFinance聯合創始人JimmyYin?于?3?月?3?日在?Denver?活動上的演講,經編譯整理如下.

1900/1/1 0:00:00