BTC/HKD-2.57%

BTC/HKD-2.57% ETH/HKD-3.75%

ETH/HKD-3.75% LTC/HKD-3.25%

LTC/HKD-3.25% ADA/HKD-5.71%

ADA/HKD-5.71% SOL/HKD-1.62%

SOL/HKD-1.62% XRP/HKD-5.74%

XRP/HKD-5.74%以太坊,這個由加密領域傳奇人物VitalikButerin創立的革命性智能合約平臺,自2014年誕生以來,在加密行業的各個重要時刻都發揮舉足輕重的作用。

得益于智能合約的先發優勢和龐大的玩家基礎,以太坊始終是各類項目的首選陣地。從早期的1CO、挖礦熱,到近年來的DeFi、NFT和GameFi風潮,以太坊一直站在加密世界的風口浪尖。這不僅催生了眾多炙手可熱的項目在以太坊平臺上脫穎而出,更讓以太坊成為加密領域項目最豐富、競爭最激烈、用戶最多的底層區塊鏈。

以太坊上都有哪些當紅炸子雞項目?下面我們一起來盤點。

?01?

DeFi賽道

DeFi作為一種新興的金融模式,是區塊鏈行業的核心組成部分,它的主要特點是無需中心化機構,直接由代碼和智能合約實現資產管理、交易、借代等金融服務。

在DeFi領域中,又有許多不同的細分領域。目前DeFi細分賽道中有Dex、去中心化借代、LSD、去中心化衍生品最值得關注,下面進一步介紹相應細分領域中的一些龍頭項目:

DEXDEXx指無需借助CEX的信用來實現Token互換的平臺。在Dex出來之前,大家想買賣token必須得去Binance、Coinbase這樣的CEX。

CEX的資產負債表往往并非透明,這會帶來委托代理問題,FTX暴雷就是一個深刻的教訓。此外,CEX還存在高額的運營成本、較高的被攻擊風險、用戶隱私難以完全保證、壟斷市場等為人所詬病的一些缺點,這些情況使得圈內人士認識到應該創造一種去中心化的、透明的、低費用、低風險、且匿名的交易方式。

其中,Uniswap是一個劃時代的DeFi協議,它是建立在以太網主網絡上、首個采用AutomatedMarketMaker(AMM)交易模型且已驗證其可行性的Dex。它所有的交易基于智能合約來進行,支持ERC20?Token之間的互換,用戶只需用錢包鏈接Uniswap即可參與交易,無需提交身份信息,也無需信任任何第三方,有效的解決了中心化交易市場的不足。

Uniswap的工作原理為先建立流動性池,之后用戶可面向流動性池交易。向流動性池提供流動性的用戶被稱為流動性提供者,可以獲得Uniswap的發行的Token?UNI,持有UNI的用戶可以參與協議的治理。

云成本優化平臺Antimetal完成430萬美元種子輪融資,Framework Ventures領投:5月18日消息,云成本優化平臺Antimetal近日宣布完成430萬美元種子輪融資,Framework Ventures領投,Chapter One、IDEO CoLab Ventures、Polygon Ventures、Alchemy Ventures、Builder Capital等公司,以及Starkware生態系統主管Louis Guthmann、Optimism軟件工程師Kelvin Fichter、Waymont首席執行官Jai Bhavnani、Saddle創始人兼首席執行官Sunil Srivatsa等天使投資人參投。該輪資金將用于擴大工程團隊并繼續開發其平臺。

據悉,Antimetal提供了利用AI自動優化成本的解決方案,涵蓋基礎設施購買、銷售和風險管理的全過程。在私人測試版中,Antimetal平臺幫助35多家公司將云成本削減了高達75%。[2023/5/18 15:10:08]

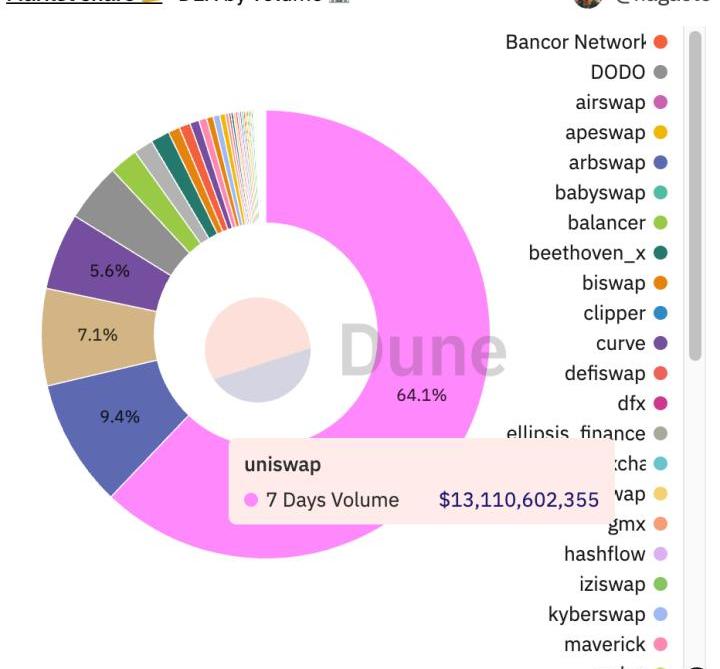

當前,UniSwapV3日交易量總和超5億美元,可交易市場超900個,是以太坊上交易量、市場規模最大的Dex。而如果算上UniSwapV2以及在非以太坊鏈上的交易數據,Uniswap的交易量在全球Dex總交易量中占比超60%!

這說明UniSwap不僅是以太坊上的Dex龍頭,還是加密世界的Dex龍頭。

去中心化借代相較于傳統金融業以銀行為中心展開的的借代業務,去中心化借代是指一種在區塊鏈網絡上運行、通過智能合約實現的、無需中心化金融機構的借代模式。在傳統金融體系中,借代需要通過銀行等中心化金融機構進行,而去中心化借代則是通過區塊鏈上的智能合約自動化執行借代協議。

去中心化借代通常基于Token進行,Token既是抵押物,也是借代的對象。

借方在智能合約中鎖定一定數量的Token作為抵押品,然后可以借入其他token或者法幣。貸方則通過貸出token,獲得借方提供的抵押品作為擔保,并獲得一定的利息收益。

瑞士金融機構PostFinance將為客戶提供加密貨幣服務:金色財經報道,瑞士第五大零售金融機構PostFinance表示,由于與受監管的數字資產服務提供商Sygnum Bank建立合作伙伴關系,將開始為其用戶提供使用加密貨幣的途徑。

PostFinance將首先為其250萬客戶提供購買、存儲和銷售BTC、ETH等加密貨幣的渠道,并將在適當的時候添加更多加密貨幣。(CoinDesk)[2023/4/5 13:45:43]

借款方應在還款期限內歸還借入的token及利息,否則抵押品將被貸方收回。

以太坊上的MakerDAO是去中心化借代協議的“始作俑者”,2016年MakerDAO推出借代產品,允許用戶抵押以太坊貸出穩定幣DAI。而2017年出現的Aave進一步促進了去中心化借代的發展。

Aave原名為ETHLend,是以太坊鏈上的點對點智能合約撮合借代協議,2018年改名為Aave。由于點對點撮合效率較低,Aave于2020年推出資金池模式,用戶存入抵押資產后可在抵押率范圍內借入資產,無需一一匹配需求,從此Aave開始了新篇章。

2021年,Aave推出了V2版本、面向機構的AavePro,上線了AMM市場、流動性挖礦計劃,并在Polygon、Avalanche上完成了部署。

2022年,Aave推出了V3版本、GHO穩定幣、LensProtocol,并進一步完善了在多鏈上的部署。

作為一個去中心化借代協議,Aave支持用戶將Token存入協議中,作為交換,存款人會獲得一種計息通證——aToken。aToken是一種隨著時間的發展累積利息的通證,可以在生態系統內部流轉。當存款人想要提款時,他必須歸還aETH通證,以換回原先存入的ETH資產和收取的利息。

在貸款期內,Token將被存入一個資金池中,借款人可以提交任何其他貨幣資產作為抵押品,然后從該池中借入Token。而所有貸款都是超額抵押的。

此外,Aave還在行業內首創如閃電貸、利率互換和信貸委托等產品。以閃電貸為例,用戶無需抵押即可借入數百萬美元資產的貸款方式。貸款必須在借入的同一個區塊中償還;如果未償還貸款,所有交易都會被取消。目前閃電貸可被用于套利、抵押品掉期和清算。

ORF遇到通過FIX傳遞的交易消息問題,灰度旗下產品交易受到影響:金色財經報道,美股金融業監管局(ORF)發布公告稱,目前遇到通過 FIX 傳遞的交易消息的問題,正在研究解決方案。Grayscale 在推特上表示,該問題正在影響場外交易報價證券(包括灰度產品)的交易,受到影響的產品包括了 GBTC 等 15 款產品。[2023/2/7 11:51:10]

在Aave團隊不斷更新、升級其去中心化借代產品的同時,Aave的資金規模也越來越大。截止目前,Aave的TVL已超47億美元,是以太坊鏈上TVL僅次于Lido、MakerDAO的第三大協議。

數據來源:https://defillama.com/chain/Ethereum

流動性質押流動性質押是基于質押的一種去中心化金融產品,推出這一產品的項目方支持用戶將token鎖定在某個智能合約,并對參與的用戶進行獎勵。

由于采用PoS共識機制的區塊鏈依據節點token質押數量分發出塊權力,且質押token越多越有利于網絡的安全與幣價的穩定,流動性質押這一DeFi產品往往出現在以PoS或類PoS為共識機制的區塊鏈網絡中。

Lido是一個以太坊2.0質押服務平臺,用戶無需搭建節點即可質押任意數量ETH,并1:1獲得質押Token?stETH。持有stETH?Token的用戶可以獲得其質押ETH的收益,如質押獎勵、手續費分成等。同時,用戶還可以將stETH?Token用于與Lido有合作的DeFi協議,如在Curve、Yearn等平臺中進行流動性挖礦和交易。

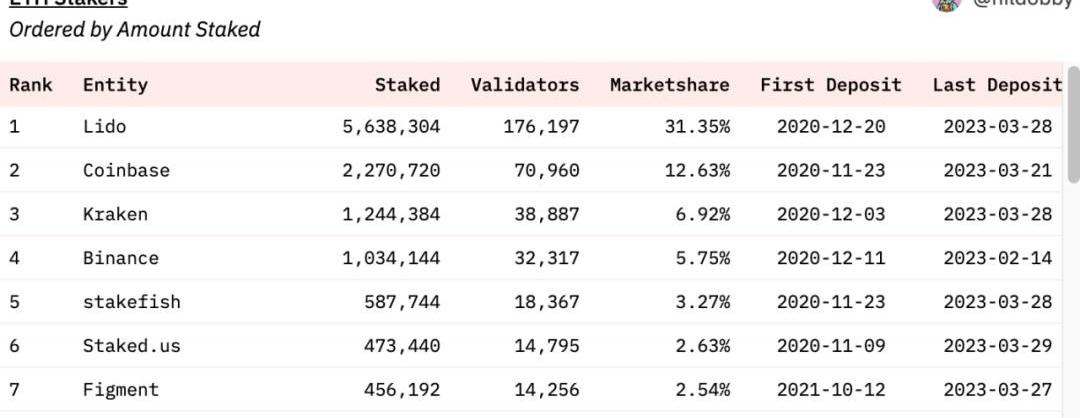

自2020年成立以來,質押在Lido中的ETH數量一路上漲,目前超560萬枚,市值超100億美元,市場占比超31%,超過了Coinbase、Kraken等知名中心化機構與其他去中心化協議,成為了質押ETH的“巨無霸”協議。

時尚元宇宙及數字藏品應用公司Seamm完成170萬美元融資:9月29日消息,時尚元宇宙應用公司Seamm宣布完成170萬美元融資,投資方信息暫未披露,該公司旨在利用其平臺幫助品牌商拓展到虛擬世界,同時還可以讓品牌商創建和出售獨家數字藏品。對于用戶而言,Seamm將把現實生活中的時尚傳送到元宇宙中并增加個性化游戲角色和化身,消費者也能探索不同品牌商和藝術家的數字藏品,并在應用內置市場進行購買。(fashionnetwork)[2022/9/30 6:03:25]

而在政策和市場面也有著對Lido有利的信息。上個月Kraken被迫停止向美國用戶提供質押服務,這標志著美國加強了對中心化質押機構的管制,而去中心化協議Lido毫無疑問會成為政策獲益方。

而隨著以太坊上海升級將允許用戶從信標鏈中提款,讓ETH驗證者取消質押并決定出售或持有,這將釋放大量ETH到市場之上,也有利于Lido協議的進一步擴張。

去中心化衍生品去中心化衍生品是指基于區塊鏈的金融衍生品,不需要CEX或中介機構來管理和撮合交易。它們是由智能合約自動執行的,交易雙方可以在DEX上直接交換資產或進行交易。去中心化衍生品包括各種金融衍生品,例如期貨、期權、合約,這些衍生品的價格和價值取決于基礎資產的價值。

dydx是一個支持永續合約DEX,成立于2017年,該平臺在L2區塊鏈上運行,并提供L1的現貨、杠桿、借代服務。用戶可以通過dYdX平臺對數字資產進行杠桿交易、對沖和套利等操作。

與CEX相比,dYdX采用了鏈外撮合+鏈上結算的設計,解決了CEX的安全及透明問題,也保證了較高的性能及響應速度,足以支撐較大的用戶流量。

據Messari數據,截至2022年年末,雖然Binance、OKX等CEX仍然占據crypto衍生品交易的主流,但dydx的ETH永續合約也在市場中占據了一席之地,交易量在市場中占比達2.5%,在鏈上衍生品賽道也是龍頭般的存在。

Terra總務負責人Yoo被捕,涉嫌違反資本市場法、欺詐和失職等罪名:10月6日消息,韓國地區檢察官崔成國證實,首爾南區檢察官辦公室周三對Terra總務負責人Yoo發出法庭令,罪名包括違反資本市場法、欺詐和失職等罪名。此外,檢察官指控Yoo使用機器人程序夸大、操縱Terra加密貨幣的市場價格。

據悉,Yoo是Do Kwon在Terra核心圈子中的一員。而根據韓國外交部在網站發布的公告顯示,Do Kwon的護照將被取消。(forkast)[2022/10/6 18:40:58]

為了提升交易吞吐量和去中心化程度,dYdX公布了V4計劃,將使用CosmosSDK和Tendermint共識協議開發自己的應用鏈,目前已完成部分工作。

截至2023年3月16日,dYdX的TVL超3億美元,仍是以太坊鏈上質押量最大的衍生品協議。

?02?

穩定幣

由于一般的加密貨幣幣價波動過大,不適合作為交易媒介與價值存儲手段,加密社區的先行者推出了穩定幣,其價值相較于一般的token更為穩定。

常見的穩定幣有法幣穩定幣和加密貨幣穩定幣。其中,法幣穩定幣的價值與法幣掛鉤。加密貨幣穩定幣的價值則與加密貨幣掛鉤。

在加密貨幣穩定幣領域,DAI是一枝獨秀的存在。DAI是一個基于以太坊區塊鏈的去中心化穩定幣,由MakerDAO于發行。DAI的價值與美元以1:1的比率掛鉤,其發行和管理不依賴于中心化的金融機構,而是由智能合約和DAO控制。

為了保持DAI價值的穩定性,MakerDAO在DAI的發行、交易和回購等方面引入了特別的機制,還支持治理TokenMKR的持有者直接進行風險管理。

DAI在加密世界主要被用于的對沖風險、貸款、去中心化杠桿、支付、構建交易對,而在現實世界中也能用于接受DAI的機構,比如用于國際貿易中的供應鏈金融,這有利于降低交易成本。

當前,DAI在全鏈發行的總市值超50億美元,在以太坊單鏈發行的總市值接近45億美元,在穩定幣市值排行榜中僅次于USDT、USDC與BUSD,是以太坊鏈上市值最大的以Token為抵押的穩定幣。

?03?

NFT

NFT譯為非同質化Token,指每個Token都是獨一無二、不可分割的。將此種特性和藝術品、歌曲、音樂等結合,即可生成各類NFT,借助于區塊鏈網絡,NFT可實現全球范圍內的流通。

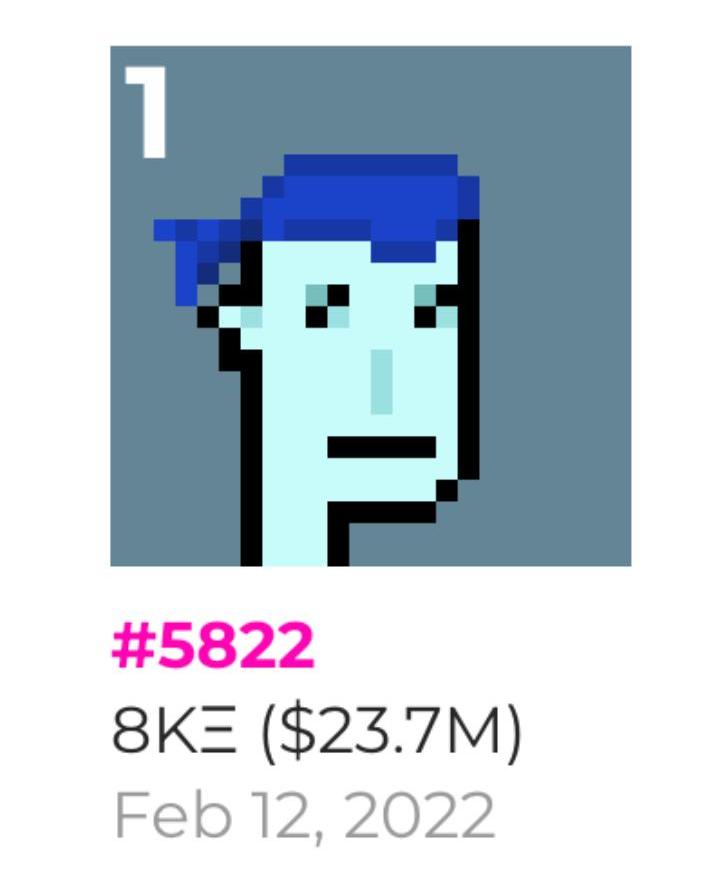

NFT藝術品典型代表CryptoPunks,由紐約LarvaLabs推出,該項目始于2017年,建立在以太坊區塊鏈上。整個系列中共有1萬個8位像素風格的朋克小人,且每個小人都是獨一無二,各具獨特之處。

CryptoPunks現在是以太鏈上市值最高的NFT項目之一,用戶可通過LarvaLab的官網購買,其#5822NFT售價達8000ETH,單個價值超過140萬美元。

?04?

GameFi

GameFi是一種新興的游戲范例,它將DeFi和NFT技術結合到了游戲中,并結合了P2E等機制,使得玩家可以通過玩游戲來實現賺錢、娛樂兩不誤。

以太坊的擴容性差一直為人所詬病,這不利于開展具有大規模交易量的應用。解決方案有設計通用的Layer1高速公鏈,或者是為DeFi應用設計的Layer2Rollup,以及為應用的特定需求開發專屬區塊鏈,即應用鏈。

AxieInfinity正是基于后者的理念,為其區塊鏈游戲開發了專屬的以太坊側鏈Ronin。作為一款數字寵物世界形式的去中心化游戲,其采用NFT和加密貨幣經濟模型,讓玩家通過游戲賺取貨幣和收藏稀有的虛擬生物賺取收益。

自2020年以來,AxieInfinity用戶數量和交易量經歷爆炸式增長,在2021年下半年,最高每日活躍用戶超過100萬,交易量達到數億美元,成為2021年全球最受歡迎的dApp之一。

然而自2022年初以來,AxieInfinity的用戶數量和交易量經歷斷崖式下跌,到目前日活躍用戶已下降到30萬+,交易量僅2000萬+美元左右。

?05?

預言機

由于智能合約無法調用外部API這一特性,所以誕生了預言機這個機制用來幫助智能合約獲取外部數據,除了應用最廣泛的價格數據以外,還包括一些天氣數據,體育比賽數據,股票市場數據,交通數據等。

簡單來說就是預言機可以將數據從外部數據源傳輸到智能合約中,以便觸發自動化的事件。

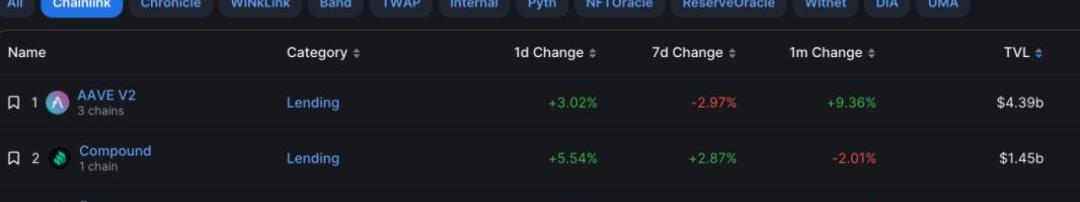

ChainLink目前為預言機賽道的龍頭,它致力于為Dapp提供高質量的外部數據。Chainlink通過使用多個數據源和算法來確保數據的安全和準確性,進而為借代、抵押、資產合成、衍生品交易等價格敏感的場景提供服務。

ChainLink作為市場中最大的預言機供應商,一直給Aave、Compound等知名DeFi協議提供喂價服務。依據DefiLlama的數據,Chainlink服務對象的數量超200家,是各家預言機之最。而其提供服務的前三大協議的TVL已超60億美元,也是各家預言機之最。

截至2023年3月16日,ChainLink官方Token?LINK總市值超60億美元,位列全球第22位。

?06?

Layer2

Layer2是以太坊上的第二層擴容解決方案,旨在提高以太坊網絡的吞吐量和性能。它通過將交易從主鏈遷移到較小、更快的“側鏈”或“通道”中來實現這一目標,以減輕主鏈的負載和交易成本。

目前Layer2有幾種解決方案,主要包含狀態通道、側鏈、Plasma、Rollup、Validium五種方案。Rollup是當前最受關注,也是最有可能真正落地的Layer2方案。

以太坊網絡每個區塊中可包含的交易數量是有限的,而Rollup則是通過將數千筆交易打包壓縮,然后將處理后簡潔的數據同步到以太坊主網中實現TPS的提升,解決網絡交易處理能力有限的問題。

Rollup又可分為zkRollup和OptimisticRollup。

ZKRollup通過零知識證明zk-SNARKs的密碼學技術來確保安全性,ZK是zeroknowledge的縮寫。

零知識證明,證明者能夠在不向驗證者提供任何有用信息的情況下,使驗證者相信某個論斷是正確的。由于zkRollup存在無法良好支持智能合約,生成零知識證明耗時較長的問題,2019年6月,OptimisticRollup方案被提出,這個方案中去除了零知識證明,增加了懲罰機制,可以更方便地支持通用性智能合約。

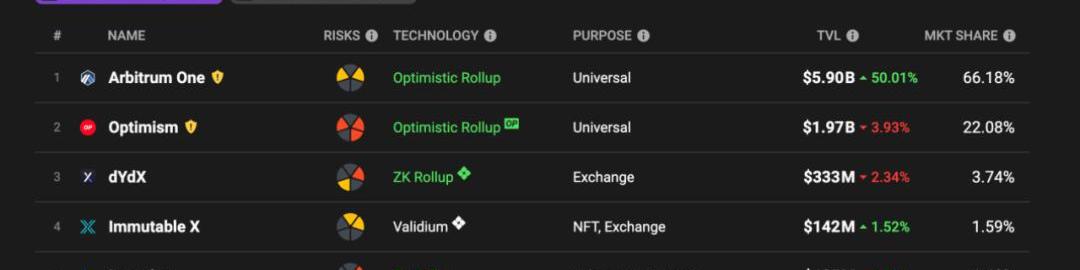

OptimisticRollup的明星項目是Arbitrum,Arbitrum上線兩周后其TVL便飆升至25億美元,當前其TVL接近60億美元,市值占比超60%,是TVL最大的Layer2協議。

從生態方面來看,目前其接入的應用已達數百個,其中不乏Uniswap、Sushiswap、Balancer、MetaMask、Chainlink等知名應用,Arbitrum上的生態建設已頗具規模。

?07?

小結

毫無疑問,自2008年比特幣問世以來,整個加密行業已經發生了翻天覆地的變化。從公鏈等底層基礎設施數量、類型,到應用協議和交易量等方面,都經歷了爆炸式的增長。

以太坊已然成為這些變革的核心載體,見證了Web3世界一次又一次的突破性進展。隨著以太坊升級帶來的更高擴展性和更低費用,我們有理由相信,在這個日益成熟的Web3基礎設施之上,一個更加完善且充滿無限可能的新世界將逐漸展現。

Tags:KEN以太坊TOKENTOKVerify Token以太坊交易平臺itokenwallet轉trc20需要手續費嗎WaleTokeN

在復雜性和表現力等指標方面,AMMs與限價訂單簿相比如何?我們與@Chiamac,@Tim_Roughgarden給出了答案 例如,人們常說,如果你有"無限的Gas".

1900/1/1 0:00:00**友情提示:主網交互會有一定的gas成本!*zkSync是一種ZKrollup,一種使用加密有效性證明在以太坊上提供可擴展和低成本交易的無信任協議.在zkSync中,計算是在鏈下執行的.

1900/1/1 0:00:00游戲歷來被認為是Crypto世界中的核心敘事之一,聚集更多Web2流量、游戲資產所有權、鏈上數據可驗證、全球玩家共同在線、統一貨幣支付等概念無一不切中投資人和用戶的痛點.

1900/1/1 0:00:00概要 數字資產的獨特性使得它們可以用來證明數字物品的所有權和稀缺性,從而為數字藝術家和創作者提供了新的收入來源.

1900/1/1 0:00:00Xtoearn模式的Gamefi已經成為過去式,Gamefi行業在探索新的敘事和增長點,全鏈游戲概念悄然升起,由于其免許可、可互操作、可組合性備受青睞,也可以和其他DeFi、NFT.

1900/1/1 0:00:00TL;DR 再質押協議可能為驗證者帶來可觀收益,但它們的成功有可能損害以太坊自我調節質押參與和緩和中心化力量的能力。我們認為,合乎邏輯的最終目標是將驗證者群體限制在一定規模.

1900/1/1 0:00:00