BTC/HKD+6.17%

BTC/HKD+6.17% ETH/HKD+8.84%

ETH/HKD+8.84% LTC/HKD+4.77%

LTC/HKD+4.77% ADA/HKD+10.1%

ADA/HKD+10.1% SOL/HKD+8.86%

SOL/HKD+8.86% XRP/HKD+9.66%

XRP/HKD+9.66%幣價/TVL雙雙實現500%增長,固定利率這一“證偽”賽道又跑出來Pendle這老樹開花的項目。固定利率?不,是利率賭場!這個行業里永遠是“賭”最吸引人本文將用實際算例等帶你深入淺出的了解利率互換平臺Pendle的機制,以及LSD/GLP等生息資產愛好者該如何使用它來更好的獲利。

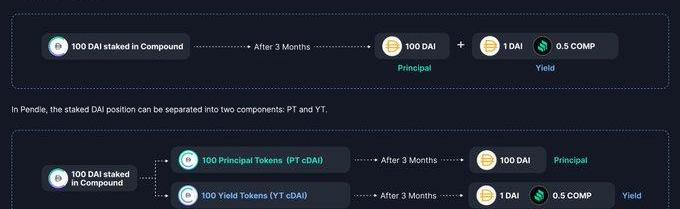

Pendle是一個利率互換平臺,簡而言之:

1.將一份生息資產(SY)在一定時間段內的本金和利息(YT)拆開

2.PT/YT由內置AMM定價,算法參數決定AMM的流動性曲線,自由市場進行最終定價SY轉換為PT則可以在一定期限內鎖定利率,而YT則是加杠桿賭利率上漲的賭具。

Arbitrum公布DAO空投細則:金色財經報道,Arbitrum 公布 DAO 空投細則稱,空投的核心原則之一是觸達 Arbitrum 的子社區,只有 Arbitrum 上具有 DAO 和社區金庫的項目才有資格參與此次分發,唯一例外是包含以太坊核心開發人員和貢獻者的集體 Protocol Guild。[2023/3/21 13:17:48]

我們以GLP為例,當前GLP=$0.9755YT=$0.1642PT=$0.8113到期時間=375days也就是說這375天的GLP的收益全歸YT,而PT則可以在375天后的1:1獲取GLP(3/n)

假設你花1GLP買入了$0.9755/$0.8113=1.202PT。則375天后你會有1.202GLP換算為年化收益APY=1.202^(365/375)-1=19.6%就是說不論GLP接下來一年多的實際獲取了多少交易費分成,你可以拿到19.6%APR這就是PT所對應的鎖定固定利率功能

工業元宇宙公司Worlds完成2120萬美元A輪融資:金色財經報道,工業元宇宙公司Worlds完成2120萬美元A輪融資,Moneta Ventures領投,Align Capital、Green Park、Golf Ventures、Chevron Technology Ventures、Piva Capital、Perot Jain和Capital Factory等參投。

該公司從Hypergiant Sensory Sciences更名為Worlds,是一家為工業企業構建車間運營數字孿生模型以提高其生產力或效率的公司,新名稱將反映其為推銷所謂用于構建工業元宇宙的4D基礎設施所做的努力。該公司表示,其其他客戶包括雪佛龍、馬來西亞國家石油公司和Hillwood Development Company。[2023/1/10 11:02:55]

假設你花1GLP買入了$0.9755/$0.1642=5.941YT375天后你的收益是多少?這完全取決于GLP的實際收益表現!

全球資管巨頭貝萊德為Maker提供美國國債和公司債券投資服務:10月24日消息,據外媒報道,全球資管巨頭貝萊德正在為Maker提供美國國債和公司債券投資服務,此外 Maker也在與 Coinbase、Gemini和Coinshares 等公司合作進行相關購買交易。

本月初,MakerDAO宣布撥款5億DAI用于投資美國短期國債與公司債券,其中80%用于美國短期國債,其余20%用于投資級公司債券。(decrypt)[2022/10/24 16:36:34]

所謂隱含APY(ImpliedAPY)=19.6%,就是說假設GLP接下來375天實際APY=19.6%1YT的收益為1.196^(375/365)-1=0.202GL所以1GLP買入的5.941YT最后就變成了5.941*0.202=1.200GLP換算為APY即為1.2^365/375-1=19.6%(左側實際得出19.4%,略有誤差)

標記為NEXO的地址已經從MakerDAO提取了7758.8枚WBTC:金色財經報道,PeckShieldA監測顯示,標記為NEXO 0x8fd的地址已經從MakerDAO提取了7,758.8枚WBTC(約1.51億美元),約為提取前MakerDao中持有WBTC的50%。[2022/10/1 18:36:33]

假設GLP實際APY能夠在接下來375天持續保持當前53.1%的水平那么現在花1GLP買入YT,375天后將會得到5.941*(1.531^(375/365)-1)=3.261GLP換算成APY即為3.261^365/375-1=207%。是的,這樣的話買YT就賺大發了

那如果GLP實際APY只有10%呢5.941*(1.1^(375/365)-1)=0.611GLP是的,你買YT就要倒虧0.4GLP進去,虧麻了

總結一下:

未知地址向幣安轉入1149億枚SHIB,價值140萬美元:9月2日消息,Twitter用戶@ShibaPlay發文稱,一小時前,0x59開頭的未知巨鯨地址向0x84開頭的中轉地址轉入1149枚SHIB代幣(約140萬美元),并最終轉入幣安交易所,目前原賬戶余額已清零,交易ID為0xe4e038a3ed95b81aad01c8afc6a9a2769d16402103d800675b4a11098c72e9b9。[2022/9/2 13:05:04]

1.SY實際利率=隱含利率,YT收益即為隱含利率

2.SY實際利率>隱含利率,YT相當于幾倍杠桿賺了超額利率

3.SY實際利率<隱含利率,YT相當于幾倍杠桿賠了缺口利率,甚至可能虧本金

那么YT/PT的是如何定價和交易的呢?Pendle內置一個PT/SY的AMM,允許外部參與者提供流動性,用戶交易PT通過這個AMM交易即可。而交易YT則更為復雜:

1.用戶執行使用1SY買入X個YT的交易

2.Pendle合約即從AMM里取出(X-1)個SY

3.Pendle合并兩筆SY然后分拆XSY=XPT+XYT4.X個YT發送給用戶,而X個PT則歸還給AMM,由于XPT=(X-1)SY=XSY-XYT,池子總資產并不會出現變動用戶賣出YT過程就反過來了,參見下方兩張圖片即可。

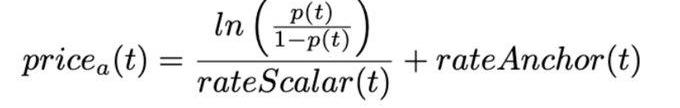

那么Pendle的AMM是如何定價的呢?其AMM是從Notional借鑒過來,公式復雜,我幫你提煉一下核心概念:

1.到期時間越長,流動性分布越寬。到期時間越短,流動性越集中。

2.流動性集中點在SY當前實際APY的位置。什么意思?舉個例子,CurveV1的流動性集中在1:1的位置。

3.PT占比在10%-90%區間波動時,利率在區間波動,MAX為設定參數,預估最大APY之所以這樣設計,估計是因為交易形成的隱含利率應該會在實際利率附近,所以可以集中在此處到期日越長,未來利率預期不確定性更大,所以流動性分布寬一些便于偏差更大交易

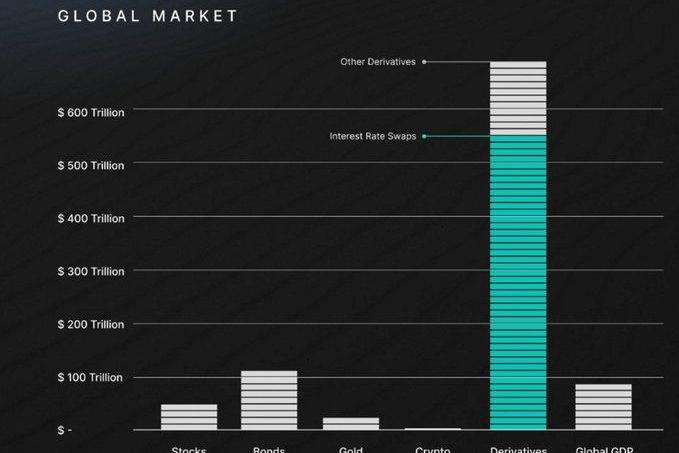

通過這些設計,Pendle實現了一個體驗尚可的市場化利率交易,服務了固定利率和賭預期兩波客戶。過往固定利率賽道失敗的產品,多數沒有兼顧住確定性+賭性,Pendle這塊做好了,加上LSD/PerpDEX帶來了大量的生息資產,Pendle便再次抓住機會進入上升區間。

談完機制,可見Pendle的產品還是有可取之處的,不過其代幣的價值捕獲能力目前尚且較低其核心捕獲模式:

1.PT/YT的交易費,0.1%上下隨時間動態調整,80%的歸vePENDLE,20%歸LP

2.YT的利息,3%的歸vePENDLE

3.ve-tokenomics,投票決定給哪個池子激勵

我們算下其收入:過去7日內交易量約為1M,年化交易費收入即為:1M*52*0.001*0.8=40k當前34MTVL,主要資產既包括LSD等低息資產,也包括GLP等高息資產,毛估估平均利率10%年化利息收入即為34M*0.1*0.03=100k。合計收入為140k,相對來說是比較少的,即時翻10倍也不能算多。所以未來還需要關注其bribe能否發展起來,畢竟LSD也算是個bribe大戶,若能發展也會有不錯的收益。

此外PT當前由于價格較高,賭性弱了些,若是能夠上借貸平臺,或是Gearbox這類的配資平臺,加強賭性,也會有些益處。

利率互換市場在傳統金融內地位重要,對于機構而言更是尤其看重,不過這些美好的想象在上一輪DeFi大發展中并沒有得到實際數據支撐,固定利率更是一個知名“證偽”賽道。在RealYield興起的當下,生息資產變得更有持續性了,若是體驗和機制再優化優化,說不定也能老樹開花,pendle就是個例子

總結:

對于GLP/LSD等生息資產愛好者,可以實現鎖定固定利率和賭利率預期這兩個目標。其代幣價值捕獲能力目前尚且不是很突出,投資的話多多dyor。

如果您深入了解加密世界,那么您已經聽說過零知識證明及其應用已有一段時間了。他們已上線……或者非常接近上線……或者他們的某個版本就在眼前?這些信息很難跟蹤.

1900/1/1 0:00:00NFT市場正發生「厄爾尼諾現象」。去年6月底NFT市場進入冰點以來,總體的成交量一直都沒有什么起色.

1900/1/1 0:00:00Softwareiseatingtheworld! 00內容摘要 本文重點整理摘錄了James對MAPProtocol的介紹及對跨鏈、zk、web3等方向的思考.

1900/1/1 0:00:00事件 前情提要,在筆者今年1月8日發布的文章ChatGPT:微軟人工智能Office和電郵即將登場...中推測,GPT-4出來之后,微軟會有新的行動 果不其然,3月16日,微軟宣布.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月27日 一、?今日要聞 RedditCollectibleAvatarNFT市值突破1億美元DuneAnalytics最新數據顯示.

1900/1/1 0:00:00本文適合初學者閱讀。 Radiant于2022年7月份推出,是Arbitrum上的原生借貸市場項目。 跟Aave有什么不同 從貨幣市場角度,它們類似.

1900/1/1 0:00:00