BTC/HKD-2.42%

BTC/HKD-2.42% ETH/HKD-3.97%

ETH/HKD-3.97% LTC/HKD-3.15%

LTC/HKD-3.15% ADA/HKD-5.52%

ADA/HKD-5.52% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-5.73%

XRP/HKD-5.73%在經歷2023年最重要的一周后,數字資產行業在美國失去了三家對加密貨幣友好的銀行機構。然而,到目前為止,投資者的主要反應似乎是在最不受信任的主要資產BTC和ETH中尋求安全。

上周已成為今年數字資產領域節奏最快,也是影響最大的一周。在短短幾天內,美國有三家主要銀行機構進入自愿清算,或被美國監管機構接管,而這些機構都為加密行業內的公司提供服務。

Silvergate宣布在3月8日以一種有序的方式自愿進行清算,并將資金全額返還給儲戶。美國第16大銀行硅谷銀行于3月12日被美國聯邦存款保險公司關閉并進入破產管理,這使得這家價值2090億美元的銀行成為美國歷史上第二大破產銀行。根據美聯儲關于此事的公告,紐約Signature銀行也已于3月12日關閉。對于這三家銀行機構,預計將通過持有的儲備金,或通過FDIC和美國監管機構的存款擔保,歸還全部存款。由于許多大型數字資產公司和穩定幣發行商使用這些銀行合作伙伴中的一個或多個,導致周末的行情變得不穩定。特別值得關注的是USDC的發行商Circle,他告知在SVB持有約33億美元的現金,為USDC暫時打破1美元的掛鉤創造了條件。

本文將重點關注在鏈上以及更廣泛的市場結構中的一些關鍵影響,包括:

Lens開啟新邀請系統測試,用戶可查詢是否擁有邀請資格:7月13日消息,Web3社交協議Lens Protocol現已開啟新邀請系統測試,用戶可進入網頁查詢是否擁有邀請資格。若被選為可邀請的Lens用戶,則有資格邀請其他新用戶體驗Web3社交的獨特功能和優勢。[2023/7/13 10:53:20]

幾個穩定幣從1美元開始脫鉤,以及主導地位重新轉向Tether。數字資產市場的凈資本外流,可以在兩種穩定幣以及BTC和ETH兩大主流幣中觀察到。盡管交易量增加,但期貨未平倉合約仍觸及周期性低點。投機興趣導致BTC爆炸性反彈至22,000美元,ETH回升至1600美元。比特幣價格發現在幾種流行且廣泛觀察的技術分析定價模型之間交易。其在2月在200周和365天移動平均線處遇到阻力后,價格在本周觸及200天和111天移動平均線附近然后反彈。

請注意,這是歷史上第一個BTC交易價格低于200周均線的周期,從這個角度來看,市場處于新的領域。

實時高級圖表

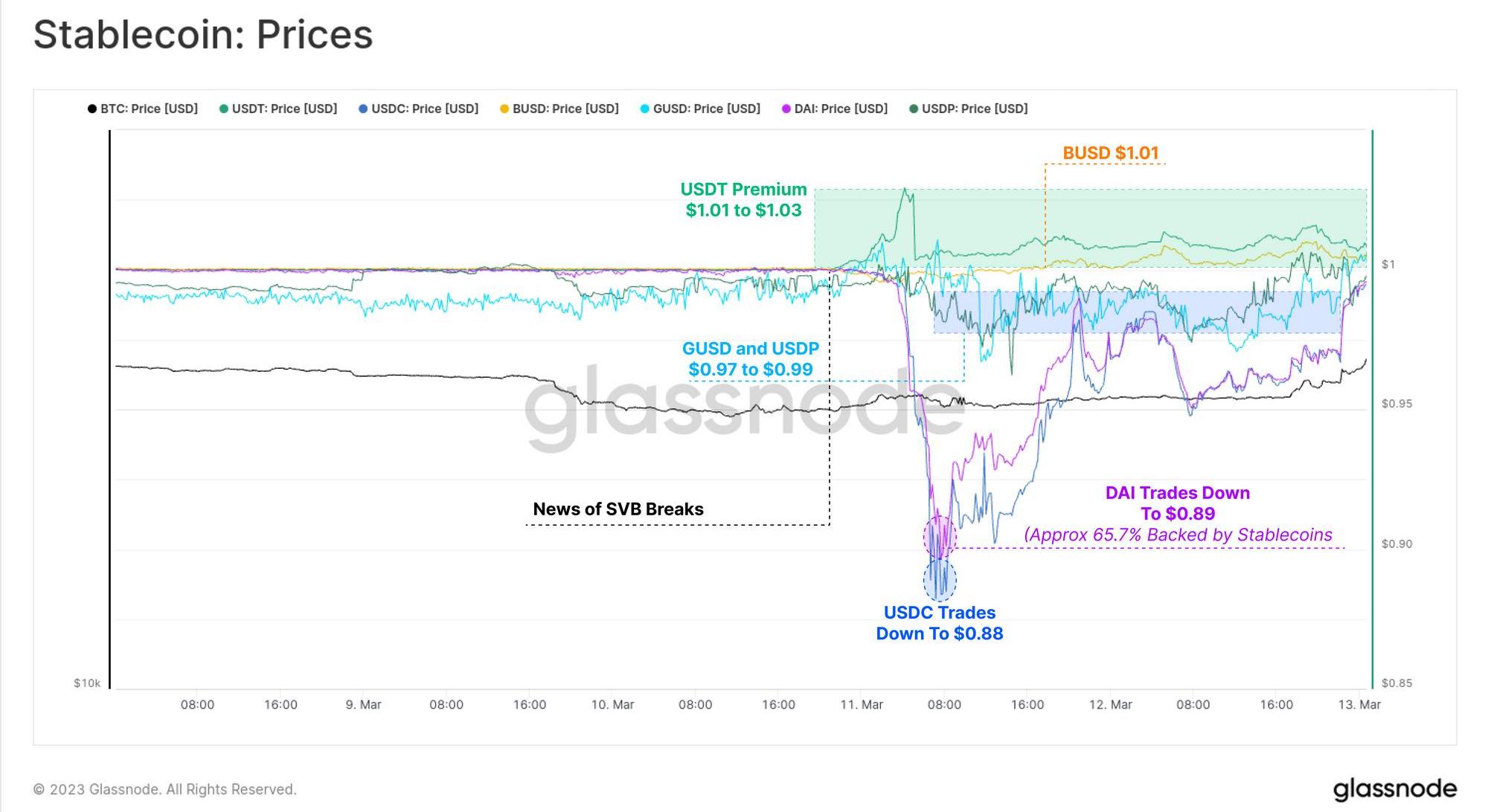

自LUNA-UST項目崩潰以來,本周首次看到穩定幣價格出現波動,原因是擔心USDC部分失去支持。USDC跌至0.88美元的低點,緊隨其后的是DAI,為0.89美元,后者是因為DAI約65.7%由穩定幣抵押品支持的結果。

數據:6月份比特幣礦工新挖2.7萬枚比特幣,37個礦池將算力專用于比特幣鏈:7月2日消息,6月份比特幣礦工新挖27,025枚比特幣,有37個礦池將算力專用于比特幣鏈。此外,區塊鏈在6月份實現了兩個里程碑,網絡算力在6月11日達到歷史新高,6月14日挖礦難度也達到了歷史新高。[2023/7/2 22:13:19]

此外,Gemini的GUSD和Paxos的USDP均略低于1美元的掛鉤匯率,而BUSD和Tether的價格則出現溢價交易。

特別是Tether,在周末的大部分時間里出現了1.01美元至1.03美元的溢價。具有諷刺意味的是,在人們擔心受到嚴格監管的美國銀行業引發更廣泛影響的情況下,Tether被視為一個避風港。

實時高級圖表

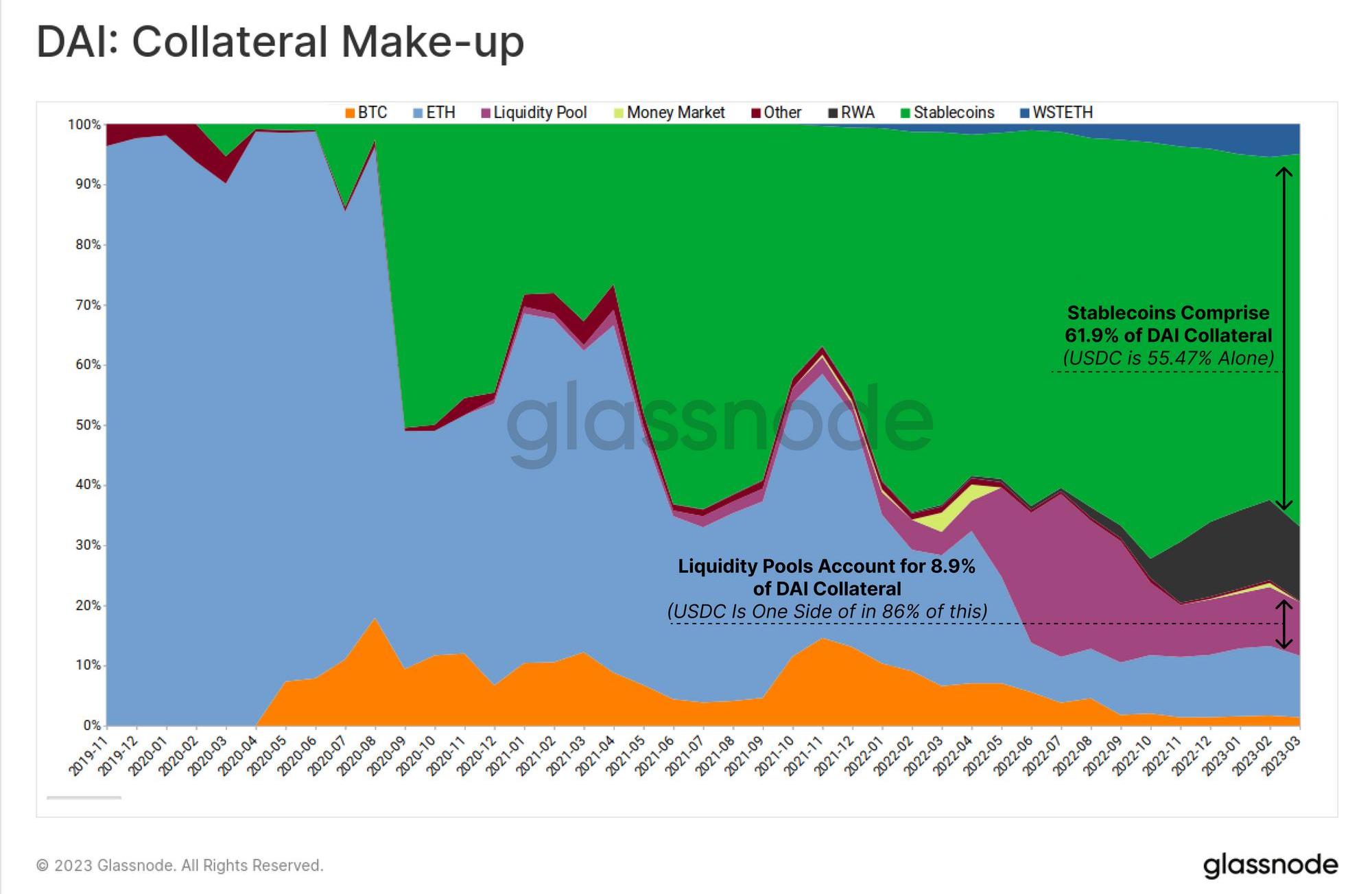

就DAI而言,穩定幣已成為支持它的主要抵押品形式,自2020年年中以來這一趨勢一直在增長。USDC約占直接抵押品的55.5%,并且在所使用的各種Uniswap流動性頭寸中占有很大份額,總計約占所有抵押品的63%。

摩根大通因監管風險下調Coinbase股價預期至52美元:金色財經報道,摩根大通周五發布的一份報告顯示,摩根大通分析師將 Coinbase (COIN) 股票在年末的價格預期從 60 美元下調至 52 美元。摩根大通指出,該公司以數字為中心的業務(包括質押、USDC 穩定幣和托管)面臨持續的監管風險,這是前景變化的主要原因。分析師寫道:“雖然我們繼續同意這樣一種共識觀點,即深思熟慮的規則和法規是提高人們對加密生態系統的信心和促進其增長所必需的,但我們認為通過執法進行監管對以數字為中心的企業來說是一種風險。SEC 最近的行動將不同的加密業務置于風險之中,包括質押、USDC 穩定幣和托管。”

市場數據顯示,截至發稿時,Coinbase 股價周五上午下跌 0.5% 至 65.27 美元。[2023/2/18 12:14:31]

這一事件無疑開啟了關于DAI的長期影響的討論,DAI據稱是一種去中心化的穩定幣。然而,這一事件證明了DAI的價格是如何通過抵押品組合與傳統銀行系統密切相關的。

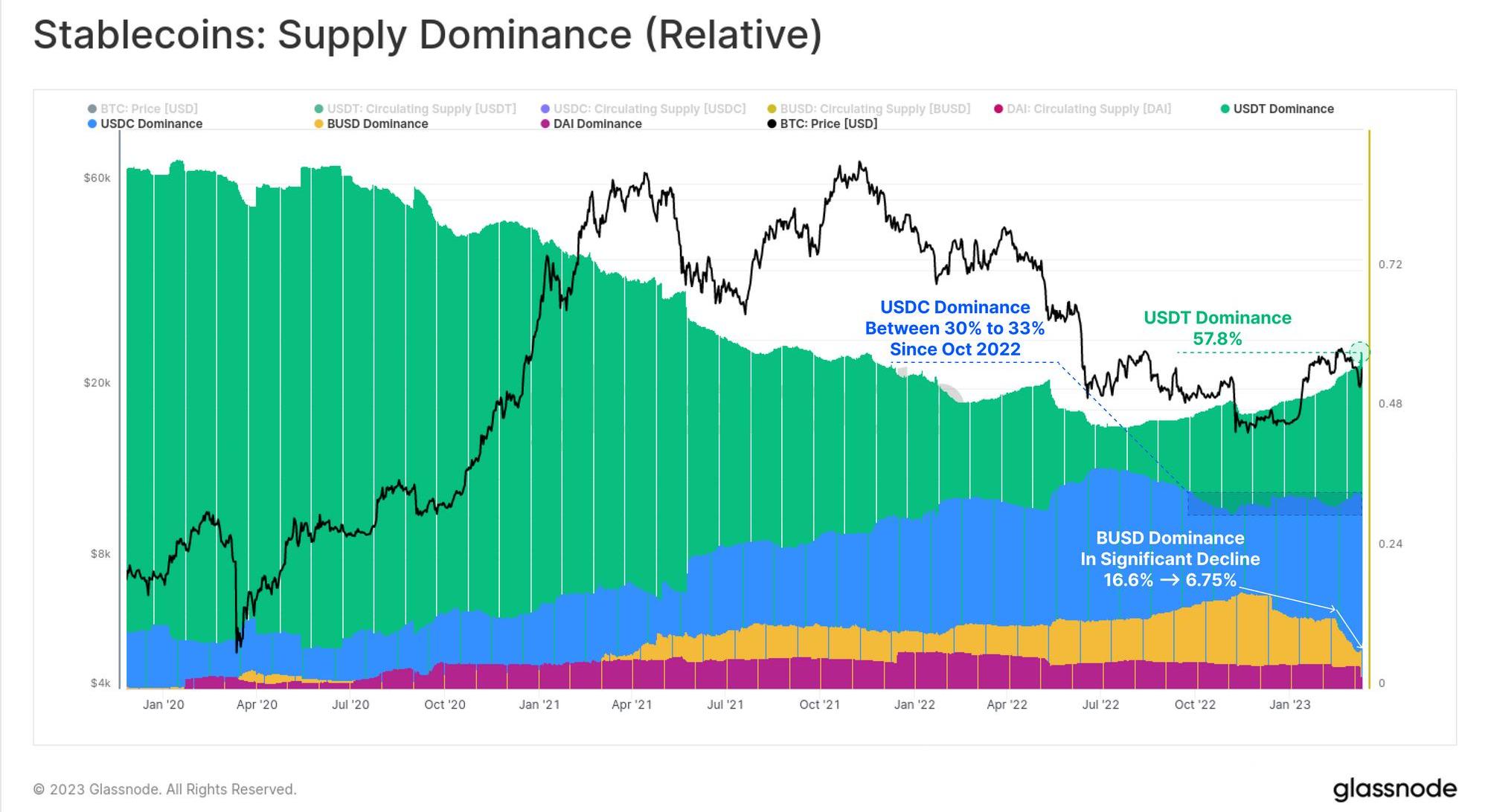

正如我們在2022年年中報道的那樣,Tether自2020年年中以來在穩定幣市場的主導地位一直在結構性下降。然而,隨著最近針對BUSD的監管舉措,以及本周與USDC相關的擔憂,Tether的主導地位已回升至57.8%以上。

NBA名人堂成員Scottie Pippen的NFT在77秒內售罄,創OpenSeas銷售記錄:12月21日消息,NBA名人堂成員Scottie Pippen的1000枚NFT在77秒內售罄,打破此前演員Anthony Hopkins創下的一分半的OpenSeas銷售記錄。據悉,Orange Comet的Pippen系列本質上是數字運動鞋,也代表該公司首次發布名為“ Metawear ”的 “數字可穿戴設備”系列。

據OpenSea數據顯示,到目前為止,皮蓬的收藏品的銷售額已超過24萬美元。[2022/12/21 21:57:59]

自2022年10月以來,USDC一直占據30%至33%的主導地位,但隨著贖回窗口周一重新開啟,供應量是否會減少還有待觀察。BUSD在最近幾個月出現了急劇下降,發行人Paxos停止了新的鑄造,并且主導地位從11月的16.6%下降到今天的6.8%。

實時高級圖表

資本外流總量

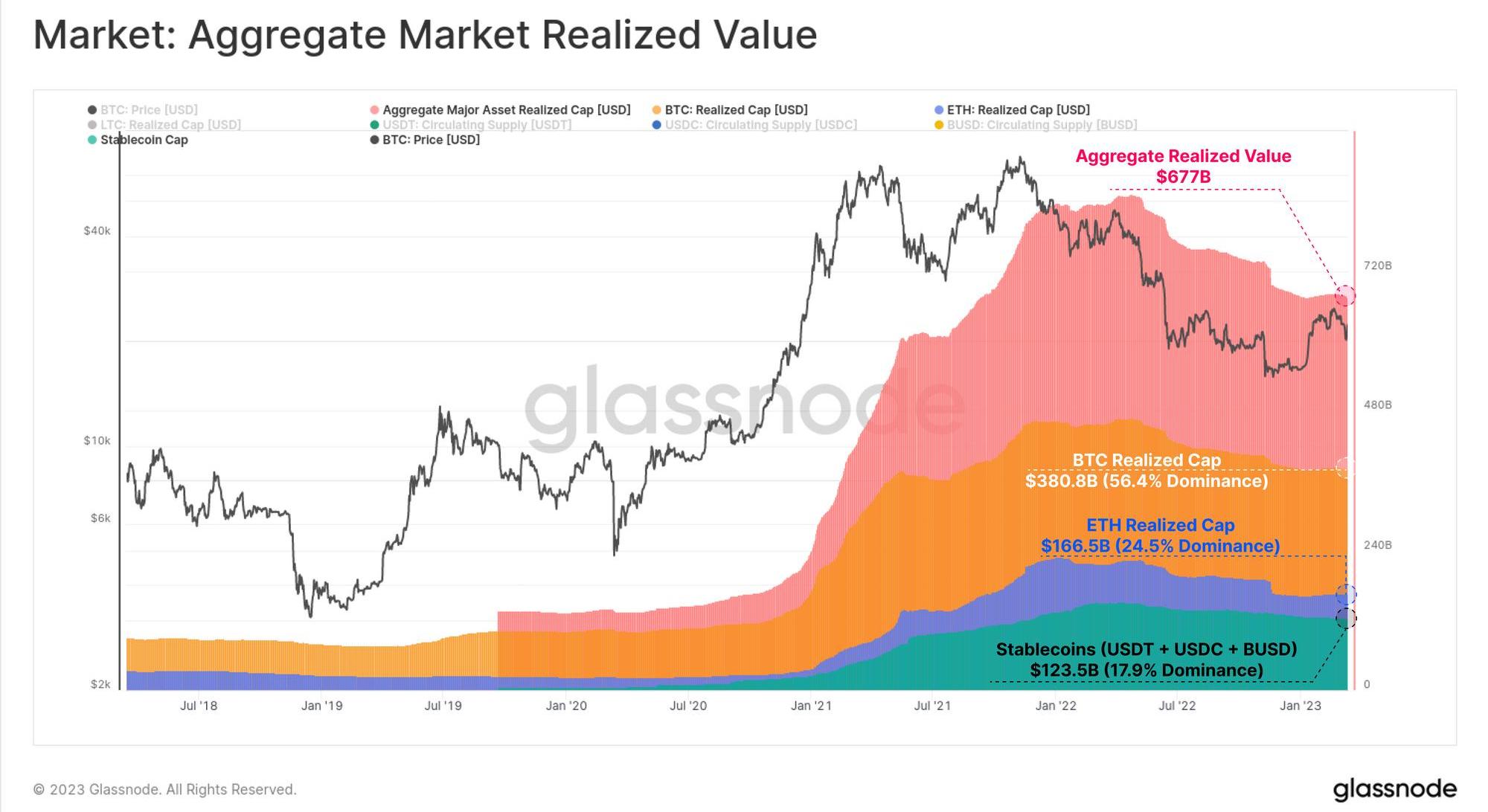

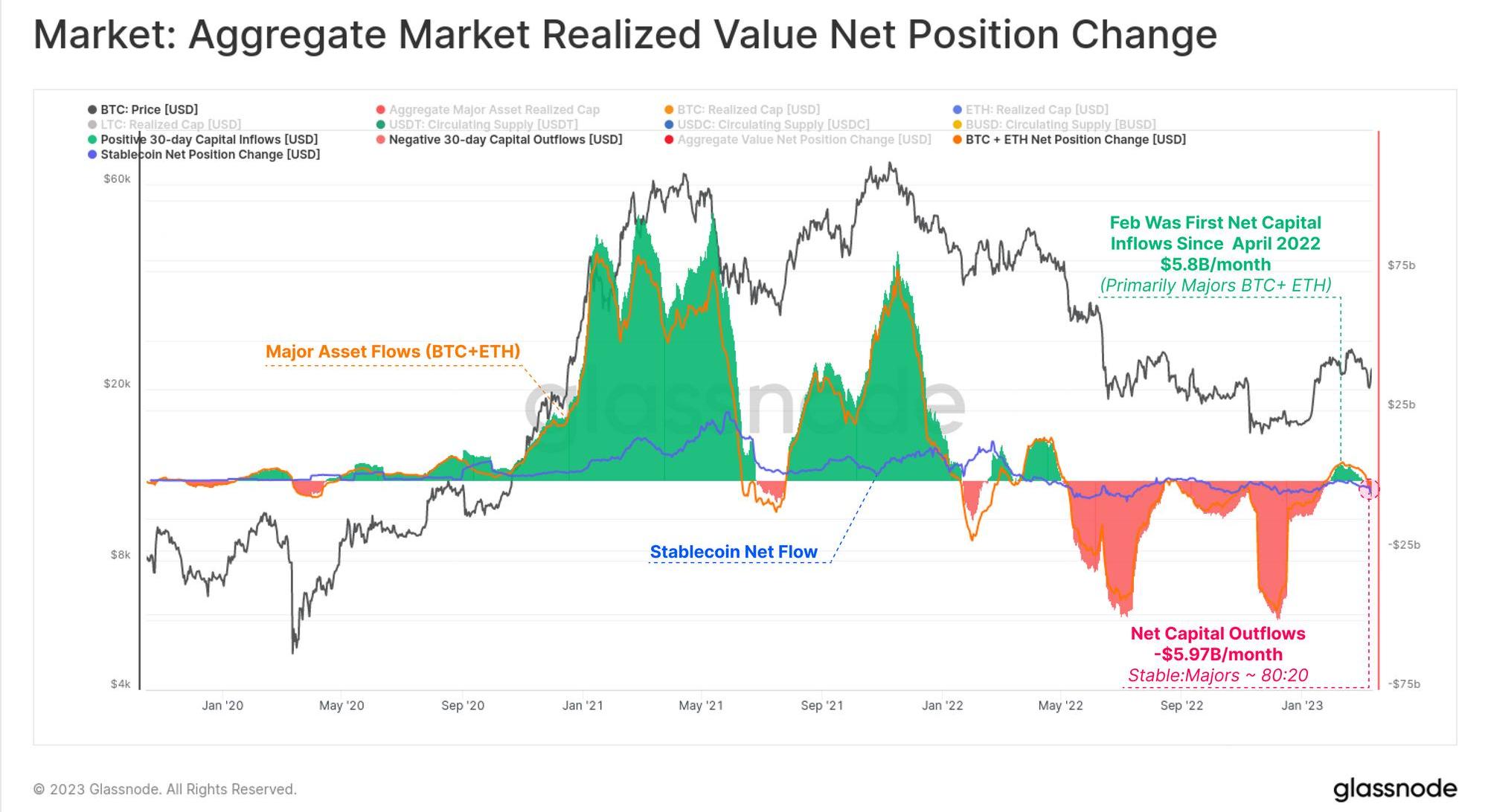

估計數字資產市場的真實資本流入和流出可能很棘手,但在大多數情況下,資本最初流入是通過兩大主要資產或穩定幣流入的。因此,BTC和ETH的已實現上限與主要穩定幣的流通供應相結合,提供了一個相當穩健的衡量標準。

三箭資本律師:創始人Su Zhu和Kyle Davies目前下落不明:7月10日消息,據AssetDash發布的推文,三箭資本的律師稱,三箭資本創始人Su Zhu和Kyle Davies已經逃離新加坡,目前下落不明。[2022/7/10 2:03:30]

在這里,我們可以看到,通過這種方法,整個市場的價值約為6770億美元,比一年前設定的8510億美元的ATH下降了約20%。BTC的主導地位為56.4%,ETH為24.5%,USDT、USDC和BUSD為17.9%,其余1.2%為LTC。

實時高級圖表

按30天變化計算,2月是自2022年4月以來首次出現資金凈流入,峰值為+58億美元/月,主要由BTC和ETH引領。然而,上個月,市場出現了-59.7億美元的逆轉流出,其中80%是穩定幣贖回的結果,20%來自BTC和ETH的已實現損失。

實時高級圖表

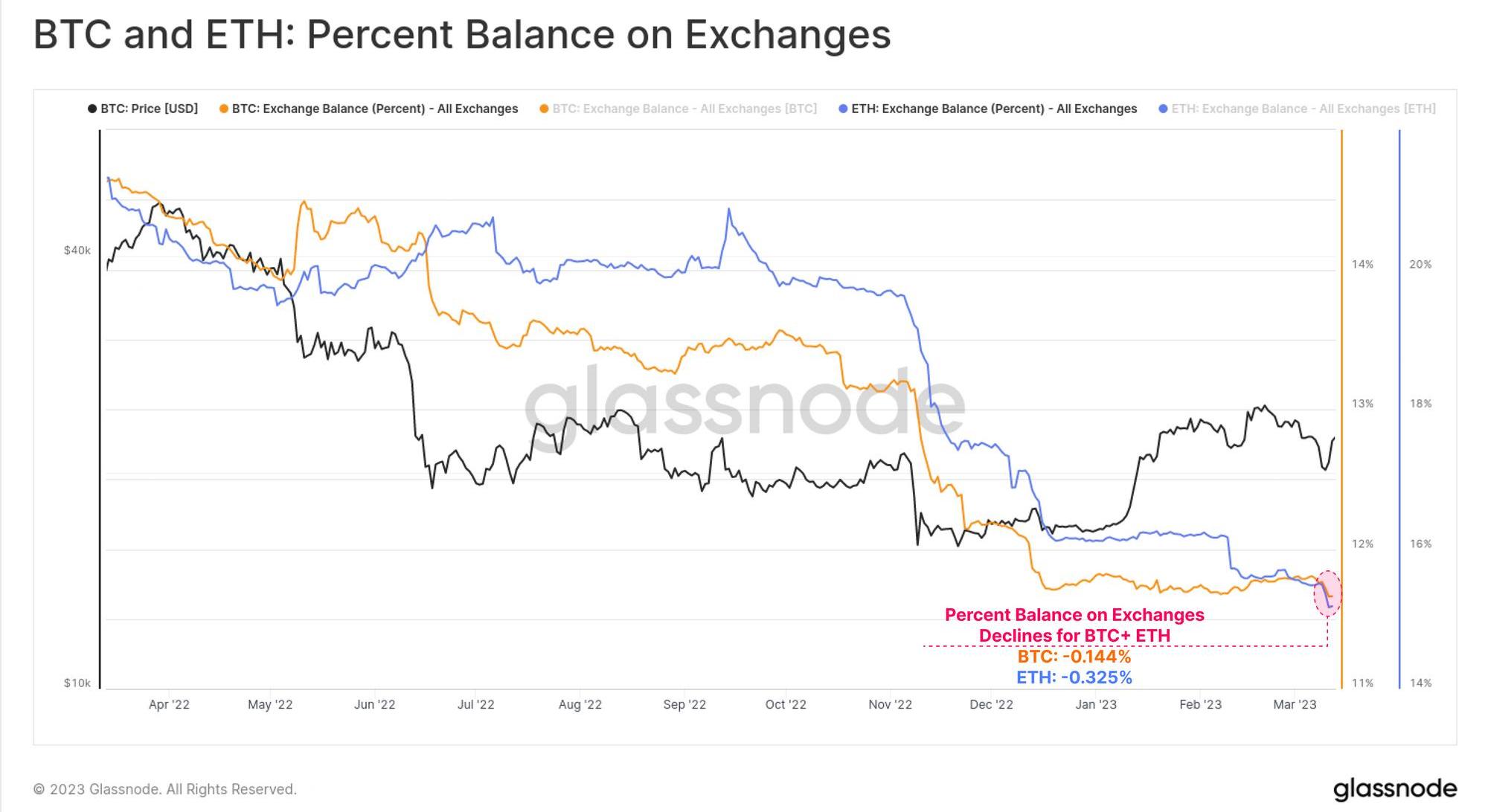

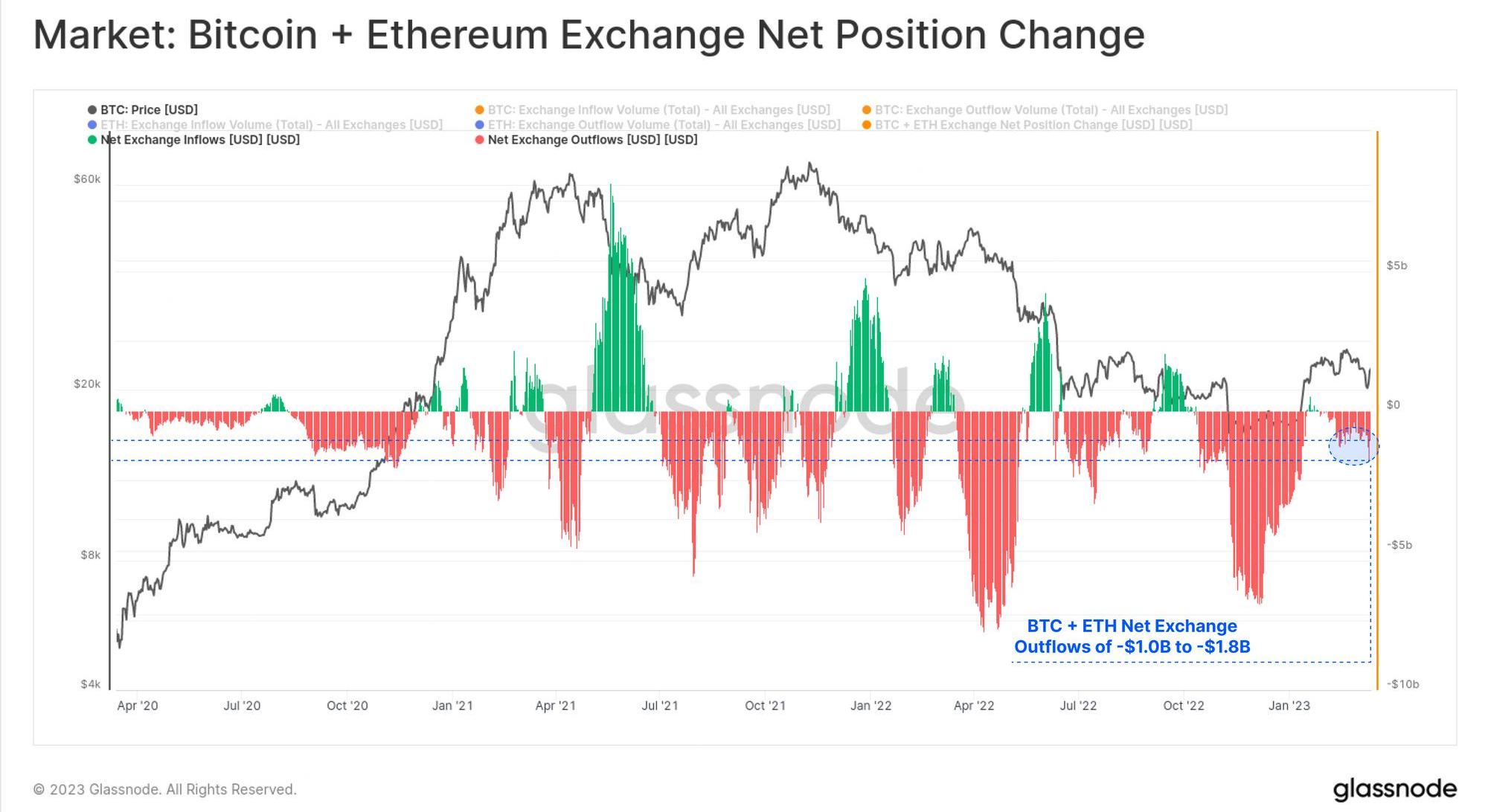

隨著硅谷銀行倒閉的消息傳來,投資者紛紛轉向BTC和ETH尋求避難所,我們監測的各個交易所都出現了顯著的資金外流。大約0.144%的BTC和0.325%流通中的ETH從交易所儲備中被提取,表明與FTX崩潰類似的自我托管反應模式。

實時高級圖表

以美元計算,上個月BTC和ETH的總價值超過18億美元流出交易所。這在相對規模上不一定很大,但是觀察到交易所的凈提款,尤其是在當前充滿敵意的監管環境下,確實說明了投資者信心的程度,這一點值得注意。

實時高級圖表

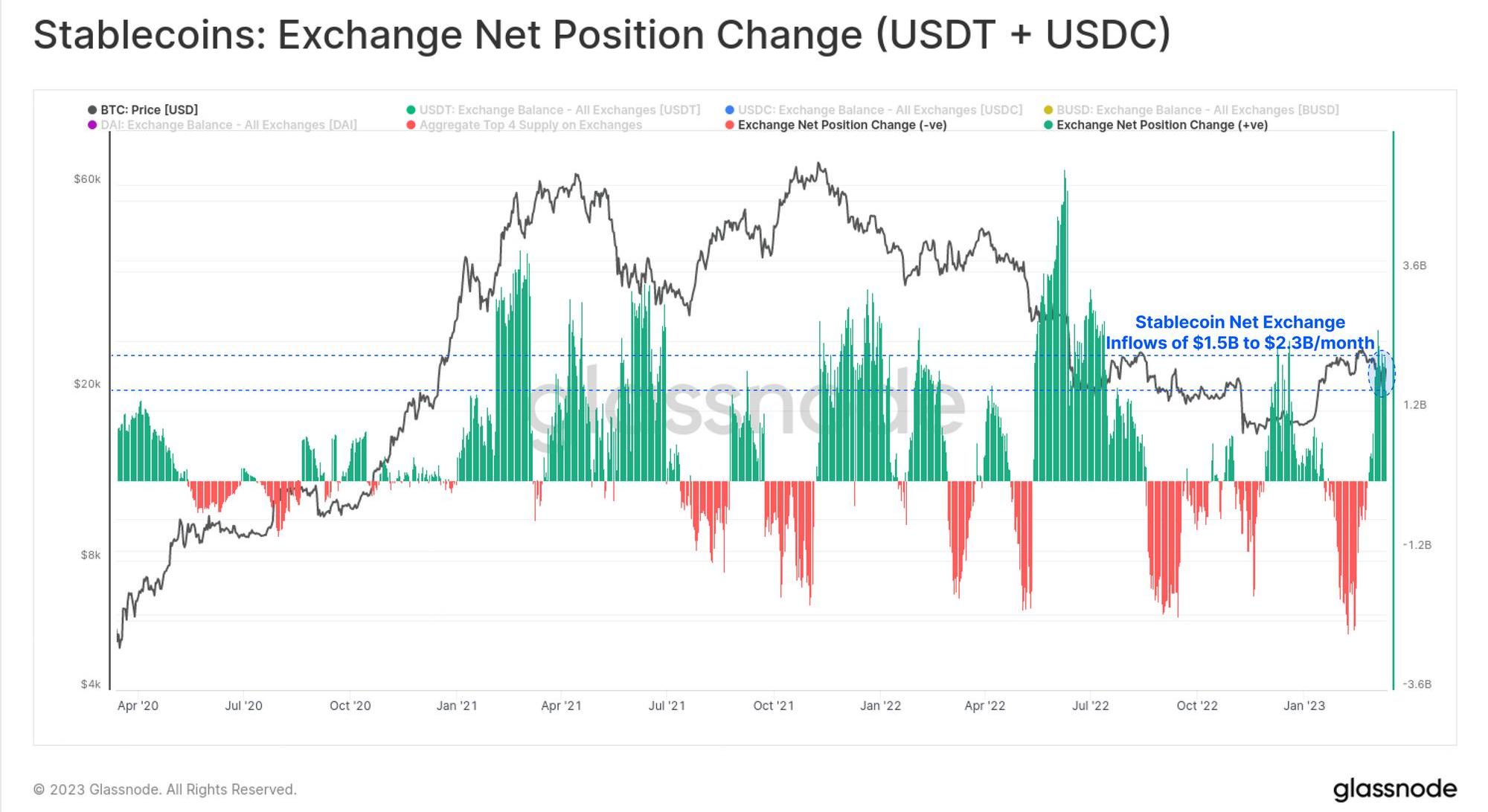

另一方面,兩種主要的穩定幣每月凈流入交易所18億至23億美元。重要的是要注意,BUSD以驚人的每月-68億美元的速度從交易所流出,這遠遠抵消了這一點。因此,很可能正在發生一定程度的“穩定幣轉換”。

然而,總體而言,這似乎是市場對穩定幣、BTC和ETH的反應,反映出對無信任資產自我托管的顯著贊賞。

實時高級圖表

沖洗期貨

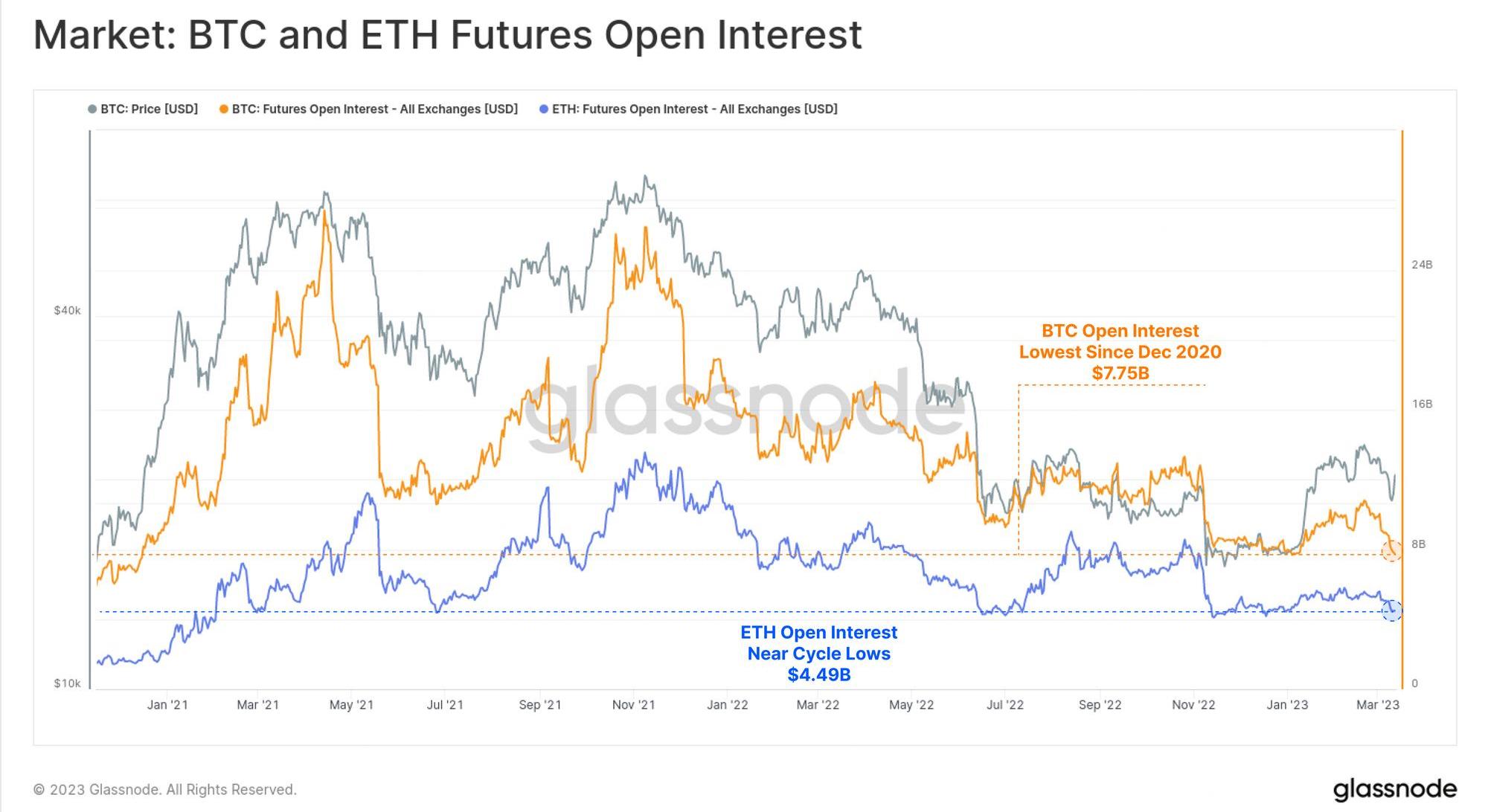

最后,我們將評估通過期貨市場表達的反應。本周,這兩種主要資產的未平倉合約總量跌至周期性的多年低點。比特幣期貨頭寸的名義價值為77.5億美元,約占未平倉合約總量的63%。

實時專業圖表

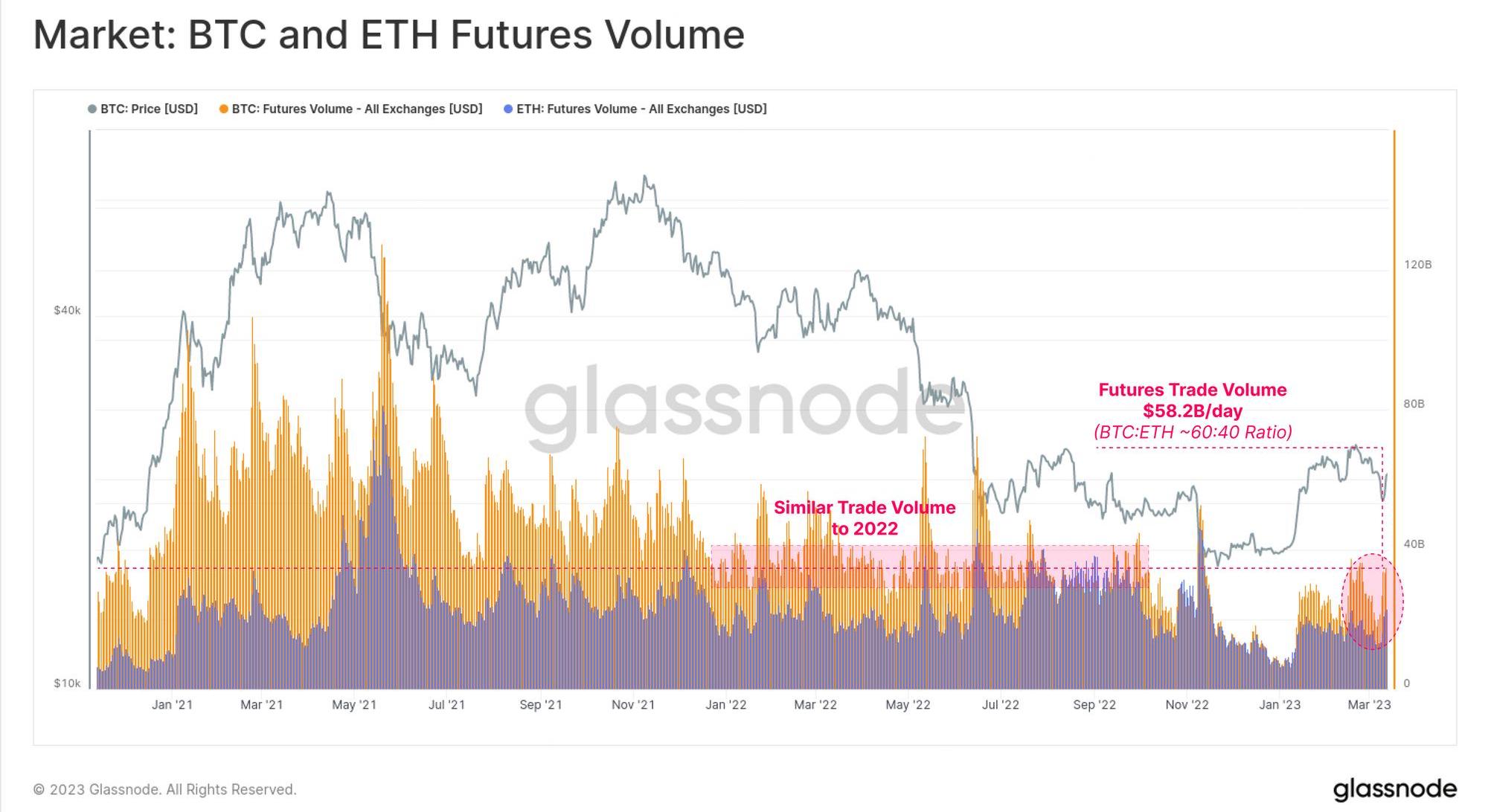

對于期貨交易量,比特幣的主導地位相似,約為60%,并且在FTX后和年底沉寂之后,交易量已經回升。總交易量約為582億美元/天,相當于2022年全年的水平。

實時專業圖表

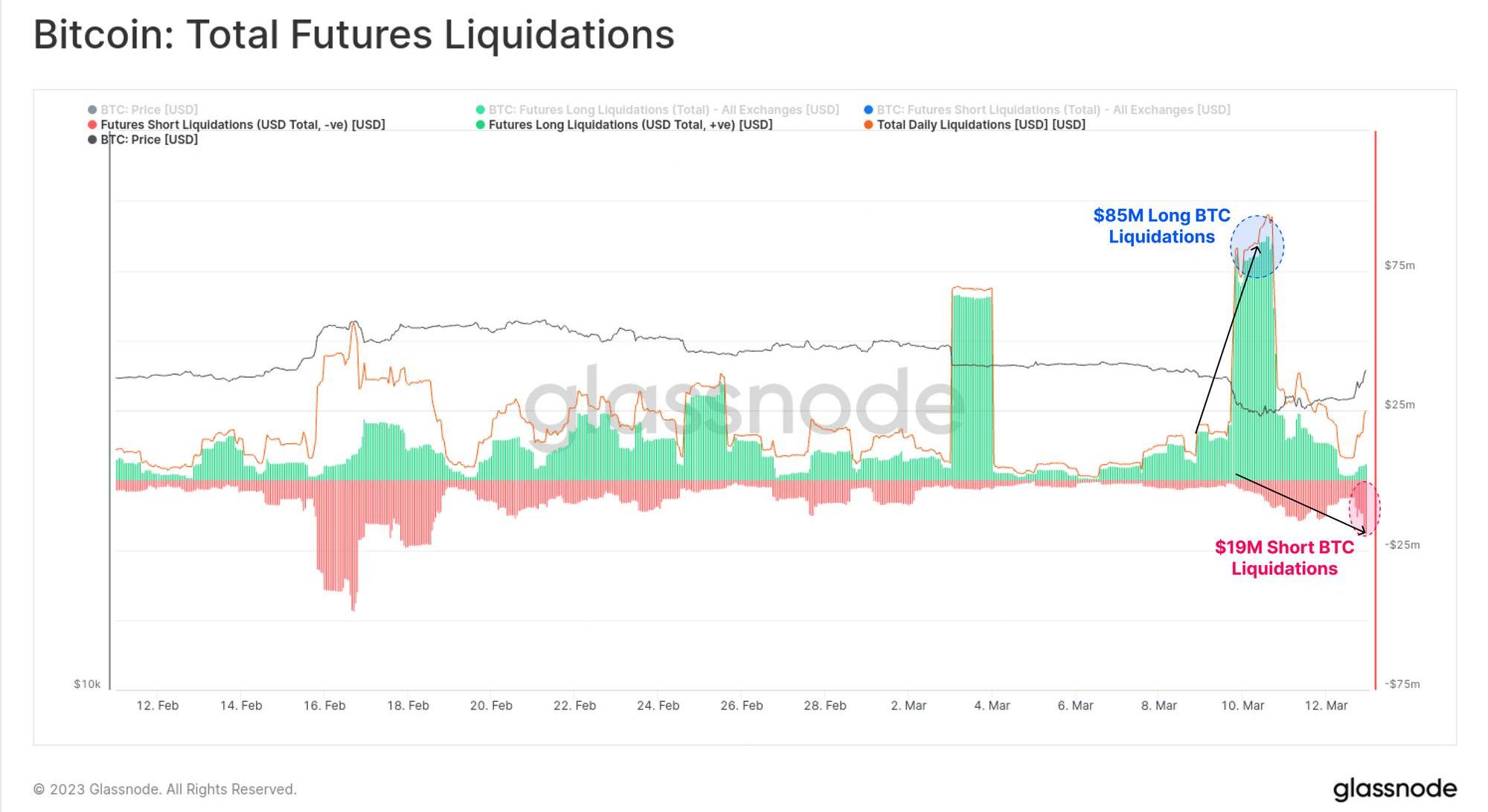

本周價格波動的部分原因是一系列多頭和空頭擠壓。在拋售至1.98萬美元時,大約8500萬美元的BTC多頭頭寸被清算。隨后,隨著價格回升至22,000美元以上,約1900萬美元的空頭頭寸被清算。

實時專業圖表

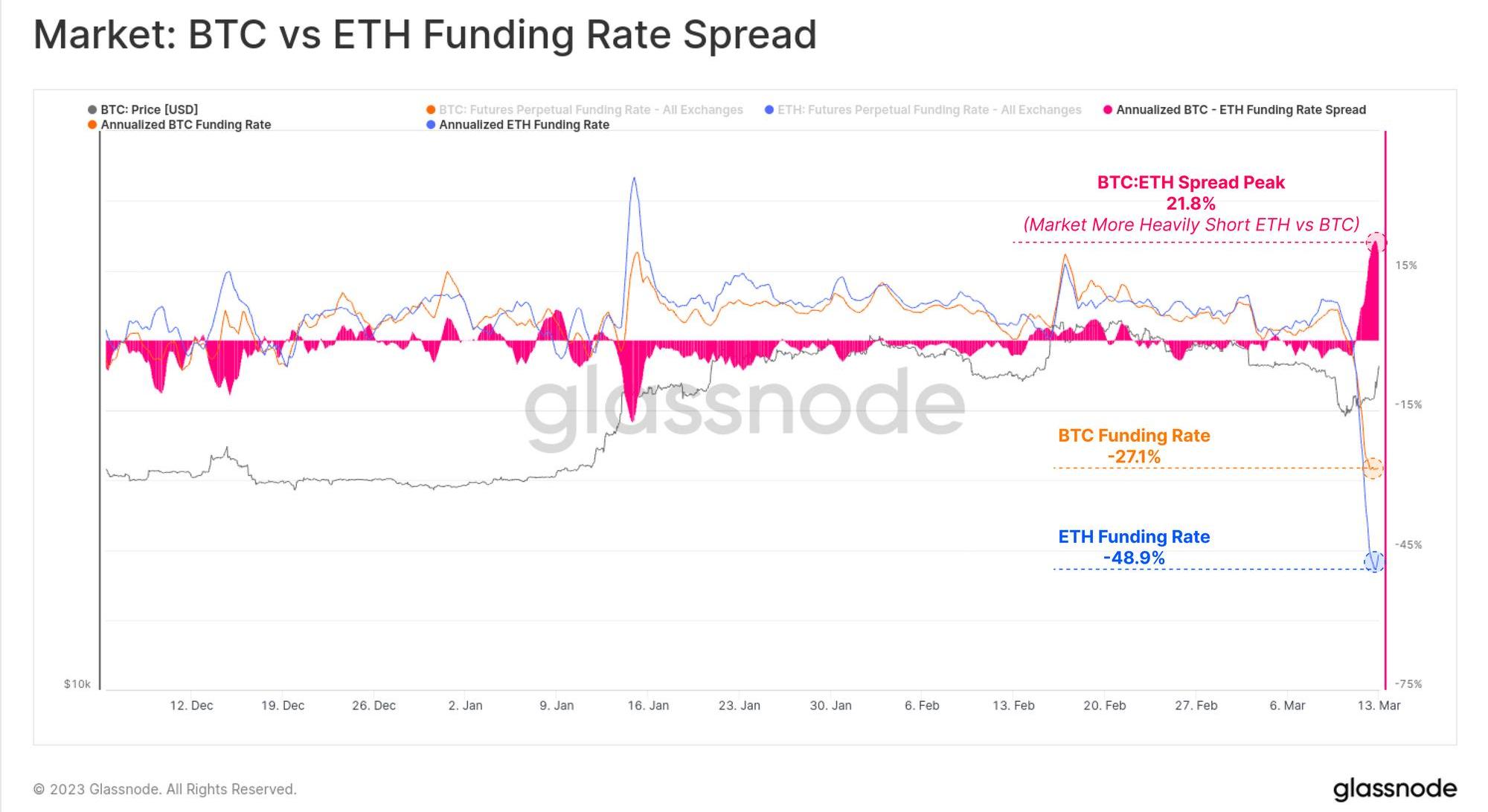

在這次反彈之前,永續掉期市場的融資利率進入了極端的現貨溢價水平。交易員分別支付-27.1%和-48.9%的年化資金利率來做空BTC和ETH。交易員做空ETH的力度也大得多,BTC:ETH的價差達到21.8%,這是自FTX拋售以來的最大水平。

實時專業圖表

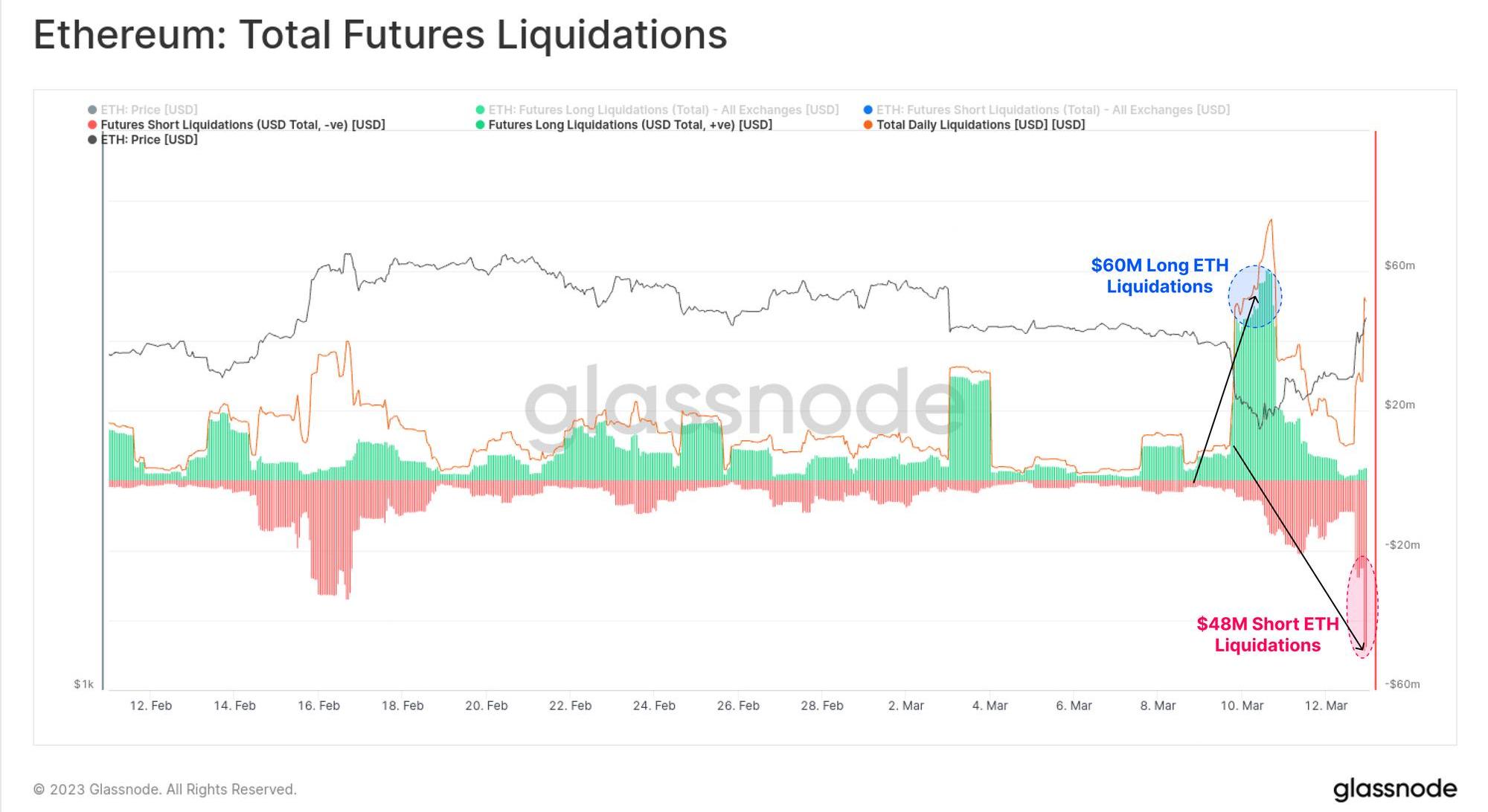

這加劇了ETH期貨市場的清算。超過4800萬美元的空頭在市場回升至1600美元以上時被清算,這意味著相對于BTC而言,強制平倉的名義價值高出2.5倍。

這表明ETH市場最近被更多地用于表達投機興趣,加劇了波動性。

實時專業圖表

我們將以最終圖表結束,該圖表將短期持有者的鏈上反應與杠桿期貨市場的反應疊加在一起。該圖表顯示STH-SOPR負1

Tags:ETHUSDBTC穩定幣BABYETHV2幣usdt幣提現到銀行卡會凍結嗎BTC俱樂部穩定幣是數字貨幣嗎為什么

注:本文來自AntalphaLabs官方發布文章,介紹新一期開發者召集計劃的主題與活動安排。即日起,我們正式向全球hacker們發出co-buidling&co-living邀請啦!Su.

1900/1/1 0:00:00主流媒體認為ETH未來定將超越BTC,ETH的社區強大的無法被擊敗的觀點是我不能認可的。我指的不是那些所謂的新公鏈可以替代ETH,很多同學還是有疑問,我嘗試用大白話把其中的結構理清楚,毋庸置疑的.

1900/1/1 0:00:00今天介紹一個“國產之光”通用型zk-Rollup—@taikoxyz.Taiko是繼路印后,團隊基于zk技術推出的又一力作.

1900/1/1 0:00:00“區塊空間”正在成為加密貨幣的基石,而比特幣和以太坊是其中的領頭羊。盡管以太坊的通貨緊縮路徑受到了其社區粉絲們的贊賞,但實際上,可用性才是影響以太坊未來發展的關鍵.

1900/1/1 0:00:00按照是否隔絕中心化風險來劃分陣營,穩定幣可分為中心化穩定幣與去中心化穩定幣。只要不是完全去中心化風險,穩定幣就一定面臨由中心化帶來的違約風險.

1900/1/1 0:00:00比特幣正在再次嘗試NFT。首先是2012年出現了彩色幣,旨在代表比特幣上所有類型的非比特幣資產.

1900/1/1 0:00:00