BTC/HKD+1.81%

BTC/HKD+1.81% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+0.84%

LTC/HKD+0.84% ADA/HKD+1.62%

ADA/HKD+1.62% SOL/HKD+2.01%

SOL/HKD+2.01% XRP/HKD+2.36%

XRP/HKD+2.36%一、背景

Arbitrum其實是一個以太坊鏈上合約管理的鏈下協議,可實現高tps、更低成本的智能合約部署和運行,同時利用了以太坊網路的去中心化和安全。而實現這一設計的原理就是通過對公鏈數據進行分片,采用結合鏈下互聯網的運算優勢和區塊鏈優勢相結合的辦法來實現以太坊迫切的擴容需求,同時降低成本。

經過上線以來的運行和驗證,Arbitrum的性能被進一步證實:

Arbitrum的交易成本進一步下降,遠遠低于其他公鏈。Arbitrum能夠容納更多的交易量,改善了用戶體驗,并能滿足更多的行業需求。Arbitrum的兼容工具實現了公鏈和技術之間更好的交互。二、Arbitrum鏈上數據表現

1.鎖倉量

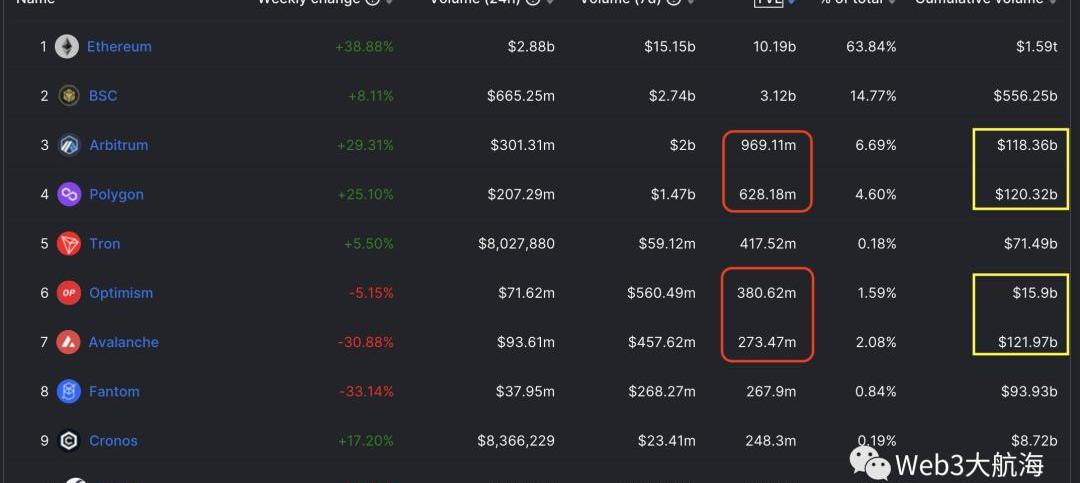

從最關鍵的鎖倉量指標來看,Arbitrum已成為繼以太坊和BSC之后的第三大公鏈,遠遠超出同為layer2正統鏈的Optimism,也超越了大家熟知的以太坊競爭鏈Polygon、Avalanche和Fantom。

同時,從累計交易量角度,也即將flipPolygon和Avalanche,做實了第三大公鏈寶座,也是layer2分類里的第一名。

數據來源:defillama

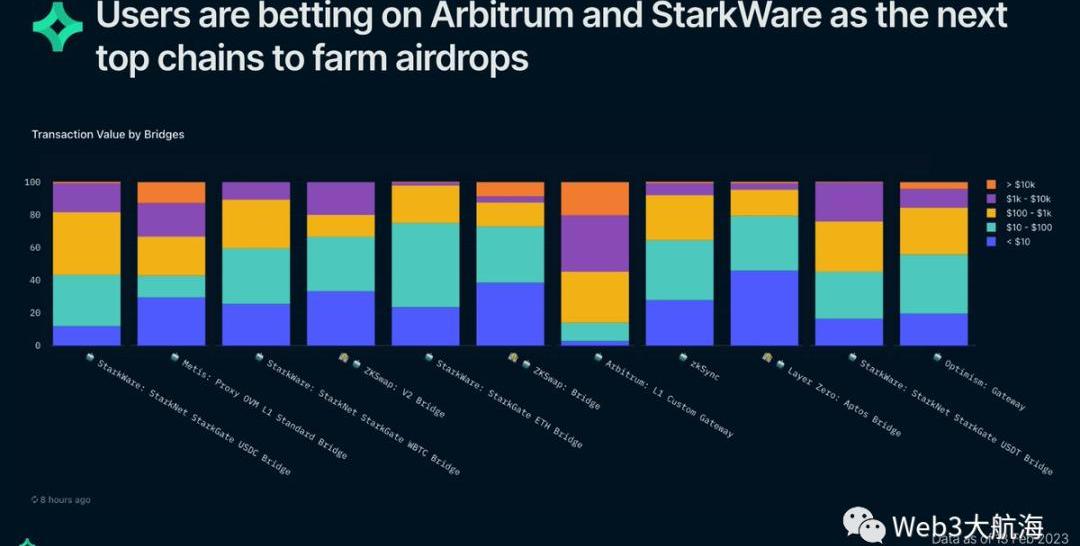

2.跨鏈橋數據從跨鏈橋流入資金角度觀察,用戶正在押注Arbitrum和StarkWare作為下一個可能有空投機會的頂級鏈。

瑞士金融服務公司XEROF推出價值1億美元的比特幣主動托管證書:金色財經報道,加密資產金融服務公司XEROF宣布,與GenTwo一起推出了許可和監管的比特幣支持的主動管理證書 (AMC)?。證書所代表的比特幣由瑞士銀行安全冷藏保存,XEROF為證書的日常流動性提供其加密貨幣經紀交易所。

XEROF提供的比特幣AMC使機構和合格投資者能夠在不直接持有比特幣的情況下多元化投資加密資產。它還消除了家族辦公室或資產管理者管理安全加密資產托管技術的需要。[2023/6/22 21:53:44]

資料來源:Nansen其中,Arbitrum有大量資金流入,且有最大的交易規模>10,000美元的交易區間,最受用戶期待。-Arbitrum:L1CustomGateway-Polygon:PoSERC20橋-Optimism:Gateway-Synapse:ETH橋接代理

資料來源:Nansen

三、Arbitrum生態特色

縱觀Arbitrum生態項目排行,基本以DeFi基礎設施和DeFi衍生品項目為主。

Tether 宣布投資 CityPay.io 以增加其在格魯吉亞的業務:5月31日消息,Tether 宣布投資 CityPay.io,以增加其在格魯吉亞的業務。據悉 CityPay.io 是一家領先的支付處理公司,活躍在全國 600 多個地點,包括商店、酒店、餐館等。

Tether 致力于為該州的支付行業帶來更大的創新和效率,并期待在不久的將來宣布進一步的舉措。[2023/5/31 11:50:47]

數據來源:defillama從目前發展來看,Arbitrum正聚集優勢成為各種defi及defi衍生品類項目的頭部鏈,以GMX為代表的金融衍生品項目在Arbitrum上面大放異彩。Arbitrum有接替以太坊承載中低頻鏈上金融交易主場的趨勢,而以太坊則逐漸作為鏈上原生金融資產底層和結算層。鑒于目前zk技術還不夠成熟,中短期內Arbitrum將作為以太坊擴容的最優選,備受市場和開發者追捧。研究一個鏈的生態,主要看該生態的原生項目特點,因此暫時排除重心不在Arbitrum上的知名項目干擾,介紹一下Arbitrum的主要生態項目。

1.GMX

首先,我們不得不看Arbitrum的超級頭牌項目GMX,以一己之力占據了Arbitrum生態鎖倉量的31%,同時因為協議超強收費能力,吸引了很多defidegen和開發者的關注,也幫助Arbitrum吸引了很多defi項目的落戶。同為衍生品賽道的GainsNetwork從?Polygon遷移到Arbitrum上非常成功,目前60-70%的交易都發生在Arbitrum上而不是首發部署的Polygon上。最近對DAI-vault的升級進一步提高了gTrade的流動性效率。鑒于整體加密采用率繼續呈上升趨勢,在更長的時間范圍內,去中心化永續合約有著顯著增長的空間。簡單說下,GMX是基于真實收益率的去中心化衍生品交易平臺,由一個多資產池提供支持,該池通過從做市、兌換費用和杠桿交易賺取流動性提供者費用,價格由Chainlink預言機和主流交易所的匯總價格提供支持。GMX協議的交易者產生的總費用接近1.5億美元,其中30%的收入分配給token持有者,70%分配給流動性提供者。很明顯,永續合約是DeFi中最大的用例之一。

Curve:當前版本原生穩定幣 crvUSD 需重新部署:金色財經報道,Curve Finance 發推稱,在對其原生穩定幣 crvUSD 的部署進行同行審計后,發現當前版本的 crvUSD 需要重新部署,部署將在今日進行。此外,因為部署腳本中存在錯誤,veCRV 不會獲得費用。

今日消息,Curve 原生穩定幣 crvUSD 已在主網上部署了智能合約,但還未部署 UI。[2023/5/4 14:42:49]

2.Camelot

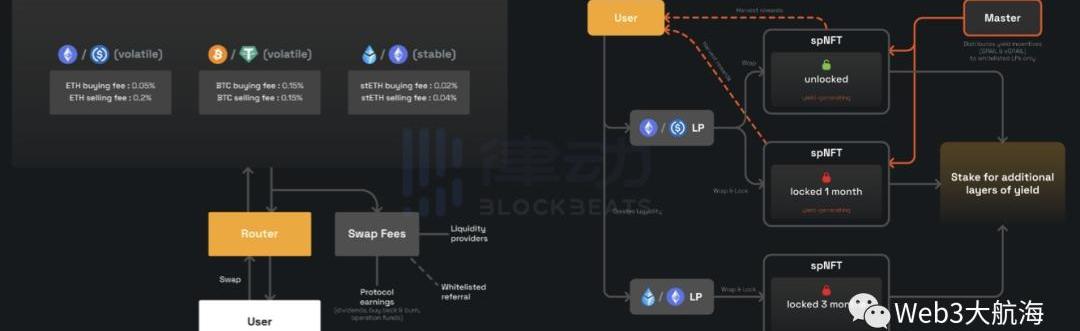

為了和老牌DEX競爭,Arbitrum上DEX在機制設計上都進行了組合和創新,重點凸顯了launchpad,因為新礦優勢,又可以對token持有者做更多激勵。Camelot是一個以生態系統為中心和社區驅動型DEX,允許流動性池構建者和用戶利用其定制基礎設施來實現深度、可持續和適應性強的自定義流動性。Camelot支持在Arbitrum上啟動新的協議,并為其提供啟動、引導和維持增長流動性的工具。Camelot的另一個創新是引入了基于NFT質押頭寸的流動性方法,每個CamelotLP都可以通過打包自己的LPToken來鑄造質押頭寸spNFT。這部分生息頭寸是普通LPToken之上的價值附加層,為LPToken持有者在除Camelot之外的其他DeFi協議中提供了更多新的應用場景,例如鎖倉提升收益、引入自定義質押策略提升資本效率等。

跨鏈流動性聚合協議Via Protocol將向早期使用者發放NFT:7月15日消息,跨鏈流動性聚合協議Via Protocol宣布將向7月15日至8月15日期間跨鏈金額超過100美元的早期用戶發放NFT,滿足要求的用戶每個地址可以免費鑄造一枚該NFT。[2022/7/15 2:15:32]

盡管有創新機制和新礦激勵優勢,以Camelot和zyberswap為代表的DEX流動性仍未超過uniswap和sushiswap,如果后續不能通過項目機制和launchpad激勵從兩個老牌手里搶過流動性優勢,老牌DEX的品牌和全鏈優勢會導致越來越馬太效應,不斷被吸血。

3.Radiant

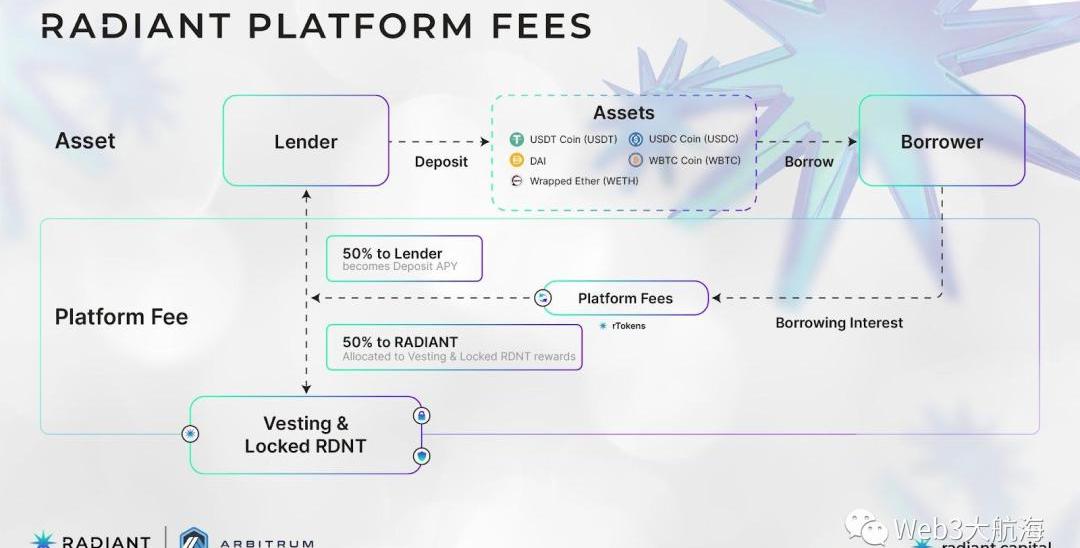

RadiantCapital是一種類似Aave或Compound的借貸協議。隨著TVL不斷增加,現在RadiantCapital已經成為了Arbitrum上最大的協議之一,超過了頭部借貸平臺AAVE,吸引了廣泛的關注。

其協議使用RNDTtoken,用來激勵借款人和出借人。賺取的RNDT一開始有28天的歸屬期,如果提前取出將收取50%的違約金。你也可以短期“鎖定”RNDT,從提前退出鎖倉期的投資者那里獲得50%的違約費用,以及協議費收入的一部分。借貸協議和AMM設計的迭代可以促進DeFi的健康和長遠發展。RadiantCapital無疑是一個很有意思的跨鏈借貸協議,它究竟能走多遠,我們拭目以待。

Cosmos生態借貸協議Coslend已上線Beta版本,支持WETH、USDC等資產:5月23日消息,Cosmos 生態借貸協議 Coslend 已在 Evmos 主網上線 Beta 版本,該版本目前支持 WETH、USDC、USDT、FRAX 四種資產的借貸服務。[2022/5/23 3:35:42]

4.JonesDAO

JONESJonesDAO是一種針對期權的收益率、策略和流動性協議,其金庫支持一鍵訪問機構級期權策略,同時通過收益率期權支持的資產token釋放DeFi期權的流動性和資本效率。JonesDAO為多種token和各種風險狀況提供保險庫,JONES則通過其策略為存放在JONES金庫的token產生收益,用戶能夠通過該產品提高DeFi收益率。

5.PlutusDAO

PlutusDAO是Dopex和JonesDAO最大的治理聚合器。Plutus可以被認為是Dopex和JonesDAO的Convex,該項目任務是盡可能多地積累veDPX和veJONES。最近,該團隊宣布,該協議也將開始通過PlutusVaults獲取esGMX。$PLS質押者將能夠控制veAssets的投票權,可以獲得賄賂來換取他們的選票。那些將他們的$DPX或$JONES轉換為Plutus上的$plsDPX/$plsJONES并質押它們的人將獲得以$PLS支付的高額獎勵

四、Arbitrum生態里的機會捕捉

經過上述數據和主要生態項目介紹,我們可以看出,除了defi基礎設施三大件中的dex和lending,Arbitrum上項目主要是各種defi衍生品類項目,以及圍繞它的的defi工具類項目,例如:收益聚合器。而衍生品賽道又是一個種類和花樣繁多的廣闊賽道。因此,如果要從Arbitrum上找機會,可以關注一下幾點:

1.關注Arbitrum上還沒發展起來的穩定幣項目

作為defi三大件,穩定幣是必不可少的。這里主要指算法穩定幣或半算法穩定幣項目,這樣才有token投資機會。尤其是剛剛過去的busd事件,160多億美元的穩定幣市場份額就這樣突然因一紙命令被迫停止營業并退出市場,除了讓當前占據主要地位的幾種抵押型穩定幣受益外,也讓基于去中心化的算法或半算法穩定幣再次引來市場關注,未來新模式的去中心化算法穩定幣很有可能直接就發行在Arbitrum上。

2.關注目前的頭部原生dex和lendingtoken,尋找低位介入的機會

一條鏈上的dex和借貸,一旦形成頭部的馬太效應,后來者是很難撼動的。

3.Arbitrumtoken空投的機會

鏈上交互,獲得空投,也是一種方式,但可能比較卷了。

4.尋找和創造新的衍生品項目

衍生品賽道足夠寬廣,不乏創新,所以總有新機會。這里提供一個思路:近期很熱的LSD賽道,毫無疑問,以太坊的質押業務現在已經是當前最大的衍生品業務,衍生品是可以進一步衍生的,以太坊的質押憑證可以看成類似美國國債的金融衍生品,那么以太坊質押憑證也可以像國債一樣作為一種底層資產來創造新的衍生資產。另外,提供幾個近期將要上線Camelot的新項目:

1)NitroCartel

基于Arbitrum創建的收益聚合器,產品上線后第一個核心產品為Arbitrum上的藍籌指數,成分包括GMX,TreasureDAO以及CamelotDEX,后續推動ALP獲得借貸/理財等功能。

2)FactorDao

Factor是一個鏈上資產管理平臺,將多種DeFi資產聚合在一起,并支持創建新穎的工具,主要包括:資產指數/機槍池/衍生品。用戶可以通過FactorDAO自定義創建一個能夠訪問各種token和市場的金庫,用來管理他們在Factor上的資產,允許用戶將多種受支持的token添加到金庫中,增強了用戶的市場參與能力和資產靈活性,更好地適應交易策略和風險狀況,可能是交易者心中不錯的資產管理工具。

3)JustBet

JustBet是Arbitrum上的去中心化的博弈平臺,該平臺具有「堪稱完美」的token經濟,且其游戲依靠區塊鏈技術,結果透明不可篡改,SupraOracles在游戲中產生隨機性,也確保了支出是不可篡改的。協議通過提供必要的基礎設施如:允許流動性提供者從投注和平臺費用中賺取收益、發行vWINRtoken來激勵玩家,并促進生態的發展。BlockBeats此前對JustBest有詳細介紹,更多內容請閱讀《Arbitrum生態菠菜JustBet確認空投,如何進行交互?》

4)Perpy

Perpy是?上的協議,允許用戶在去中心化永續交易平臺進行交易復制,全天候地將交易者和投資者聯系其起來,目的是徹底改變Web3投資者對永續交易的可訪問性。Perpy允許用戶通過分享自己的交易策略以獲得收入。訂閱你策略的用戶,需要在跟隨你交易操作的過程中向被訂閱者支付傭金。

Tags:BITTRUArbitrumARBbitmart老板TRUSTY Financearbitrum幣中文名稱gearbox幣值得囤嗎

這不是Forefront首次回顧加密行業中代幣化社區賽道的年度發展歷程,但毫無疑問,2022年的情況確實發生了很大變化.

1900/1/1 0:00:00NFT市場BLUR的原生Token$BLUR將于2月14日正式上線。$BLUR飽受市場矚目,它的熱度會輻射到其他NFT概念Token上嗎?讓我們一起看看,還有哪些NFT概念Token值得關注.

1900/1/1 0:00:00修昔底德陷阱,由美國哈佛大學教授格雷厄姆·艾利森提出,意思是一個新崛起的大國必然要挑戰現存大國,而現存大國也必然來回應這種威脅,這樣戰爭變得不可避免.

1900/1/1 0:00:00NFT領域正在迅速發展,其副產品是進一步的碎片化。這就提出了一個問題:產品如何定位自己以滿足用戶的需求,以及用戶如何在這些產品中分配他們的時間。答案可以歸結為注意力.

1900/1/1 0:00:00本文旨在以易于理解的方式來介紹復雜的以太坊擴容主題,其中包括:重要術語ArbitrumOptimismPolygonzkSync重要術語讓我們首先定義模塊化.

1900/1/1 0:00:00DAO需要具備涌現群體智能的能力;「DAO是流動的網絡智能」。這正是DAO有別于商業公司和其他組織之處。傳統的工作概念是,最聰明的人雄居一個組織的頂端.

1900/1/1 0:00:00