BTC/HKD+1.74%

BTC/HKD+1.74% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+1.02%

LTC/HKD+1.02% ADA/HKD+1.67%

ADA/HKD+1.67% SOL/HKD+1.87%

SOL/HKD+1.87% XRP/HKD+2.3%

XRP/HKD+2.3%SEC正在打擊中心化穩定幣。所以是時候尋找去中心化的替代方案了。

在這篇文章中你將能夠了解有關去中心化穩定幣的所有信息。

SEC近日宣布起訴穩定幣BUSD發行人Paxos。

一周前,SEC強迫加密交易所Kraken關閉其流動性質押服務。

無論您是否居住在美國,相關的法規即將出臺,最好盡可能少使用中心化平臺。

與當局聲稱的相反,他們最近的行動并沒有使投資者受益或保護他們。

SEC只是想扼殺這個行業。

即使使用去中心化平臺不能完全保護您免受監管,它們絕對是更好的選擇。

目前有2種去中心化穩定幣類型:

Eralend:重啟工作已就緒90%:8月4日消息,日前遭遇黑客攻擊的借貸協議Eralend發推稱,重啟工作已就緒90%。

此前消息,Eralend于7月25日遭遇黑客攻擊,事后為了遏止進一步的影響,EraLend暫停了所有池子的借貸功能。[2023/8/4 16:18:32]

?超額抵押型——由流動資產完全抵押

?算法型——這些穩定幣沒有完全抵押,可以根據協議代幣鑄造或贖回

自從算法穩定幣UST垮臺以來,來自第二類的穩定幣都抬不起頭。

然而,FraxFinance仍然是算法穩定幣領域的重要參與者,值得關注。

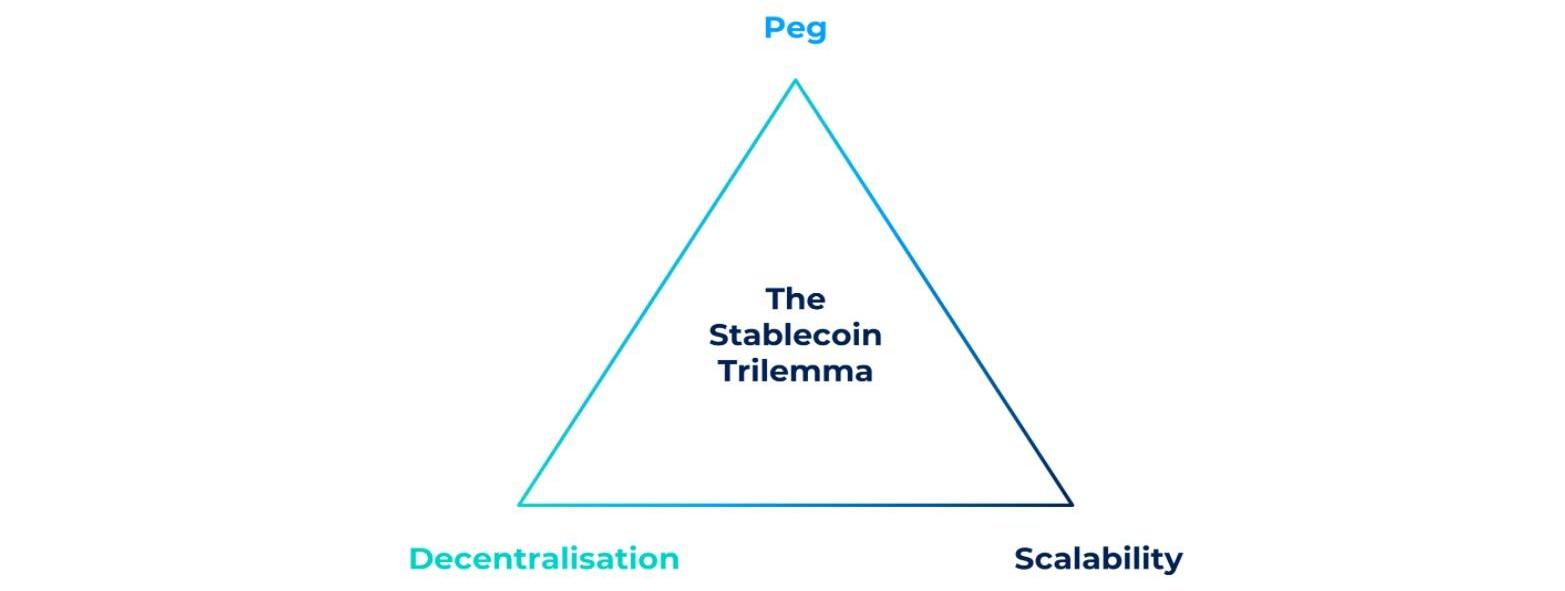

問題是算法穩定幣和超額抵押穩定幣都必須做出妥協:

?超額抵押——更安全和有抵抗力,但資本效率較低

?算法——抵抗力較低,但資本效率更高

迄今為止,還沒有穩定幣能夠解決這個三難困境問題。

以太坊二層網絡TVL暫報83.1億美元,7日跌超8%:金色財經報道,據 L2BEAT 數據顯示,當前以太坊二層網絡總鎖倉量(TVL)跌至 83.1 億美元,7 日跌幅 8.07%。其中,鎖倉量前五分別為:Arbitrum One(54.1 億美元,7 日跌幅 8.46%);Optimism(15.2 億美元,7 日跌幅 11.36%);zkSync Era(4.31 億美元,7 日漲幅 10.07%);dYdX(3.43 億美元,7 日跌幅 2.28%);Metis Andromeda(0.9356 億美元,7 日跌幅 11.34%)。[2023/6/10 21:28:45]

但這里有一些最成功的去中心化穩定幣:

1.DAI

MakerDAO的DAI是目前規模最大的去中心化穩定幣。

慢霧:LendHub疑似被攻擊損失近600萬美金,1100枚ETH已轉移到Tornado Cash:金色財經報道,據慢霧區情報,HECO生態跨鏈借貸平臺LendHub疑似被攻擊,主要黑客獲利地址為0x9d01..ab03。黑客于1月12日從Tornado.Cash接收100ETH后,將部分資金跨鏈到Heco鏈展開攻擊后獲利,后使用多個平臺(如TransitSwap、Multichain、Uniswap、Curve和OptimismBridge)跨鏈或兌換被盜資金。截至目前,黑客已分11筆共轉1,100ETH到Tornado.Cash。被攻擊的具體原因尚待分析,慢霧安全團隊將持續跟進此事件。[2023/1/13 11:10:43]

DAI可以通過抵押許多藍籌加密資產進行鑄造,包括ETH、BTC以及收益型資產。

關于DAI的一個擔憂是DAI主要由中心化穩定幣USDC支撐。

如果USDC完全失去掛鉤,DAI將受到嚴重影響。

歐易OKX與Trading View建立合作伙伴關系:據官方消息,歐易OKX與Trading View正式建立合作伙伴關系,用戶可在Trading View賬戶直接接入歐易OKX進行交易。當前,用戶可通過Trading View直接訪問歐易OKX上超過260種加密貨幣,同時歐易OKX在Trading View上增加了640個現貨交易對和100個加密衍生品。

歐易OKX全球首席營銷官Haider·Rafique表示:歐易OKX是全球首家與Trading View進行交易對關聯的頭部加密貨幣交易所。我們希望為交易用戶帶來更好的工具及見解。通過建立合作關系,TradingView客戶可在不離開網站情況下通過歐易OKX進行交易,同時歐易OKX用戶可以充分利用歐易OKX內的TradingView圖表。這使用戶在交易過程中能夠更快地做出決策,并節省他們的切換時間。[2022/7/19 2:23:37]

這不太可能發生,但最好記住這一點。

另一個有趣的事實是,MakerDAO大量投資于現實世界資產,超過50%的收入來自RWA。

2.FRAX

FraxFinance的FRAX第一個部分儲備去中心化穩定幣。

FRAX受到部分資產支撐,另一部分則由穩定算法來支撐。

FraxFinance利用算法市場操作(AMO)來維持FRAX掛鉤穩定性并產生收入。

該團隊一直在熊市中進行建設,推出了許多增加FRAX效用和協議收入的新產品。

除了FRAX,FraxFinance還推出了第二款名為FPI的穩定幣。

FPI是一種與CPI掛鉤的穩定幣,旨在抗通脹。

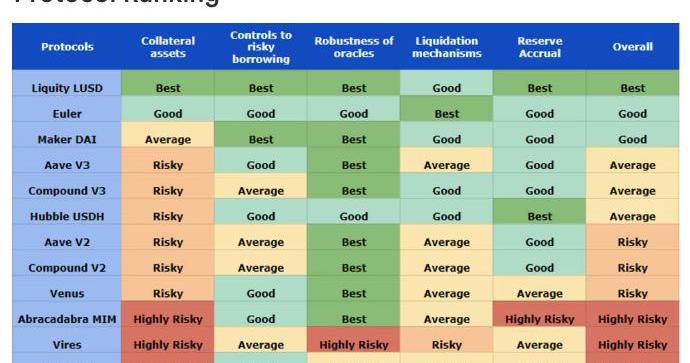

3.LUSD

LiquityProtocol的LUSD是最具彈性的去中心化穩定幣。它具有很多特性:

?流動性智能合約代碼不可更改

?可通過許多去中心化前端訪問流動性合約

?$LUSD只能針對ETH鑄造

?清算通過穩定池處理

總之,不管未來的監管多嚴格,$LUSD也不可能被倒下。

并且由于其高效的清算機制,$LUSD貸款的最低抵押率為110%。

任何人都可以通過將$LUSD存入穩定池并以折扣價購買$ETH來參與清算過程。

Liquity目前在以太坊和AztecNetwork上可用。

在Aztec上借入$LUSD可以以極低的費用和完全的隱私的方式來完成。

4.sUSD

sUSD是由Synthetix的項目代幣SNX超額抵押的穩定幣。

鑄造sUSD的SNX質押者獲得Synthetix收入的一定%。

目標抵押率為400%,因此sUSD的可擴展性不是很好。

但是一旦SynthetixV3上線,將會有更多抵押品類型可用。

5.agEUR

AngleProtocol的穩定幣agEUR是目前規模最大的與歐元掛鉤的去中心化穩定幣。

如您所知,歐元/美元匯率從2021年的1.21跌至2022年10月的底部0.97。

這種急劇下降顯然導致了對歐元穩定幣的興趣下降。

但鑒于歐元兌美元再次開始升值,這種趨勢可能會改變。

Angle團隊圍繞agEUR構建了一個產品生態系統,以提高其實用性。

從單一界面就可以完成借貸、獲得杠桿、法幣出入金等操作。

6.MIM

這是一種去中心化的穩定幣,主要由收益資產支持。

盡管經歷了動蕩的過去,MIM還是成功地保持了與美元的掛鉤。

CurveLP代幣、GLP和其他資產可以用作抵押品,同時仍能賺取一定比例的抵押品收益率。

下面還有一些即將推出的穩定幣

真實收益這個敘事表明,人們正在尋找像實體企業一樣產生收入的項目。

為了創造新的收入來源并提高流動性提供者的資本效率,許多知名協議將推出自己的穩定幣:

來自Aave的GHO穩定幣來自CurveFinance的crvUSD穩定幣來自RedactedCartel的DINERO穩定幣來自EthosReserve的ERN穩定幣其中一個非常有趣的是?crvUSD。

crvUSD將使用一種稱為Lending-LiquidatingAMM算法的新清算機制。

它的借款人不必擔心發生即時清算,因為AMM將逐步清算/取消清算他們的抵押品,而不會收取罰款。

以上這些是需要關注的穩定幣項目。

我希望去中心化穩定幣的主導地位會隨著時間的推移而增加。

2022年許多中心化、不透明系統的崩潰再次表明了去中心化的重要性。

Solidly已經偃旗息鼓,但AC提出的ve(3,3)的生命力卻持續在生發。基于Solidly改進的AMMVelodrome目前已經是Optimism生態(同時也是以太坊L2上)鎖倉量第一的DE.

1900/1/1 0:00:00注:原文為DeFi研究員@ThorHartvigsen推文,MarsBit編譯如下自去年年中以來,我一直是Arbitrummaxi。以下是我認為在2023年構成強大投資組合的6種資產.

1900/1/1 0:00:00過去幾周最熱門的上升項目無疑是Canto——一個與EVM兼容的區塊鏈,內置DEX、借貸市場和穩定幣。以下是你需要了解的關于Canto的所有信息、從哪里開始以及為什么你應該了解這個新興的生態系統.

1900/1/1 0:00:002月23日,上市加密交易公司Coinbase在沒有任何征兆的前提下發布了自己的L2網絡BASE,并且宣布不會發行原生代幣,而是會以ETH作為原生資產.

1900/1/1 0:00:00加密分析師剛剛采訪了來自DelphiDigital的JoséMariaMacedo。就以下話題進行了討論: -需要持倉的頂級項目 -L1s和DEXs -如果底部在這里...以下是13個最重要的收.

1900/1/1 0:00:002023年開局,我們經歷了meme幣$bonk的數十倍暴漲,$agix$fet等人工智能幣10倍行情,以及lsd的主線敘事,可謂精彩紛呈。這里從敘事經濟學的角度對1月這幾個板塊項目進行復盤思考.

1900/1/1 0:00:00