BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.88%

LTC/HKD-0.88% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD-0.96%

XRP/HKD-0.96%2020年夏季,由COMP流動性挖礦開啟的DeFi賽道牛市將許多DeFi協議變成了快速增長的收益「怪獸」。大家可能以為這些項目的財務狀況良好,粗略看下各個DAO的國庫似乎也可以證實這一觀點。比如,OpenOrgs.info就指出,頭部DeFi協議資產可達數億美元,而Uniswap這樣的項目甚至達到了數十億美元。

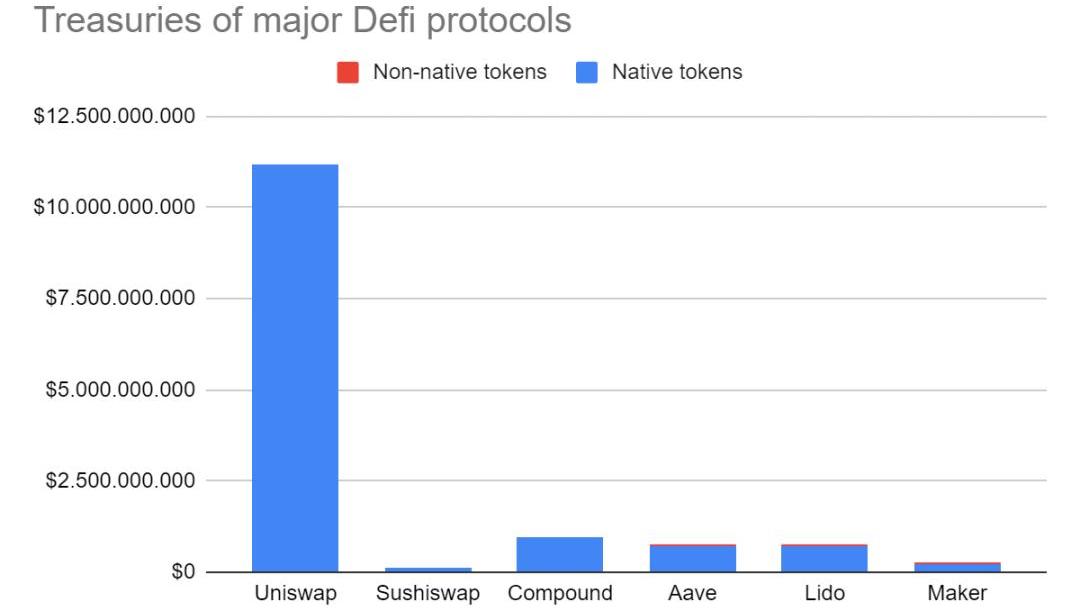

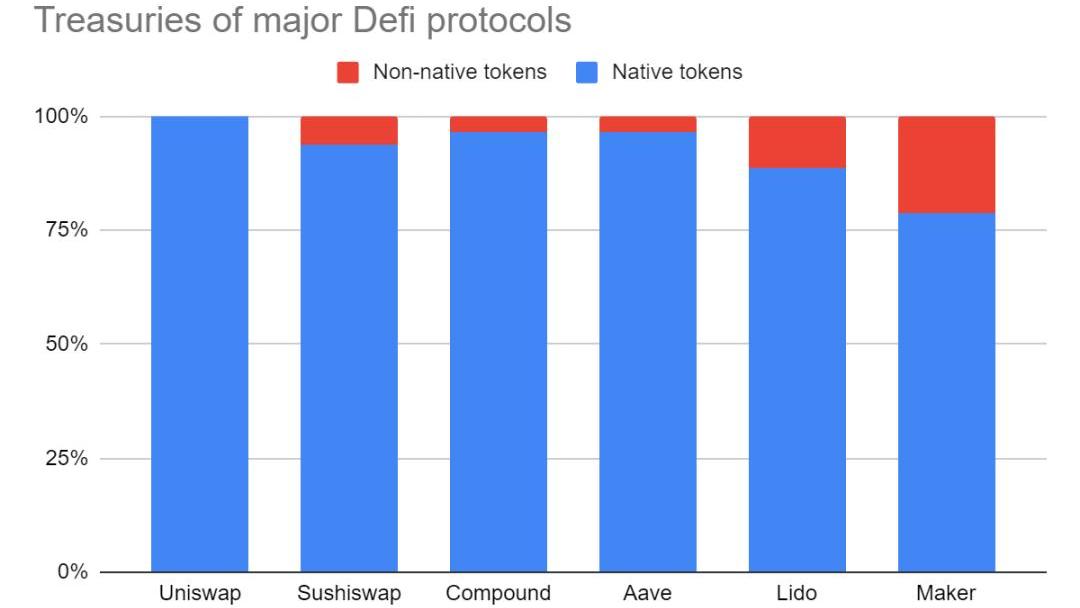

然而,這些項目國庫里的資金,絕大多數都是項目的原生代幣,諸如UNI、COMP和LDO,如下表所示:

原生代幣當然可以作為資金。但將其算作資產,其實是弊大于利,很多人也經常將此作為資金管理不善的借口。

Tether市值超838億美元創歷史新高:金色財經報道,據coingecko數據顯示,當前Tether達到83,814,975,213美元,創歷史新高。[2023/7/29 16:05:26]

為了闡明這一點,我們先簡單了解下傳統會計。

原生代幣不是資產

雖然法律并不將DeFi協議的原生代幣視為股權,我們依然可以從傳統公司對其股權的態度入手。簡單來說,一家公司的已發行股份由流通股和限制性股票共同構成。

已發行股份是額定股本——自行設定的股票發行數額軟頂——的一部分。最關鍵的地方在于,經公司章程批準但未發行的股票不計入公司資產負債表。怎么可能計入呢?將未發行股票計入資產負債表,公司就可以隨意發行股票——并且無需出售股票——增加自己的資產。

大家應該能看出這與DAO金庫中原生代幣之間的聯系吧:這些代幣相當于已批準但未發行的股票。它們不是各個協議的資產,僅代表DAO可以「合法」發行并向市場出售的代幣總數。

這樣,DAO批準發行并進入金庫的原生代幣數量就毫無意義了:這些代幣并不代表真實購買力。來看個例子,假設Uniswap想出售金庫中2%的資金。如果在1inch上執行此交易,將訂單發送至眾多鏈上和鏈下市場,UNI的價格將因此下跌近80%。

Candy Digital與Palm NFT Studio宣布合并,并與知名IP合作:6月29日消息,數字藏品公司Candy Digital宣布將和Web3制作公司Palm NFT Studio合并。未來兩家公司將在體育、娛樂、藝術和文化領域開發NFT項目。

目前,兩家公司已經與一些列知名IP或賽事達成合作,包括為MLB、NASCAR、WWE等體育賽事及Netflix和華納兄弟等娛樂巨頭。[2023/6/30 22:09:26]

真實的DeFi金庫

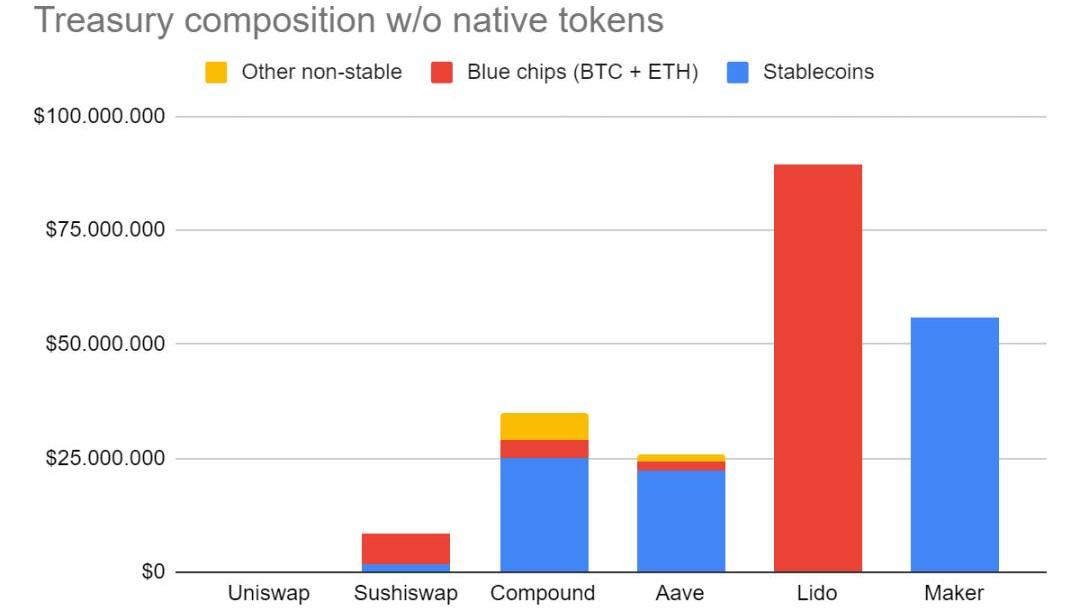

忽略已批準但未發行的股份,我們就能看到一個不一樣的、更準確的DeFi金庫概況。這里,我們將非原生代幣進一步細分為三類:穩定幣、藍籌加密貨幣和其他非穩定加密貨幣。根據這個標準,Uniswap的資產約等于0,只有Lido和Maker的資產超過5000萬美元。

但為什么資產這么多的金庫會有問題?

前面我們已經了解到,僅僅新發原生代幣是不夠的,還得在市場上出售,這就會對價格造成影響,制約大宗出售。另外,市場上原生代幣的價格并不穩定,波動很劇烈。

基于ZK Rollup的訂單簿DEX DeGate主網Beta版本已向公眾開放:5月17日消息,基于ZK Rollup的訂單簿DEX DeGate于5月3日正式上線主網Beta版本,首個星期僅限DeGate NFT鑄造者訪問,目前已解除限制正式并向公眾開放使用。

此前消息,DeGate已通過Trail of Bits、Least Authority、Secbit等多家審計機構的審計,同時與Immunefi合作推出了111萬美元的漏洞賞金計劃。[2023/5/17 15:09:10]

其次,價格取決于整體市場情況。加密貨幣市場已經經歷了幾個投機周期,許多代幣都達到過夢幻的估值,也經歷過暴跌90%,回升無力的時候。

第三,DeFi項目迫切需要資金時,往往會放大項目自身特有的風險。例如,一個項目因bug或黑客攻擊而發生嚴重的資不抵債危機,但希望全額補償用戶時,代幣價格往往也會暴跌——尤其是持有者認為項目會進一步增發代幣時。

案例研究:

黑色星期四暴露MakerDAO的問題

金庫儲備資金不足的風險可不只停留在紙面上,2020年3月12日,幣圈「黑色星期四」的崩盤期間,MakerDAO就對這點有了第一手的體驗。流動資產的缺乏使MakerDAO信用幾近崩潰,即便危機最終解除,代幣持有者的資產還是大幅縮水。我們來回顧一下:

美國銀行:仍認為美聯儲明年12月開始降息:11月5日消息,隨著市場消化最新的非農就業數據,美元進一步走軟。盡管10月份就業增長強勁,但美國失業率有所上升,這可能支持了美聯儲明年開始降息的市場疫情。美國銀行經濟學家在一份關于勞動力數據的報告中表示,我們仍然認為美聯儲明年12月將開始降息。[2022/11/5 12:19:42]

MakerDAO自2018年上線以來到2020年3月,一直在使用凈收益回購并且銷毀MKR代幣,他們總共銷毀了1.46萬枚MKR,代價超過700萬枚DAI。在此期間,MKR代幣的平均價格約為500美元。

隨后黑色星期四到來,由于價格暴跌和以太坊網絡擁擠,MakerDAO未能及時清算水下的頭寸,承受了600萬美元的損失。而當時MakerDAO金庫只有50萬枚DAI,他們必須在市場上出售MKR來填補余下的550萬損失。MakerDAO最終以大約275美元的平均價格售出了20600枚MKR。

直到2020年12月,MakerDAO才通過利用累計收益回購代幣的方式,使MKR的供應量回到了最初的100萬枚,此過程中MKR平均價格500美元,總成本超過了300萬枚DAI。

Aptos將向激勵測試網2符合條件用戶發放Token獎勵,主網預計今年秋季推出:8月1日消息,公鏈項目Aptos發文表示,在已結束的測試網2中,共有225個節點參與了測試,分布在全球44個國家的110座城市。Aptos將向激勵測試網2中滿足一定條件的參與者發放Token獎勵。

Aptos激勵測試網3將于8月19日開啟注冊,并于9月9日結束,之后將于秋季上線主網,主網上線之后會在冬季推出測試網4。[2022/8/2 2:52:02]

Makerburn網站顯示,黑色星期四崩盤導致代幣大幅稀釋

本次事件對MakerDAO財政方面的影響,就是黑色星期四的600萬美元信用損失,將3年來累積的1000萬美元收益全部消耗殆盡。如果MakerDAO持有的DAI等穩定資產能多一些,還可以少損失400萬美元,因為可以用這筆資金來償還損失,而無需低價出售MKR。或者換句話說,MakerDAO的金庫資金儲備再多一點的話,甚至本可以獲得400萬美元的額外增值。

雖然很難提前評估資金需求,但截至黑色星期四,MakerDAO僅持有的50萬DAI肯定太少了。Maker協議有1.4億的未償債款,這50萬枚DAI只能償還0.35%,而大多數傳統金融機構至少要持有占負債3-4%的風險準備金。這還要扣掉運營成本和員工薪水,如果金庫中沒有非原生代幣覆蓋這部分成本的話,那到了熊市,協議很可能會進一步被迫拋售原生代幣

了解回購和收益

許多DeFi項目天真地將原生代幣視為金庫資產,甚至不得不在最壞的時候出售這些資產,是因為缺乏更加可行的框架。運行協議的方式雖然多種多樣,但以下幾點應該能讓從業人員受益良多。

第一條:

DAO的目標是最大化長期代幣持有者的價值。

第二條:

前一條在實踐中,會將協議持有或獲得的每一點資產都投向最有利可圖的方向,并據此折算出其當前價值。可行的選擇包括將資金存入國庫,再投資于增長型的或新產品,或通過回購代幣或分紅的形式分配給代幣持有人。

這筆資金只有在協議之外能讓持有者獲得更高的稅后回報時,才應該直接支付出去,而不是用于儲蓄或再投資。實際情況是,許多DeFi協議將本可用來增長或者存儲于金庫中的資金支付了出去。根據上述討論的框架,這是很重大的錯誤。在MakerDAO的案例中,我們已經看到協議是怎么用現金換取代幣,隨后又不得不以高得多的成本回購。

一般情況下,大家千萬不要覺得支付股息或回購代幣,算是在獎勵代幣持有者,而內部在投資不是。對代幣持有者最有利的決定,就是讓所有資金的回報最大化,無論是內部還是外部。

第三條:

當遵守上述規則時,DAO將成為原生代幣生態之外的交易者。如果DAO認為原生代幣價值被高估,并且內部再投資能有很好的回報,就應該出售代幣,換取現金,并再投資到協議中。幾乎所有牛市期間都是這種情況。如果DAO看到其代幣的價格低于公允價值,并且持有閑置資金,內部沒有高的回報渠道時,就可以回購代幣。幾乎所有熊市都是這種情況。

改進金庫管理

最后,我們想分享對于DAO金庫管理的幾點看法。我們想出了以下規則:

第四條:

DAO應立即對金庫中的原生代幣進行折價。原生代幣就是加密貨幣版的未發行股票。

第五條:

DAO金庫要為下一次熊市做好準備。下一次熊市不一定就在下周或下個月,甚至明年都不會來。但像加密貨幣這樣由投機驅動的市場中,熊市早晚會來。你的金庫要能夠在整個市場暴跌90%,并且一蹶不振很久時,也能維持2-4年。

2-4年這個數字,一是能夠保證你們撐過有記載以來最久的熊市,又不至于存了太多錢,讓人變得懶散,或者把項目做成對沖基金,偏離了初心。

目前自有大型開發團隊和流動性挖礦項目的大規模DAO,都有著很高昂的運營開銷,其中少有符合這一條的。這意味著,大多數DAO,甚至所有DAO都應該借牛市出售代幣,并用穩定資產充實金庫,這不僅能撐過下一個熊市,還有可能領先競爭對手。

第六條:

DAO金庫應了解自身的固有缺點,并采取對沖措施。例如,信貸市場每年都會為一部分壞賬做準備。雖然沒有人明說,但所有人都知道信貸市場已經將這種風險計入了成本。這樣這部分風險就成了常規成本,并可以進行對沖。同時,像Uniswap這樣更精簡的協議可能不會計算額外的風險,因此資金儲備少一點也可以。

關于加息和FTX 首先,2022年最大的宏觀影響因素是加息,這對包括加密貨幣在內的全球資產帶來壓力,加上加密貨幣市場內部出現了類似FTX崩潰這樣的事件,使得加密貨幣市場受到了巨大的打擊.

1900/1/1 0:00:00并非每個Pumb都有規律或原因。話雖如此,很難忽視APT在一月的增長,APT是與風險投資寵兒區塊鏈初創公司AptosLabs有關的代幣.

1900/1/1 0:00:00Arbitrum是目前所有L2里完成度最高、用戶體驗最優的項目,去年平均每月有近40%的高速增長,交易量甚至超過了以太坊,在生態運營上有不少值得可圈可點的地方,本文僅作簡單梳理.

1900/1/1 0:00:00央行數字貨幣的收益和成本,最終取決于數字貨幣體系的具體設計。各國在設計央行數字貨幣時,需要考慮防止商業銀行脫媒、隱私保護、激勵措施、化解金融風險等多個維度,數字人民幣“雙層分發+無支付利息”等設.

1900/1/1 0:00:00隨著加密貨幣的不斷蓬勃發展,NFT成為了新興的加密貨幣寵兒。截至2022年10月23日,NFT行業的累計交易量已經達到了828.18億美元,每天約有超過7萬名NFT交易者在鏈上參與交易.

1900/1/1 0:00:00許多下一周期的績優項目還沒有發布。這些項目有可能在下一輪牛市達到50-100倍。下一個$SOL或$MATIC可能就在你面前。以下是我最期待的13個未發布項目.

1900/1/1 0:00:00