BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+0.41%

ADA/HKD+0.41% SOL/HKD-0.02%

SOL/HKD-0.02% XRP/HKD+0.32%

XRP/HKD+0.32%摘要

在2022年11月中旬,FTXInternational實際上已經破產了。FTX的傳奇故事,說到底,是介于Voyager和Celsius之間的故事。

這三件事結合在一起,最終導致了內爆。

a)在2021年期間,Alameda的資產負債表增長到大約1000億美元的凈資產價值,其中80億美元的借款凈額,以及70億美元的流動資金在手。

b)Alameda未能充分對沖其市場風險。在2022年的過程中,一系列大型的市場崩潰,包括在股票和加密貨幣兩方面,導致其資產價值下降約80%。

c)2022年11月,由Binance首席執行官促成的一次極端的、快速的、有針對性的崩盤使Alameda資不抵債。

然后Alameda的情況蔓延到到了FTX和其他地方,類似于3AC等最終影響了Voyager、Genesis、Celsius、BlockFi和Gemini等。?

盡管這樣,較為客觀的恢復資金仍有潛在的可能性。FTXUS仍然完全有償付能力,應該能夠退還所有客戶的資金。FTXInternational擁有數十億美元的資產,而我幾乎將我所有的個人資產都奉獻給了客戶。

一些關鍵點

這篇文章是關于FTXInternational是否有償付能力的討論。

這與FTXUS無關,因為FTXUS完全有償付能力,而且一直都是。當我把FTX美國交給Ray和破產保護小組時,它在客戶余額之外還有大約3.5億美元的凈現金在手。其資金和客戶是與FTXInternational隔離的。

但荒謬的是,FTXUS的用戶還沒有得到補償,還沒有拿回他們的資金。

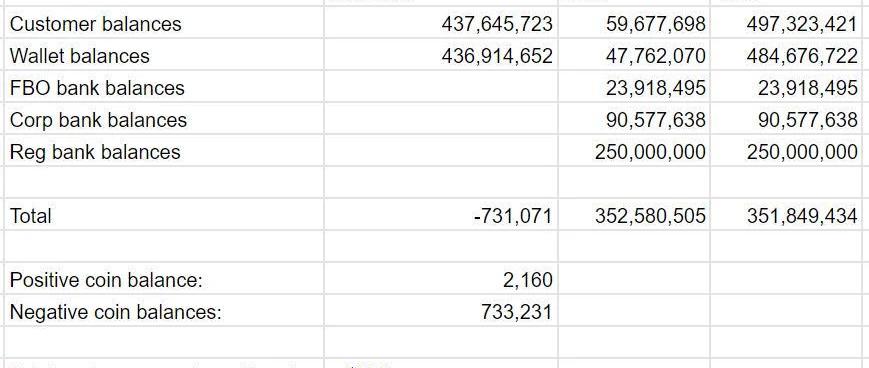

這是我移交FTXUS時的資產負債表記錄:

FTXInternational是一家非美國交易所,它在美國境外運營,在美國境外接受監管,在美國境外注冊成立,并接受非美國客戶。

西太平洋銀行已禁止客戶與幣安進行交易 將推出新的加密支付保護措施:5月18日消息,西太平洋銀行已禁止客戶與幣安進行交易,表示正在試行新的加密貨幣支付保護措施,以減少欺詐造成的損失,新的保護措施試點將在未來幾周內逐步推出。

此前報道,幣安澳大利亞分公司今日在發給客戶的郵件中表示,支付服務提供商的操作影響了澳元存款提款服務,我們正在努力尋找替代提供商,繼續為我們的用戶提供澳元存款和取款。[2023/5/18 15:10:44]

(事實上,其總部在巴哈馬,在巴哈馬注冊成立并在當地運營,名為FTXDigitalMarketsLTD)。

美國客戶都在FTXUS交易所。

參議員對Sullivan&Crowell(S&C)的潛在利益沖突表示擔憂。與S&C的聲明相反,他們“與FTX的關系有限且主要是交易關系”,S&C是FTXInternational在破產前的兩家主要律師事務所之一,也是FTXUS的主要律師事務所。FTX美國的首席執行官來自S&C,他們與FTX?US在其最重要的監管申請中合作,他們與FTX?International在一些最重要的監管問題上合作,他們還與FTX?US在其最重要的交易中合作。當我到訪紐約時,我有時會在S&C的辦公室工作。

S&C和GC是主要的當事方,威脅我任命他們自己選擇的候選人擔任FTX的首席執行官,包括有償付能力的FTXUS,該候選人隨后申請第11章破產程序并選擇S&C作為債務人實體的顧問。

盡管已經破產,盡管在其運營的最后幾天里處理了大約50億美元的提款,但FTXInternational還是仍保留了大量資產,截至Ray接手時,大約80億美元的不同流動性資產。

除此之外,還有許多潛在的融資提議,包括在申請破產保護后簽署的意向書,總額超過40億美元。我相信,如果給FTX?International公司幾周的時間,它很可能會利用其非流動性資產和股權來籌集足夠的資金,使客戶基本得到補償。

Unstoppable Domains推出存儲服務UD Parking,允許用戶實現域名自托管:3月14日消息,Web3域名項目Unstoppable Domains為其Web3域名持有者推出UD Parking存儲服務,允許用戶將其Web3域名存儲在專有的安全私人保險庫中。如果用戶愿意,還可以將其域名存儲到自托管錢包。

據悉,這項新服務允許NFT持有人將其資產與其他加密資產分開,從而確保他們在自我托管錢包出現漏洞時不會受到損害。UD Parking服務費用分為2個階段:低于100美元的域名上將額外花費4美元,100美元或更高的域名將額外花費10美元。[2023/3/14 13:03:10]

然而,自從S&C向FTX施壓申請破產保護以來,我擔心這些途徑可能已經被放棄了。?即使現在,我相信如果FTX?International公司重新啟動,客戶確實有可能得到實質性的補償。

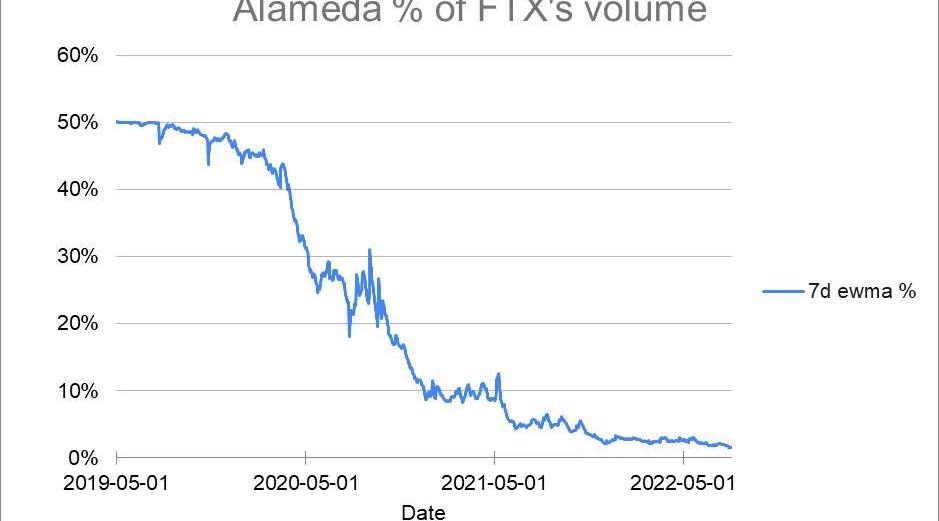

雖然FTX的流動性從2019年開始主要依賴Alameda,但到2022年,FTX流動性就已經多樣化了,Alameda在FTX的交易量中下降到2%左右。

我沒有竊取資金,當然也沒有藏匿數十億美元。無論過去和現在,我幾乎所有的資產都可以用來支持FTX客戶。例如,如果破產保護小組愿意履行我的D&O法律費用賠償保障,我提出將我在Robinhood的幾乎所有或100%的個人股份來貢獻給客戶。

FTXInternational和Alameda在2021年都是合法且獨立盈利的企業,每家都賺了數十億美元。

而后,Alameda在2022年期間,由于一系列的市場崩潰,其資產價值損失了約80%,就像去年三箭資本和其他加密貨幣公司一樣。而在那之后,其資產在一次有針對性的攻擊中下降了更多。FTX受到了Alameda衰落的影響,正如Voyager和其他公司早先被3AC和其他公司影響一樣。

風投機構Berkwood Capital完成3000萬美元募資,擬進一步投資Web3初創公司:金色財經報道,專注于Web3領域投資的風投機構Berkwood Capital宣布完成3000萬美元募資,投資方主要來自于亞洲市場,旨在推動對Web3初創公司和企業的進一步投資。

據悉,Berkwood Capital的重心將在Web3和NFT項目上,其平均投資規模預計在30萬美元至500萬美元之間。截至目前,Berkwood Capital投資的公司中約有5家位于美國和歐洲,在接下來的幾個月里將關注美國以外的市場。(King NewsWire)[2022/10/7 18:41:47]

請注意,在文中許多地方,我仍然被迫做出近似的判斷。我的許多個人密碼仍然被第11章破產團隊持有,更不用說數據了。如果他們想把數據加入到對話中,我將表示歡迎。

另外,我在過去的幾年里沒有經營過Alameda。

因此,很多東西都是事后拼湊出來的,來自于模型和近似值,一般是基于我在辭去首席執行官之前的數據,以及基于這些數據的模型和估計。

事件發生的概述

2021

在2021年期間,Alameda的資產凈值飆升,根據我的模型,到年底大約有1000億美元的市場價值。即使你忽略了像SRM這樣的資產,其完全稀釋后的資產比流通量大得多,我認為它仍然大約是500億美元。

而在2021年期間,Alameda的頭寸也在增長。

特別是,我認為它有大約80億美元的借款凈額,我認為這些錢花在了以下方面:

a)向貸款人支付約10億美元的利息

b)約30億美元從FTX原有投資列表里買斷幣安持有的FTX股份

c)約40億美元的風險投資

(我所說的'借款凈額',基本上是指借款減去手上可用于歸還貸款的流動資產。2021年的這種借款凈額主要來自于第三方借貸平臺,如Genesis、Celsius、Voyager等,而不是來自FTX的保證金交易)。

虛擬人梅澀甜擔任北京國際電影節元宇宙推介官:金色財經報道,第十二屆北京國際電影節6月19日宣布,虛擬人梅澀甜擔任電影節的元宇宙推介官。根據梅澀甜的公開信息,其于5月30日全國科技工作者日出生于元宇宙,目前活躍在知識科普、脫口秀表演、時尚生活、文藝創作等領域,主要作品包括《梅得說》脫口秀系列和《梅得說》讀書系列。[2022/6/20 4:40:07]

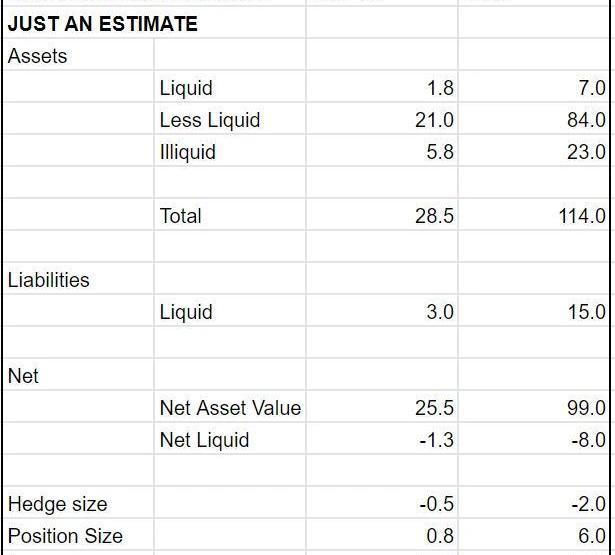

因此,到2022年年初,我相信Alameda的資產負債表看起來大致如下。

a)約1000億美元的資產凈值

b)約120億美元的流動性來自第三方服務臺。

c)~100億美元的流動性

d)~1.06倍的杠桿

在這種情況下,80億美元的非流動性頭寸似乎是合理的,而且風險不大。我認為,僅Alameda的SOL就足以支付借款凈額。而且,它來自于第三方借貸服務臺,我被告知,他們都收到了Alameda的準確資產負債表。

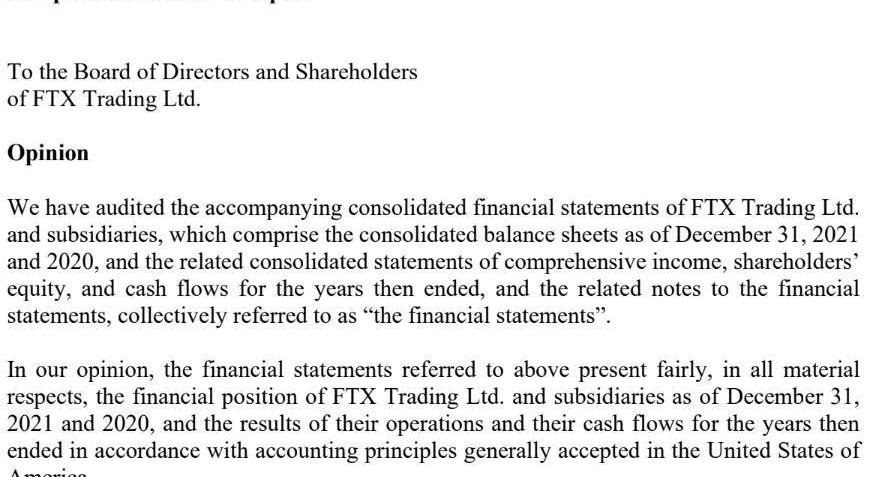

我認為它對FTX?International的持倉在當時是合理的,根據我的模型,大約是13億美元,用數百億美元的資產作抵押,而且FTX在當時就成功通過了GAAP審計。

那么,截至2021年底,要想把Alameda拖到水下,就必須要有94%的市場崩盤!而且不僅僅是SRM和類似的資產,如果你不考慮這些,Alameda仍然有大量的超額抵押。我認為光是其SOL頭寸就比其杠桿率大。

但Alameda未能充分對沖市場極端崩潰的風險:千億資產中只有幾十億美元的對沖。?它的凈杠桿大約為1.06倍;它當時是做多市場的。

因此,從理論上講,Alameda面臨著極端的市場崩潰,但這需要類似94%的崩盤才能使其破產。

Celsius Network在Stakehound私鑰丟失事件中至少損失3.5萬枚ETH:6月7日消息,加密貨幣借貸平臺Celsius Network在以太坊2.0質押解決方案Stakehound私鑰丟失事件中至少損失3.5萬枚ETH(單筆交易)。Celsius 目前總共持有至少42,306 Stakehound stETH(多次交易),幾乎是Stakehound stETH的最大所有者。按照今天的以太幣價格,這損失了大約 7100 萬美元。迄今為止,該公司選擇向客戶隱瞞這些信息超過一年。

Stakehound 將損失歸咎于他們的托管服務提供商 Fireblocks,并在 Isreali 法庭上起訴了該公司。迄今為止,該問題尚未得到解決。客戶一直持有 Stakehound stETH 代幣,現在幾乎毫無價值。[2022/6/7 4:06:50]

2022年市場崩盤

?那么,Alameda進入2022年時的大致情況是:

1.1000億美元的凈資產

2.80億美元的借款凈額

3.1.06倍杠桿

4.數以百億計的流動資金

然后,在這一年中,市場一次又一次崩潰。直到仲夏,Alameda一再未能充分地對沖其頭寸。

-BTC大跌了30%。

-BTC又大跌了30%。

-BTC再次大跌了30%。

-利率上升抑制了全球金融的流動性

-Luna歸0

-3AC爆倉

-Alameda的聯合首席執行官辭職

-Voyager爆倉

-BlockFi幾乎破產

-Celsius公司倒閉

-Genesis開始停業

-Alameda的借款/貸款流動性從2021年底的約200億美元降至2022年底的約20億美元

因此,Alameda的資產一次又一次地受到打擊。但這部分并不特定于Alameda的資產。比特幣、以太坊、特斯拉和Facebook今年的跌幅都超過了60%;Coinbase和Robinhood的股價從去年的高峰值下跌了約85%。

請記住,到2021年底,Alameda大約有80億美元的借款凈額:

a)向貸款人支付約10億美元的利息

b)約30億美元從FTX原有投資列表里買斷幣安持有的FTX股份

c)約40億美元的風險投資

這80億美元的借款凈額,減去幾十億美元的對沖,導致了大約60億美元的超額杠桿/凈頭寸,由大約1000億美元的資產支持。

隨著市場的崩盤,這些資產也隨之崩潰。Alameda的資產,包括山寨幣、加密公司、股票和風險投資的組合,在這一年里下跌了約80%,這一點一點地提高了其杠桿率。

與此同時,在借貸市場、公開市場、信貸、私募股權、風險投資以及幾乎所有領域,流動性都枯竭了。在過去的一年里,加密領域幾乎所有的流動性來源——包括幾乎所有的借貸平臺——都崩潰了。

這意味著,到2022年秋季,Alameda的流動性從2021年底的數百億美元降至個位數的幾億美元。該領域的大多數其他平臺已經倒下或正在倒下的過程中,FTX成為最后一個幸存者。

在2022年夏天,Alameda最終對BTC、ETH和QQQ(納斯達克ETF)的一些組合進行了大量對沖。

但即使在2022年的所有市場崩潰之后,在11月前的不久,Alameda仍有大約100億美元的資產凈值;即使你排除SRM和類似的代幣,資產凈值也是正的,它最終被對沖了。

保證金交易

?在2022年期間,由于保證金頭寸的激增,許多加密平臺破產,包括Voyager、Celsius、BlockFi、Genesis、Gemini,以及最終的FTX。

這種情況在保證金交易平臺上相當常見;除此之外,它還發生在:

傳統金融:LME、MFGlobal、LTCM、Lehman

加密行業:OKEx、又是OKEx、CoinFlex、EMX、Voyager,Celsius,BlockFi,Genesis,Gemini等等。

發生在11月的崩潰

在針對FTX和崩盤進行了長達數月的極其有效的公關活動之后,CZ發布了決定性的推文。

直到11月的FTX崩潰,QQQ的波動幅度約為Alameda投資組合的一半,BTC/ETH的波動幅度約為80%,這意味著Alameda的對沖(QQQ/BTC/ETH)在一定程度上是有效的。在3AC崩盤之前,對沖還不夠大,但到2022年10月,不幸的是,它們終于足夠大了。

但去年11月的暴跌是針對Alameda持有資產的一次有針對性的攻擊,而不是廣泛的市場波動。在11月的幾天里,Alameda的資產下跌了大約50%;比特幣下跌了約15%,僅為Alameda資產的30%,而QQQ則完全沒有變化。結果,Alameda在夏天最終進行的更大的對沖并沒有起到作用。它對當年的每一次暴跌都有幫助,但對這一次卻沒有。

在11月7日和8日的過程中,事情從緊張但大部分在控制之下,最終變成了明顯的資不抵債還。

到2022年11月10日,Alameda的資產負債表上只剩下約80億美元(僅為半流動性)資產,而流動負債大致相同,約為80億美元:

銀行的擠兌需要立即的流動性,而Alameda已經沒有流動性了。

今年秋天,瑞士信貸銀行因受到銀行擠兌的威脅而下跌近50%。?擠兌銀行的威脅.?在一天結束時,它對銀行的擠兌沒有成功。而FTX則沒有。

因此,隨著Alameda變得缺乏流動性,FTX?International也是如此,因為Alameda在FTX上有一個保證金頭寸;而銀行的擠兌將這種缺乏流動性變成了無力償還。

這意味著FTX加入了Voyager、Celsius、BlockFi、Genesis、Gemini和其他因借款人流動性緊縮而遭受附帶損害的公司的行列。

所有這些都是為了說明:沒有資金被盜。由于沒有充分對沖市場,Alameda公司虧損了,就像今年的3AC和其他公司一樣。FTX受到了影響,就像Voyager和其他公司早先受到的影響一樣。

尾聲

即便如此,我認為,如果齊心協力籌集流動資金,FTX有可能使所有客戶都得到補償。

Ray接手時,公司收到了數十億美元的融資邀約,之后更是收到了超過40億美元的融資邀約。

如果給FTX幾周的時間來籌集必要的流動資金,我相信它本可以使客戶得到實質性的補償。我當時沒有意識到,Sullivan&Cromwell通過對Ray施加壓力,并根據破產法第11章(包括對FTXUS等有償付能力的公司)申請破產保護,有可能使這些努力付諸東流。我仍然認為,如果FTXInternational在今天重新啟動,就有可能讓客戶獲得實質性的補償。即使不這樣做,也有大量的資產可供客戶使用。

其中許多是我當時沒有經營的公司的數據。很遺憾,我對公眾的誤解和重大錯誤陳述反應遲緩。我花了一些時間把我能做的東西拼湊起來,我沒有且無法訪問太多相關數據,其中很多是我在當時沒有運營的公司(Alameda)的數據。

我一直計劃在12月13日向美國眾議院金融服務委員會(HouseFinancialServicesCommittee)作證時,對所發生的事情進行首次實質性說明。不幸的是,司法部在前一天晚上采取行動逮捕了我,用一個完全不同的新聞周期搶占了我的證詞。不管怎樣,我準備提供的證詞草稿都泄露了。

我還有很多話要說,關于Alameda為何未能對沖,FTX?US發生了什么,是什么導致了破產保護程序,S&C等等。但至少這是一個開始。

目錄: ·nostr的“經濟激勵”·nostr的“經濟學激勵”nostr的“經濟激勵”繼續聊關于nostr的“激勵”問題,特別是大家特別關心的“經濟激勵”問題.

1900/1/1 0:00:00去年,以“Freetoown”模式一度成為?NFT?頂流的DigiDaigaku在短時間內備受關注,在它發售后的10個小時里,地板價一度沖高至2.45?ETH并在后面幾天持續發酵.

1900/1/1 0:00:00過去幾周,由ChatGPT引起的人工智能討論熱度居高不下,各大互聯網公司或是表態或是投資,展現對AI的重視與決心.

1900/1/1 0:00:00相信很多兄弟姐妹連Layer2都沒整明白,現在又來了Layer0、Layer3,新技術名詞太多,簡直讓人腦溢血.

1900/1/1 0:00:002022年,我們見證了數字藏品產業爆發式增長,央企、國資、頭部企業到個人IP紛紛布局,從概念探索到應用落地再到實體結合,數字藏品猶如一把打開潘多拉魔盒的鑰匙.

1900/1/1 0:00:001月21日,比特幣核心貢獻者CaseyRodarmor創建的Ordinals協議發布了0.4.0版本,正式將NFT帶入了比特幣主網.

1900/1/1 0:00:00