BTC/HKD-4.03%

BTC/HKD-4.03% ETH/HKD-4.44%

ETH/HKD-4.44% LTC/HKD-3.82%

LTC/HKD-3.82% ADA/HKD-6.61%

ADA/HKD-6.61% SOL/HKD-8.54%

SOL/HKD-8.54% XRP/HKD-5.34%

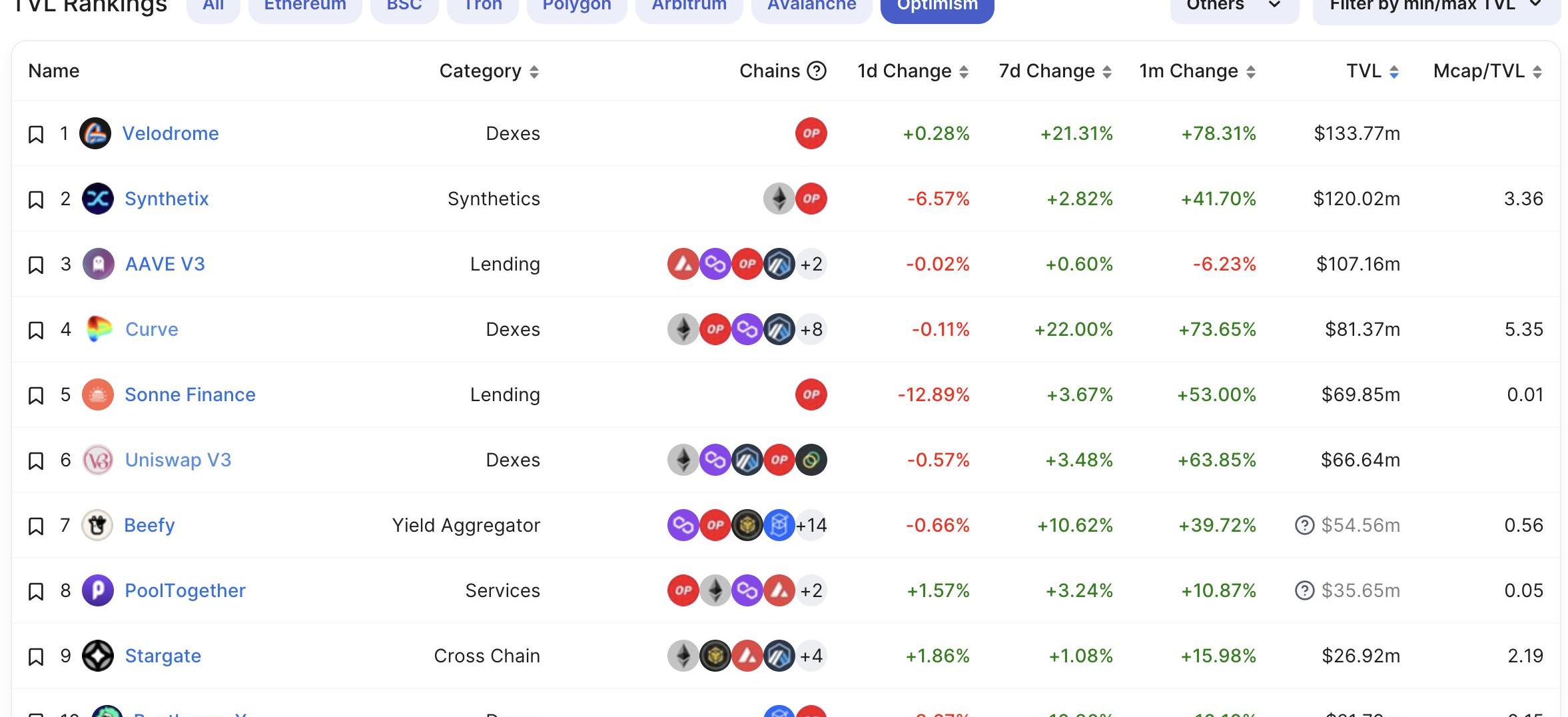

XRP/HKD-5.34%Velodrome作為以太坊二層Optimism上的一個原生DEX,截至1月29日,TVL為1.33億美元,過去一個月增加78.31%。無論是在TVL數量,還是增長速度上,都超過了Optimism上的Aave、Curve、Uniswap等頭部多鏈DeFi項目。在頭部項目擁有護城河的情況下,原生項目越來越難以發展,那么是什么原因讓Velodrome獲得了這樣的優勢呢?

Velodrome的ve(3,3)機制

Velodrome由veDAO團隊改編自AndreCronje團隊推出的Solidly,在此基礎上做了部分修改,代幣設計也參考了Solidly的(3,3)機制。

Velodrome中有兩種代幣:VELO是一種ERC-20代幣,用于獎勵給流動性提供者;將VELO鎖倉后會得到veVELO,這是一種NFT治理代幣。ve前綴源自CurveveCRV中的vote-escrowed,即投票托管。將veVELO設計成NFT的形式,也解決了質押代幣不能交易的問題,但veVELONFT在二級市場上并沒有流動性。

Defi Llama發布針對Optimism進行優化的Uniswap V3路由器Llama Zip:2月28日消息,DefiLlama發布專門針對Optimism進行優化的UniswapV3路由器Llama Zip,相與所有其他聚合器實現了巨大的Gas減少。用戶可在DefiLlama旗下DEX聚合器Llama Swap上切換Optimism網絡獲得體驗。[2023/2/28 12:33:07]

ve機制由Curve首先采用,以加強對長期代幣持有者的激勵;(3,3)博弈論則由OlympusDAO設計,當大家都質押代幣而非賣出時,所有人的收益都更高。

在Velodrome的主要參與者中,交易員在Velodrome中的交易手續費僅為0.02%~0.05%,即便沒有UniswapV3的流動性聚集,也可能因為手續費較低而有更好的體驗。

對于流動性提供者,沒有了常見AMM中的交易手續費收入,完全依靠Velodrome的挖礦獎勵VELO。

veVELO的持有者可獲得四項權益:治理權,決定VELO分配給每個流動性池的權重;所有的交易手續費;所有的賄賂獎勵;通過rebase減少投票權的稀釋。

南非將加密資產歸類為金融產品:金色財經報道,根據南非金融部門行為監管局發布的新通知,南非已宣布加密資產為金融產品,該通知立即生效,并被歸類于該國《2022年金融咨詢和中介服務法》下關于加密資產作為金融產品的聲明。這一變化將數字資產更多地置于南非監管機構的管轄范圍內,新通知將加密資產定義為“價值的數字表示”,它不是由中央銀行發行,但可以“以支付、投資和其他形式的效用為目的”以電子方式進行交易、轉移或存儲。[2022/10/20 16:30:52]

那么,Velodrome中的賄賂和交易手續費越多,veVELO持有者的收入更高,VELO的價格可能上漲,流動性提供者的收益升高吸引來更多流動性,更好的流動性進一步提升交易手續費收入,形成飛輪效應。

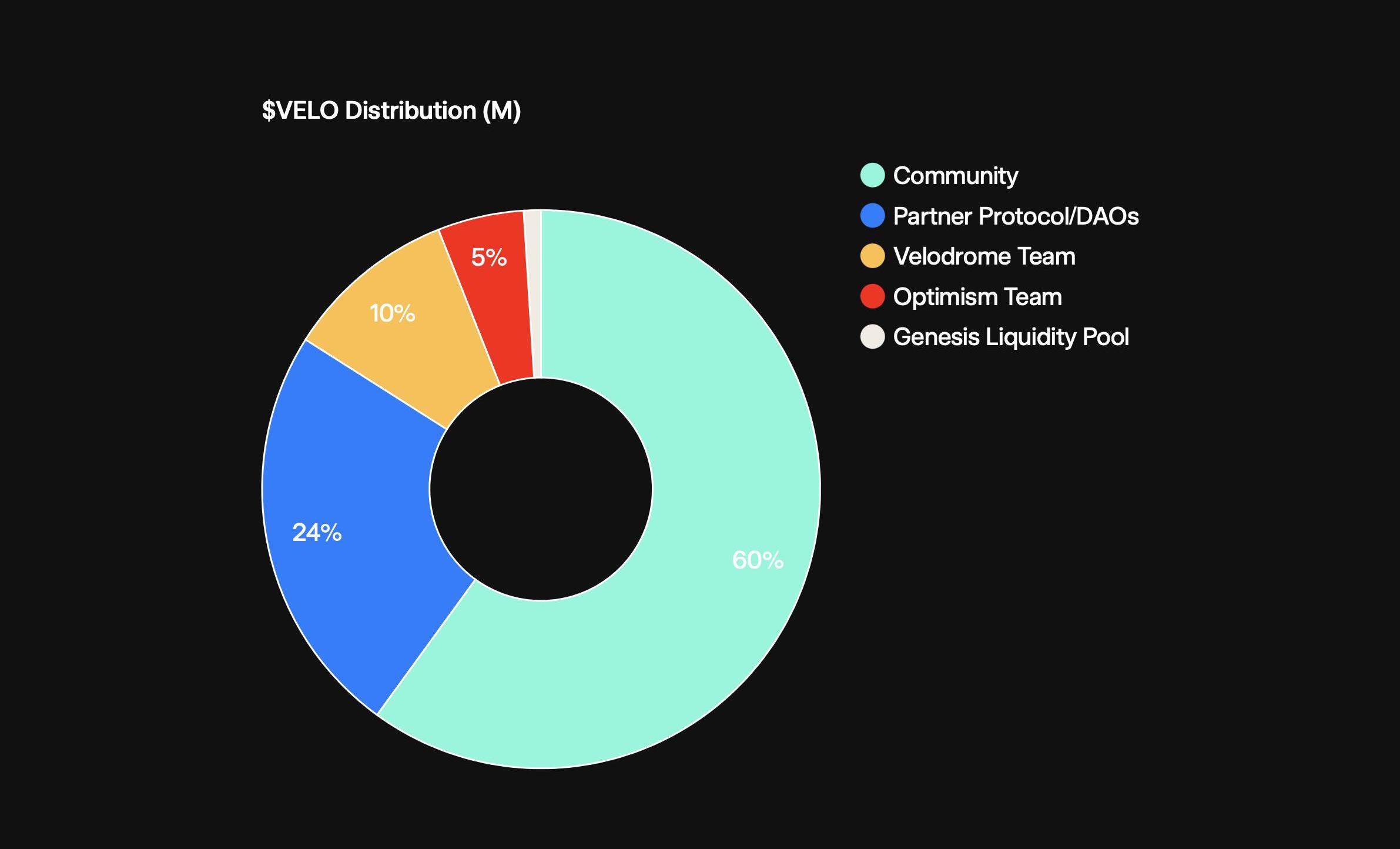

VELO代幣的初始供應量為4億枚,其中60%分配給了社區,包括WEVE的持有者、Optimism的用戶和其它鏈上的DeFi用戶。剩余40%分配給了合作伙伴項目、Velodrome團隊、Optimism團隊、初始流動性池。

Do Kwon已在韓國聘請律師以應對該國檢方對其的調查:8月17日消息,Terra創始人Do Kwon已在韓國聘請律師以應對該國檢方對其的調查。Do Kwon最近向正在調查此案的首爾南區檢察廳提交了律師的任命書。不過,Do Kwon近日在接受Coinage采訪時表示,他從未聯系過韓國調查部門,并很難做出返回韓國的決定。

此前5月份消息,Terra和LUNA的受害者就投資欺詐指控向韓國檢方提起訴訟,韓國檢方在調查Terra事件中對加密交易所進行了一周的扣押搜查,并與國際刑警組織合作發布紅色通緝令以引渡Do Kwon的可能性。(Chosun Biz)[2022/8/17 12:30:48]

分配給流動性提供者的代幣每周遞減,第一周為1500萬VELO,總的供應量預計在200周的時間里達到18億VELO。

VELO質押與veVELO的持有狀況

從以上情況可以知道,VELO和CRV一樣都是會長期通脹的資產。Curve對穩定幣、流動性質押代幣、錨定幣和收益聚合器項目至關重要,因此各個項目競爭性地積累CRV,形成“CurveWar”。如果參與者對VELO的需求不足,Velodrome將不可避免的走向死亡螺旋,但從目前的情況看,Velodrome仍是Optimsim上TVL最高的項目,有形成“VelodromeRace”的趨勢。

Alameda今日再次向FTX轉入約2000萬枚BUSD:金色財經報道,據PeckShield監測顯示,Alameda FTX Deposit錢包地址(0x83a127952d266A6eA306c40Ac62A4a70668FE3BD)于今日8時左右再次向FTX轉入1950萬枚BUSD。[2022/6/23 1:25:31]

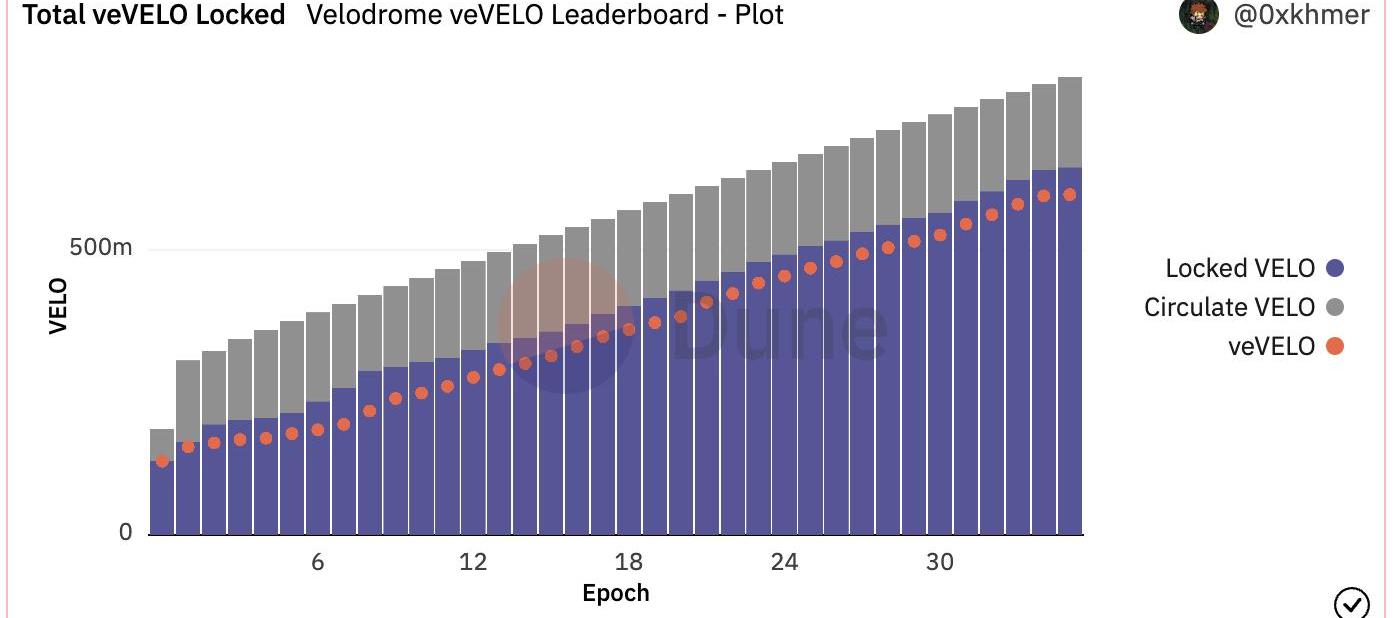

根據DuneAnalytics@0xkhmer統計的數據,從Epoch1到目前的Epoch35為止,雖然VELO的供應量在不斷升高,新增的VELO幾乎全部用于鎖倉,流通的VELO數量幾乎沒變。Epoch1時,鎖定的VELO為1.63億,流通的VELO為1.41億;而目前Epoch35階段,鎖定的VELO為6.45億,流通的VELO為1.57億。

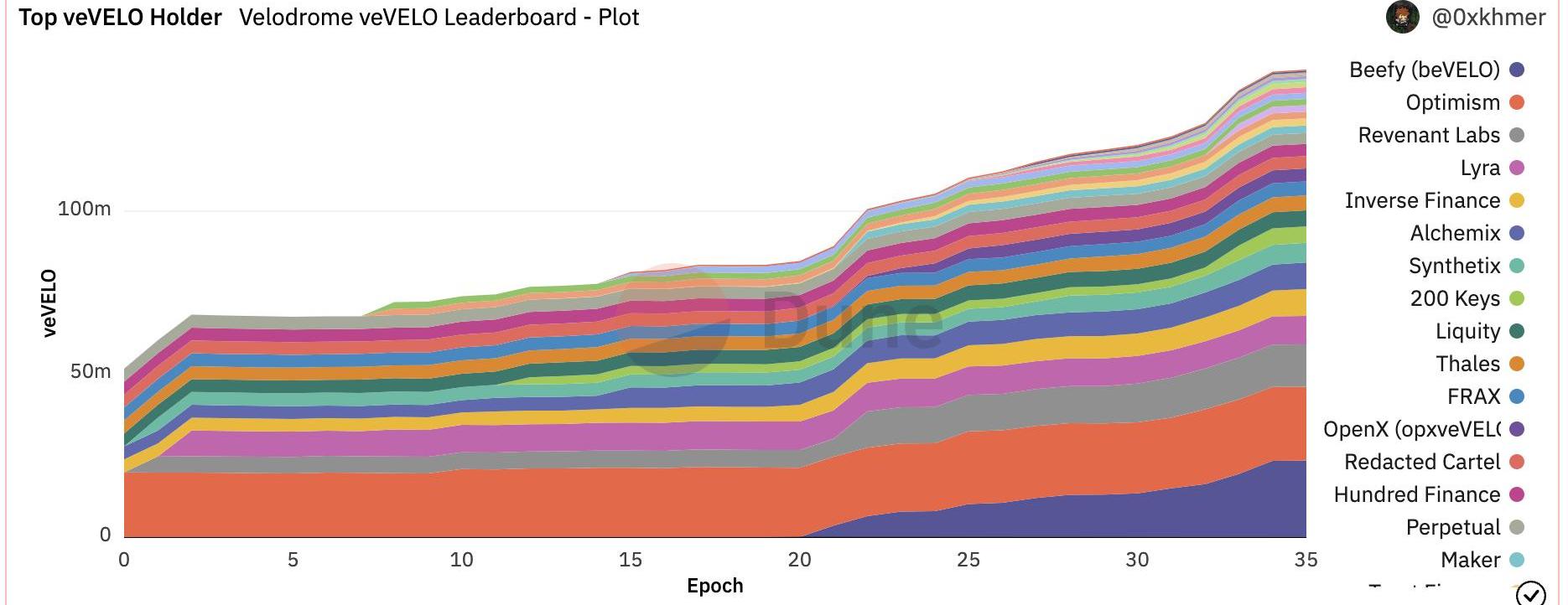

除去Velodrome團隊之外,持有veVELO最多的是Beefy,這是一個多鏈收益優化器。Beefy大約從Epoch20開始積累veVELO,它的beVELOvault幫助用戶自動獲得VELO獎勵并復投,并從中收取一定的費用。用戶質押VELO后可獲得可流通的beVELO代幣,可在二級市場上交易,Beefy也通常會預留一部分VELO,方便用戶退出,beVELO的質押APY通常高于100%。

Web3社交平臺Bee Protocol開啟Open Beta版本公測:5月25日消息,Web3社交平臺Bee Protocol于今日發布Open Beta版本,參與Bee Protocol公測,可注冊獲得Bee Protocol Profile白名單。Bee Protocol是一個基于ClassZZ以NFT為底層設施完全去中心化且無需許可的多鏈web3社交圖譜協議。

據悉,Bee Protocol旨在讓創作者擁有個人NFT與社區NFT產生鏈接,形成一個完全可組合的、用戶擁有的社交圖譜。[2022/5/25 3:41:39]

除Beefy之外,最近兩個Epoch持有的veVELO增長較多的還包括200Keys、Synthetix、Frax、InverseFinance、RevenantLabs等。但目前還沒有一個項目獲得占比相對較多的veVELO投票權。

veVELO的收入構成

在veVELO持有者的三項收入中,最高的收入來源是賄賂,交易手續費和rebase收入相對較少。為什么越來越多的項目愿意采用賄賂的形式,而不是最初采用的通過自身發行的治理代幣作為挖礦獎勵呢?因為賄賂的形式更為有效,根據Velodrome的測算,每1美元的賄賂會為對應的交易對代來約1.5-2美元的VELO獎勵。

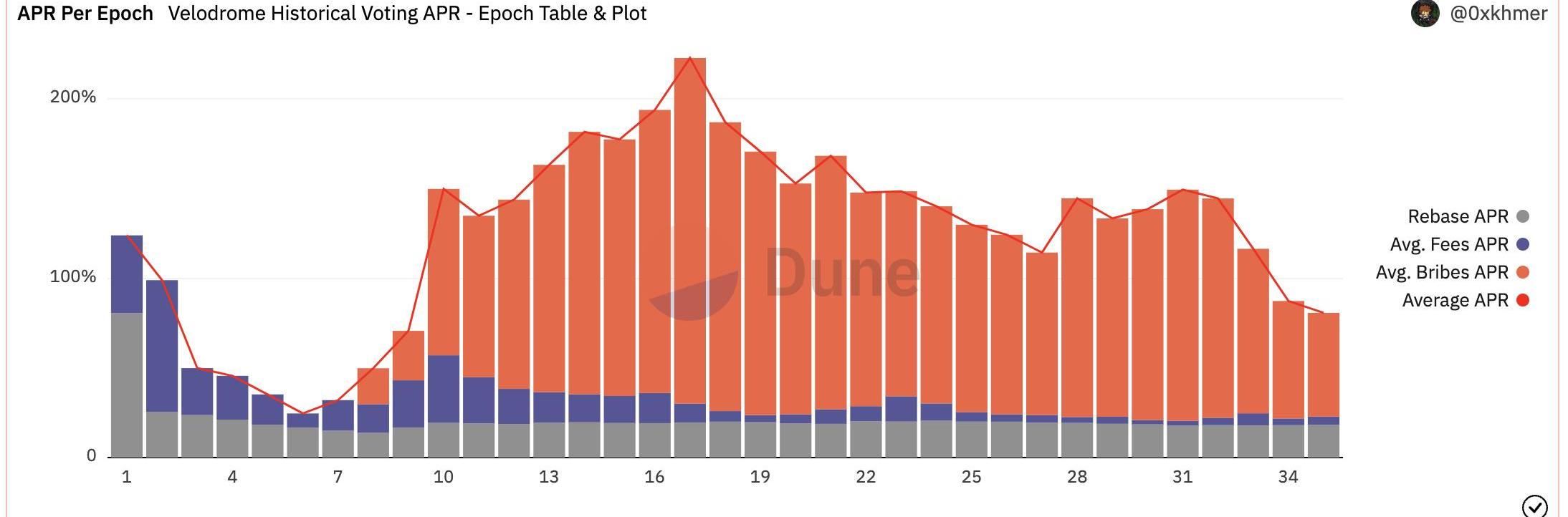

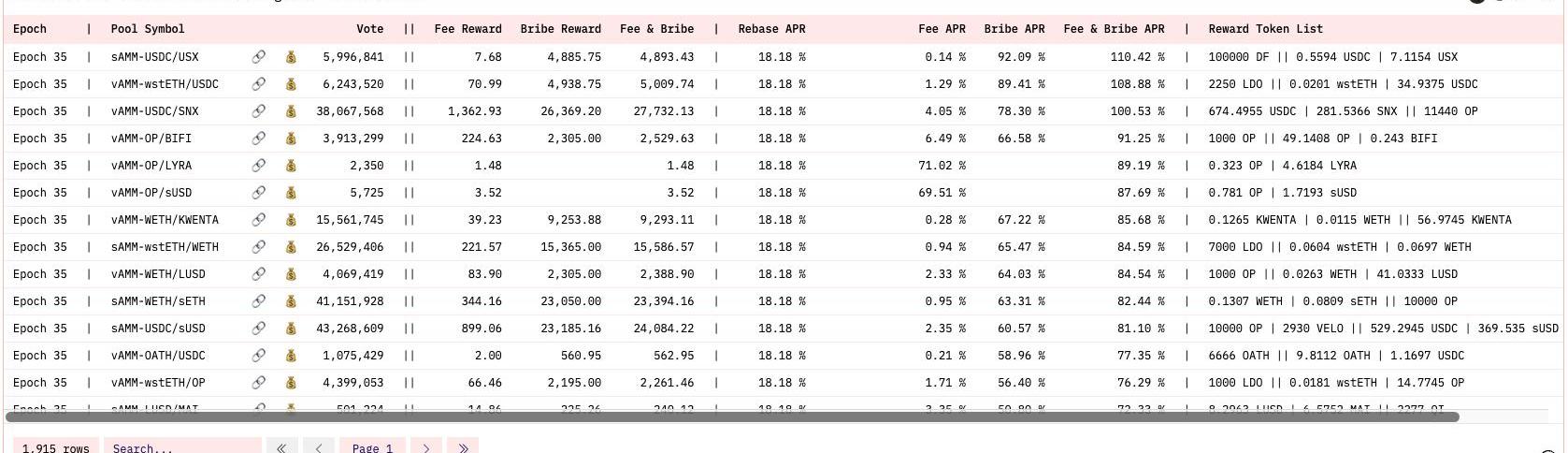

在已經結束的Epoch34中,RebaseAPR為18.06%,平均賄賂APR為65.47%,平均交易手續費APR為3.76%,總的APR為87.29%。

如下圖所示,在Epoch10-Epoch33這段時間里,平均APR均高于100%。Epoch34則因為VELO價格相對于賄賂的資金而言上漲過快,因此APR下降。由于收取的交易手續費和賄賂來自于投票的交易對,因此不同的veVELO持有者因為投票的不同,所得的賄賂和交易手續費也不同,而rebase獎勵是相同的。

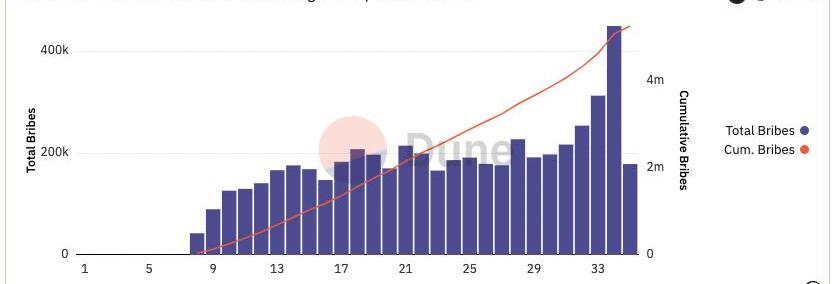

可以看到,Velodrome的賄賂資金在Epoch34創下了歷史記錄,當周的賄賂金額為449104美元,歷史總的賄賂金額約為510萬美元。

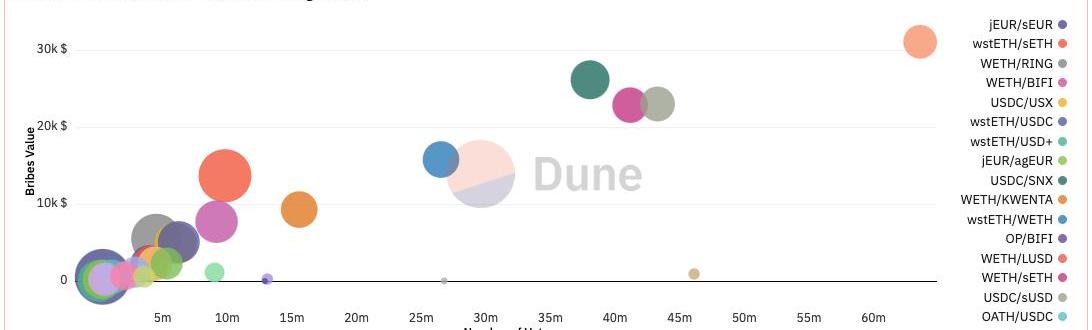

Synthetix是Velodrome賄賂的重要來源之一,包括SNX/USDC、USDC/sUSD、WETH/sETH在內的多個交易對都需要在Velodrome上吸引流動性。Synthetix給出的賄賂資金是Optimism官方獎勵的OP,除此之外還有Liquity的WETH/LUSD、Beefy的WETH/BIFI、Alchemix的alETH/WETH、InverseFinance的DOLA/USDC等都采用OP作為賄賂資金,幾乎沒有項目用穩定幣進行賄賂,近期OP價格上漲較多,這就解釋了為什么賄賂資金近期會創下新高。但Optimism給予生態項目的OP代幣是有限的,這也為Velodrome的機制是否能夠持續埋下了伏筆。

值得注意,近期頭部流動性質押賽道的Lido也開始在Velodrome中進行賄賂,wstETH/WETH每周的賄賂資金為7000LDO,wstETH/OP每周的賄賂資金為1000LDO。這為veVELO的持有者代來了新的收入來源。

小結

Velodrome采用了Solidly的(3,3)機制,雖然VELO的供應量不斷增加,但在過去大半年的時間里,新增加的VELO幾乎全部被用于鎖倉,流通的VELO數量和Epoch1時基本相同,說明了這套機制的有效性,Beefy等項目都在積極的積累更多的veVELO。

veVELO持有者的主要收入來自賄賂,賄賂使得項目方吸引流動性的效率更高,近期賄賂資金創下歷史新高,但其中部分原因來源于賄賂代幣的價格上漲。Synthetix、Liquity、Beefy、Alchemix、InverseFinance等均采用了Optimism官方給予的OP代幣進行賄賂,這也使得Velodrome和OP代幣的價格、Optimism給予生態項目的OP代幣數量等因素高度綁定。

Tags:VELOLODROMDROVelodrome Financevelodromefinance幣新聞KROMMinedrop

Daniel,2022年1月前面,我們發表了《9大指標分析Solana的熊市危機》。當查看數據時,有一個很好的論據,即Solana在2021/2022年期間嚴重超賣,該網絡沒有項目、TVL或用戶.

1900/1/1 0:00:00借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解?.

1900/1/1 0:00:00人工智能,尤其是生成式人工智能,是營銷人員瘋狂進行創造性實驗的最新技術。但就在一年前,隨著各類品牌不斷推出NFT項目、出現在虛擬世界中并參與加密社區,Web3技術正在以類似的方式出現在營銷人員的.

1900/1/1 0:00:00我是一個不折不扣的$GNS大戶,外加無情的甩賣者。$GNS是在其ATH的5%以內。盡管這樣,你還是應該坐下來好好喝杯茶。讓我向你解釋為什么它的價值仍然被嚴重低估。讓我們從最明顯的地方開始.

1900/1/1 0:00:00一句話形容現在的全球市場,就是全球都在炒AI。自微軟收購百億美元OpenAI,比爾·蓋茨宣稱「人工智能的歷史意義不亞于互聯網的誕生」以來,ChatGPT已經成為史上用戶破億速度最快的應用——僅用.

1900/1/1 0:00:00PartI當我們談論周期的時候我們在談論什么1.1市場周期的決定因素加密市場的牛熊切換一直以來都是非常明顯的,那么牛市和熊市的決定性因素是什么?房地產領域有一個比較著名的論斷-.

1900/1/1 0:00:00