BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.82%

ETH/HKD-0.82% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD+0.73%

XRP/HKD+0.73%下文將介紹一些衡量DeFi協議代幣價值的指標。

之前提到,DeFi正在超越傳統金融。我們要重新學習,將舊方法進行重組和應用,來適應這一新領域。

因此,本文將介紹一些目前通用和針對不同領域的估值指標,以及在研究新協議時需要考慮的幾個重要比率。

以下是你應該記住的幾個衡量價值指標:

通用指標

1.?市值以及完全稀釋估值(FDV)

市值與其完全稀釋估值(FDV)之間存在區別,后者指的是所有代幣都在流通中的協議總市值,對于那些希望在資產中持有長期頭寸的人,了解這個區別可能非常有價值。

如果協議的市值和其完全稀釋估值之間有很大差別,這意味著有大量代幣尚未進入流通。因此,投資者應該認識到,這些新代幣進入市場后,可能會造成相當大的拋售壓力。

新上線的協議經常存在這種情況,因為代幣流通供應往往只占總供應的一小部分。如果你還記得Curve首次發布CRV時,代幣交易價格達到15-20美元,協議的完全稀釋估值超過500億美元。這比當時以太坊還要高!

你如果能認識到這種情況,就可以節省一大筆錢,因為當時的估值是不合理的。因此,市場會自我修正,形成向更合理的估值。關鍵在于了解代幣釋放時間,以及對當前估值的影響,這對持有長期頭寸非常有幫助,特別適用于新上線的協議!

獨家 | 金色財經2月10日挖礦收益數據播報:金色財經報道,據印比特數據顯示,按照BTC參考價格69000元、電價0.38元/kWh計算,當前在售主流BTC礦機的市場價格及回本周期為:神馬M20S-68T(二手機11560元,244天回本)、芯動T3-57T(全新現貨9300元,269天回本)、阿瓦隆1066-50T(全新現貨6300元,229天回本)、螞蟻T17e-50T(準現貨7100元,225天回本)。[2020/2/10]

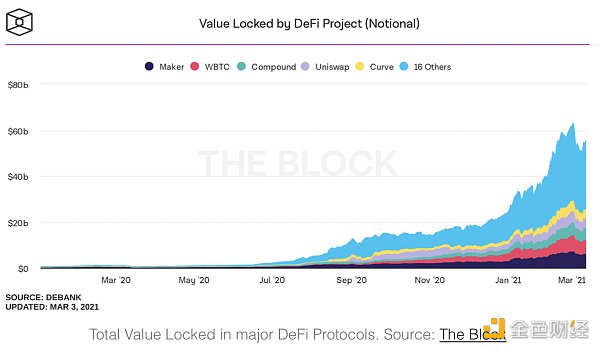

2. 總鎖倉價值

在DeFi中,最廣為人知的指標就是總鎖倉價值。它代表每個協議持有的資產總額,有些人將其視為協議的管理資產額。一般來說,協議中鎖倉價值越大越好。

這意味著人們實際上愿意將自己的資產鎖定在協議中,一定程度上代表了對協議的信任,鎖倉能夠獲得收益,鎖定的資產能提供流動性,或充當抵押品。

也就是說,我們必須認識到yield?farming誕生后,這一指標將與激勵型鎖倉和無激勵型鎖倉之間存在細微差別。就一個協議而言,無激勵型鎖倉價值更能反映真實需求,就算激勵型鎖倉價值也能達到10億美元無激勵型鎖倉價值。

一個非常好的例子就是Uniswap和Sushiswap的對比。

兩個協議的總鎖倉價值目前都差不多,Uniswap是37億美元,而Sushiswap是34億美元。關鍵區別在于Uniswap是無激勵型鎖倉,是一個有機過程。相比之下,Sushiswap大部分流動性是通過大量SUSHI獎勵形成的。

分析 | 金色盤面:BTC期貨合約持倉變化:金色盤面綜合分析:據OKEx數據顯示,OKEx的BTC期貨合約持倉達到105971左右。做多賬戶54%,做空賬戶45%;主力多頭平均持倉比例為22.66%,主力空頭平均持倉比例為18.20%,做多意愿稍強。截至發稿,OKEx現貨價格為6317,期貨合約當周BTC0824價格為6289,貼水接近28點,短線并未出現明顯優勢。[2018/8/23]

但這并不能決定協議的優點,值得強調的是,你如果將總鎖倉價值作為一種評估指標時,要知道其中激勵型鎖倉的價值。

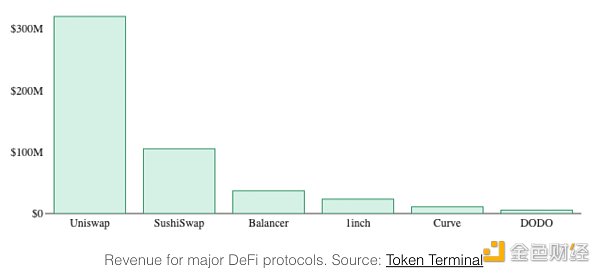

3.?收入

協議的收入等于支付給供給側的總費用。對AMM來說,收入是支付給流動性提供者的總費用。對于利率協議,這可能是借款人支付的利息數額。總而言之,該數目實際上只是用戶愿意為使用協議而支付的金額。所以,收入是一個重要的指標,能夠代表人們為了使用協議服務而支付的金額,如全天候輕松快速兌換任何erc20代幣。

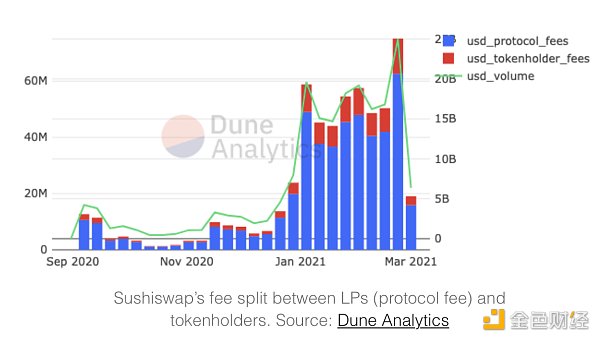

4.?協議收益

協議收入是用戶支付給協議的金額,這主要是由提供底層服務方帶來的收入,協議收益是代幣帶來的累積收入。收益代表利潤,是協議的基礎。

金色獨家 方圖創始人蔡良濱:加密貨幣市場的監管與規范會來得很快:針對美國證券交易委員會(SEC)將于北京時間6月14日凌晨兩點在佐治亞州亞特蘭大州立大學舉行一次市民會議一事,金色財經邀請方圖創始人蔡良濱對此作出解讀,蔡良濱表示:SEC每年都會有Town Hall Meeting,可以簡單地理解為全民大會,這次大會除了傳統的共同基金、ETF投資等議題外,還專門開設了加密貨幣與區塊鏈的議題。而一般來說,SEC會在準備好大部分的具體監管措施之后,再以Town Hall的方式與投資者分享和交流。很可能,關于加密貨幣市場的一套完整的監管與合規規范會來得比我們想象得還要快,這次大會是一次洞悉未來監管方向的很好的機會。前段時間,方圖團隊核心成員參加了北美對沖基金經理閉門會議,參會機構之中其實有不少已經在開發加密貨幣的量化交易策略。從傳統投資機構入場到這次SEC以Town Hall的形式與投資者交流,都預示著加密貨幣投資市場會迎來更加成熟與合規的時代,而這個時代的基礎設施建設領域,孕育著很大的創業機會,比如專業級的加密貨幣衍生品配套、專業級的聚合交易軟件、權威的托管與信披機制、專業級的行情服務商等。[2018/6/13]

早期初創公司和成長型公司不向股東支付股息,同樣,并不是每個協議都將現金流轉換成代幣,因為在那個時期,這樣做并不能有效利用資本。

Uniswap和Sushiswap的對比就是一個例子。盡管Uniswap在DeFi的營收方面遙遙領先,但它的現金流還沒有流向UNI持幣者。相比之下,Sushiswap選擇將swap產生收入約16%,即swap費用0.30%的0.05%,直接交給xSUSHI的股東。

金色財經現場報道 白鷺科技創始人陳書藝:區塊鏈可解決傳統游戲的3大痛點:金色財經現場報道,5月19日下午在北京亞洲大酒店2018 HTML5區塊鏈游戲大會上,白鷺科技創始人兼CEO陳書藝在談到區塊鏈游戲和網游的區別時,他認為區塊鏈游戲可解決3大痛點:1、區塊鏈可建立一套公平的機制,打破控制權完全掌握在開發商手里的情況。2、區塊鏈可為虛擬資產的保護和交易提供可靠的方案。3、對開發者提供有效的激勵。[2018/5/19]

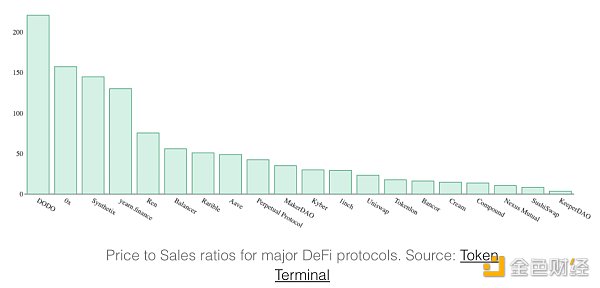

5.?市銷率

市銷率指協議的市值與收入之比。對于經常瀏覽Bankless的讀者來說,你們中許多人可能對這個指標很熟悉。它是一個可靠的衡量標準,因為能夠對比市值和收入,即協議的使用量。在傳統金融中,市銷率是基本指標,衡量用戶如何根據產生的收入和對未來增長預期,對資產進行估值。

本質上,市銷率能夠轉化為投資者愿意為每1美元收益支付的金額。有趣的是,該比率在不同的協議中有不同的含義。以下是一些例子:

1.?DEX:用戶愿意為每1美元交易費收益支付的金額。

2.?借貸協議:用戶愿意為每1美元利息支付的金額。

3.?收益協議:用戶愿意為每1美元流動性收益支付的金額。

因此,市銷率并不是衡量不同平臺的最佳指標,因為代表的含義不同,但若對比相似協議,它是一個很有價值的比率。

金色財經現場報道 揚州市經濟開發區:繼續做大區塊鏈產業園:金色財經現場報道,在2018全球首屆萬國區塊鏈技術博覽會上,揚州市經濟開發區代表參與《地方政府區塊鏈政府解讀》圓桌論壇。他指出:揚州與其他的幾個地區相比,真的是處于區塊鏈起步階段,我們為企業提供辦公場所,讓傳統企業與區塊鏈企業對接,讓他們交流溝通的同時,將區塊鏈技術應用到實體經濟中。希望揚州能將區塊鏈產業園逐漸做大。[2018/4/21]

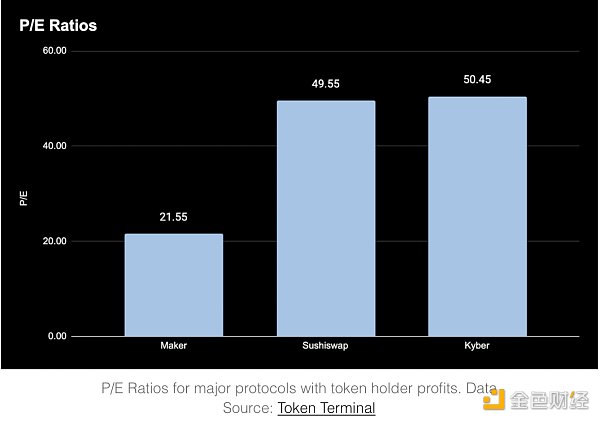

6.?市盈率

許多DeFi協議處于早期發展階段,持幣者通常不能獲得現金分紅,這與傳統金融不一樣。考慮到這一點,隨著DeFi行業的成熟,越來越多協議能夠通過各種活動對持幣者分紅,市盈率變得越來越重要。

也就是說,Maker、Sushiswap、Kyber等一些協議能直接進行現金分紅。以下市盈率通過不同協議的收入數據和潛在收益模式計算得出,數據來自于Token?Terminal。

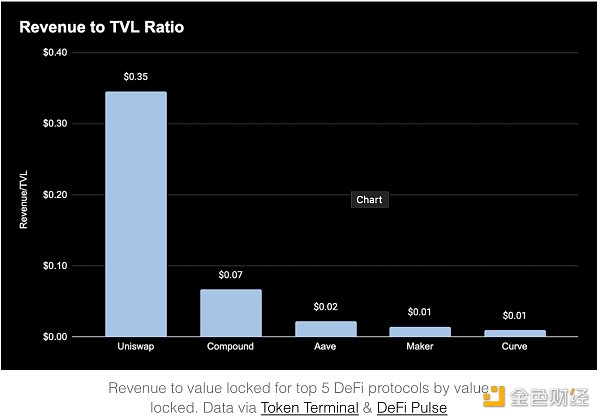

7.?收入與鎖倉價值的比率

該比率可以用來了解協議從其持有的資本中產生收入效率。作為參考,我們通過將每年收入除以鎖倉價值來計算這個比率。

與前文提到的比率一樣,這個比率也能理解成協議每1美元鎖倉價值產生的收入。

與其他類似協議相比,這個比率越接近1,一個協議從持有資本中賺取收入的效率越高,越值得投資。例如,下圖結合Token?Terminal和DeFi?Pulse的數據,按鎖倉價值以及這一比率,得出的5個最值得投資的協議。

Uniswap的比率最接近1,因為該協議每1美元的鎖倉價值就能產生0.35美元的收入,其效率非常高。

針對不同領域的估值指標

這些指標能從根本衡量一個協議的應用是否符合其預期。

例如,DEX的交易量是多少?從借貸協議中借了多少錢?有人生成合成資產嗎?

在研究每個協議的可行性和應用時,這些都是應該考慮的關鍵問題。以下是應該牢記的方面:

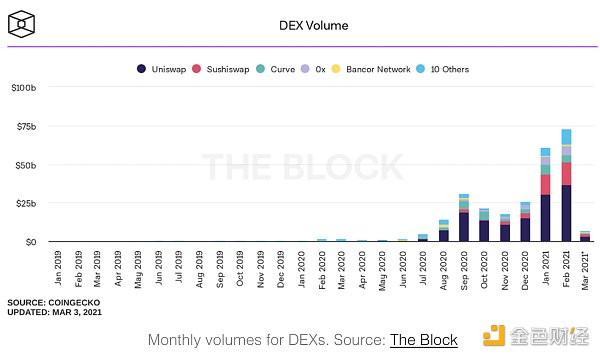

DEX

1.?交易量

通常,要衡量流動性協議是否成功,最基本指標之一就是總交易量。對于協議參與者,例如流動性提供者和持幣者,交易量越高,現金流越大。

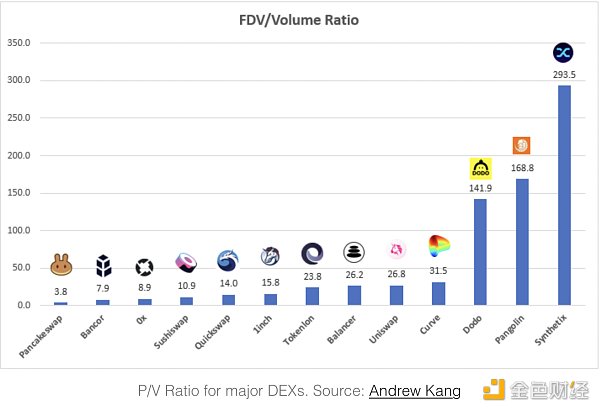

2.?完全稀釋估值與日交易量的比率

該比率針對DEX,擁有與市銷率相同的特征。這一比率的意義在于根據交易所的交易量來衡量市場對其估值,不會根據交易費計算DEX的估值,因為不同DEX收取的交易費不一樣。

借貸協議

3.?每日凈借貸量

對于Compound、Aave、Cream等借貸協議,總未償還債務金額和使用率能代表協議借貸需求。

對借貸協議來說,這兩個數字至關重要,原因是借款需求越高,放貸獲得的利率就越高,促使更多人為協議提供流動性,增強協議滿足借款需求的能力。

簡單地說,更大借貸需求意味著更高利率,這是吸引資本進入協議的關鍵因素。

衍生品

4.?未償還債務與衍生品的比率

對于Synthetix和Maker等衍生品協議,未償還債務和合成資產是收入和協議收益的關鍵驅動要素。

未償還債務金額越大,協議用于獲利的資本就越多,可以分配給持幣者的現金流也就越大。總而言之,未償債務是一個關鍵指標,代表協議的合成資產需求,例如Maker的Dai和Synthetix的Synths。

保險

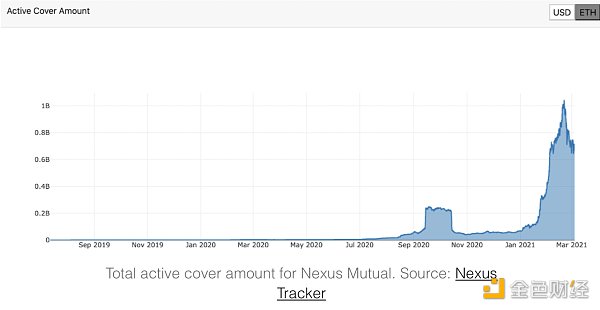

5.?主動投保金額

Nexus Mutual和Cover等保險協議的主動投保金額是保險業最基本指標。

簡單地說,主動投保金額表示市場對協議的“保單”需求。主動投保金額越高,出售保單越多,這意味著該協議收取的保費越多,收入也越高。話雖如此,這與Nexus Mutual代幣有非常直接的關系,因為NXM代幣價格由資金池中總資本聯合曲線決定。主動投保金額越多,資金池賺取的保費就越多,對Nexus Mutual的聯合曲線造成上行壓力!

總結

如今,有很多方法來分析一個協議。幸運的是,加密貨幣行業已經發展成為一個多樣化生態系統,擁有各種各樣的協議,你可以相互對比,以了解它們的發展。

雖然如此,協議的其他特性無法通過觀察數據得出,這些特性也同樣值得考慮。其中包括團隊能力,正在開發的新產品,以及最重要的項目背景。

該行業與傳統金融一樣,很多基本估值指標已經被拋棄。

價值投資已經過時。現在整個市場都受到公司背景的影響。市場不再根據收入乘數或市盈率來為資產定價,而是根據公司背景來對資產進行估值,有些人也認為網紅事件也屬于背景的一部分。

這當然也適用于加密貨幣行業。如果NFT現在很火,那么NFT代幣項目也會很火,就是這么簡單,并不需要分析。

然而,基本估值指標也很可靠,尤其對于深入研究相似的協議。如果一個項目立即進入市場,其完全稀釋估值為500億美元,遠大于其市值,不符合預期,那么這個項目不適合投資,因為市場可能過度擴張。

總而言之,重要的是你要認識到加密貨幣是一個新興市場,運作效率低,價格波動大,不一定符合基本面。

不管怎樣,上面列出那些基本估值指標,可以作為可靠參考,為你的投資觀點提供堅實數據支撐。

本文內容來自于Bankless

Tags:區塊鏈SWAP加密貨幣USHI區塊鏈技術通俗講解無中介FRZSwapripple幣是數字加密貨幣嗎3X Short Sushi Token

1. 期權定價取決于各種因素(如到期時間和隱含波動率等),在大多數情況下,它們往往為零(指未行權或行權價不合條件).

1900/1/1 0:00:00從Filecoin的經驗來看,以太坊EIP-1559升級后:(1)整體由通脹轉向通縮,價格會受到刺激;(2)網絡擁堵不會因此緩解,短期還是要看Layer2的進展;(3)礦工收入會因此大幅降低.

1900/1/1 0:00:00以太坊 2.0 驗證者節點數量破 10 萬根據瀏覽器 beaconscan.com 顯示,Eth2 存款合約的質押存款已收到 3,330,370 ETH;當前活躍驗證者為 101.

1900/1/1 0:00:00金色財經 區塊鏈3月9日訊? 去年熱極一時的去中心化(DeFi)浪潮讓多少沒有“及時上車”的加密貨幣投資者懊悔不已.

1900/1/1 0:00:00我們重視創新和多元化——包括在貨幣領域。一天中,我們既可以通過刷卡、手機、上網等各種方式來支付,也可以用鈔票和硬幣支付——盡管在許多國家,現金的使用越來越少.

1900/1/1 0:00:00高昂的Gas費以及網絡擁堵一直是困擾以太坊的首要問題,ETH2.0 任重道遠,以太坊擴容成為當下的最需要解決的燃眉之急,以太坊上的Layer 2擴容之爭也變成了當下的焦點.

1900/1/1 0:00:00