BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD-0.97%

ADA/HKD-0.97% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-0.44%

XRP/HKD-0.44%隨著混亂、動蕩和金融殘酷的2022年即將結束,我們探索了比特幣、以太坊和穩定幣市場的游戲狀態。今年的回顧,將是我們“鏈上周”今年的最后一版,我們期待著在激動人心的2023年回歸。

2022年是最混亂、最動蕩、金融最殘酷的年份之一,不僅對數字資產行業如此,對更廣泛的金融市場也是如此。隨著央行貨幣政策出現180度大轉彎,在經歷了數十年極度寬松和寬松的信貸環境之后,緊縮的環境已導致大多數資產類別出現嚴重而迅速的縮水。

這一期的鏈上周將是我們今年的最后一期。因此,我們將對過去的一年以及我們對2023年的準備工作進行高度概述。在這篇文章中,我們將介紹:

?波動率、衍生品和期貨杠桿。

?去年已實現虧損的嚴重程度。

?比特幣鏈上供應結構和集中度。

?比特幣挖礦行業降溫。

?以太坊合并后供應動態。

?以太坊Gas費主導地位的演變趨勢。

?穩定幣市場的變化趨勢和主導地位。

來自Glassnode團隊:致TheWeekOn-chain的所有讀者,以及Glassnode所有成員,我們要感謝你們今年的支持和閱讀。我們當然希望您喜歡閱讀WoC喜歡使用Glassnode工具,就像我們喜歡編寫和構建它們一樣。我們祝您在假期里一切順利,并期待2023年又是一個激動人心的一年。寧靜的未來

在經歷了真正混亂的一年之后,比特幣市場在進入12月后變得非常平靜。BTC的短期實現波動率目前處于多年低點22%(1周)和28%(2周),這是自2020年10月以來的最低波動率。

數字資產投資公司Fineqia完成約44萬美元私募融資:7月3日消息,數字資產和金融科技投資公司 Fineqia International 在 2023 年度股東大會上披露,已在首筆私募融資中通過發行 58,527,500 個單位普通股成功募集 585,275 加元(約 44 萬美元),并支付了價值 9,469.25 加元的中間人費用,該公司在今年 4 月宣布擬發行 1 億個單位普通股募集 1000 萬加元(每單位股價格為 0.01 加元),本次是該項融資計劃的首筆交易。

Fineqia 是一家在加拿大公開上市的數字資產投資公司,目前其投資組合覆蓋區塊鏈技術、NFT、人工智能和金融科技領域。[2023/7/3 22:14:43]

實時高級圖表

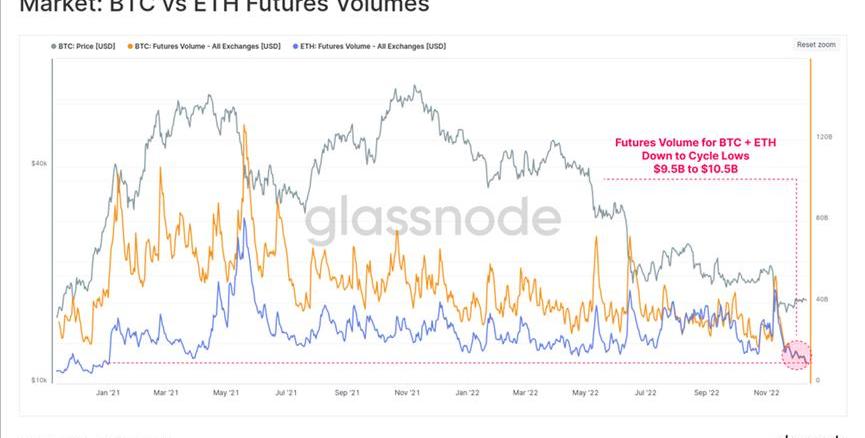

期貨交易量也同樣低迷,目前正逼近多年來的低點。BTC和ETH市場目前的交易量相似,每天在95億美元到105億美元之間。這顯示了流動性收緊、廣泛去杠桿化以及該領域許多貸款和交易部門受損的巨大影響。

實時專業圖表

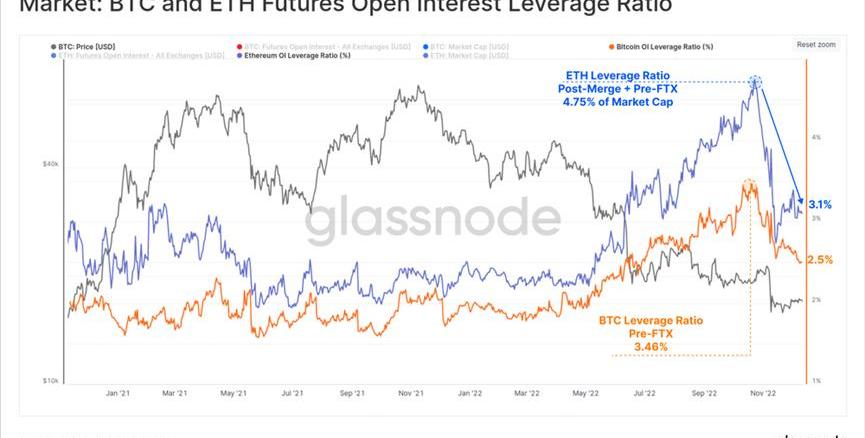

在FTX崩盤后,期貨市場的未平倉頭寸已大幅減少。下圖顯示了杠桿率,即未平倉量與相應資產市值之間的比率。

對于ETH來說,11月期貨杠桿的建立和解除明顯更為嚴重,可能是剩余的“合并交易”被平倉的結果。ETH未平倉量占市值的比例從4.75%下降到3.10%。BTC杠桿率在ETH市場開盤前一周達到頂峰,并在過去一個月從市值的3.46%下降到2.50%。

加密借貸機構Nexo申請解散其兩家英國實體:金色財經報道,根據本月的文件顯示,加密借貸機構Nexo申請將Nexo Financial Services Ltd.和Nexo Clearingand Custody Ltd.從英國公司注冊中除名。Nexo聯合創始人Antoni Trenchev表示,該公司正在\"進行一些重組\"并\"重新思考為客戶服務的方式\",但并不打算退出英國。根據會計公司Moore Johannesburg周四提供的證明,它在其平臺上監管著約20億美元的資產。[2023/5/12 14:58:27]

實時專業圖表

比特幣日歷期貨和永續掉期均處于現貨溢價狀態,年化基礎分別為-0.3%和-2.5%。持續的現貨溢價期并不常見,唯一類似的時期是2021年5月至2021年7月之間的盤整。這表明市場對進一步的下行風險進行了相對的“對沖”,或許還有更多的空頭投機者。

實時儀表板

回看市場

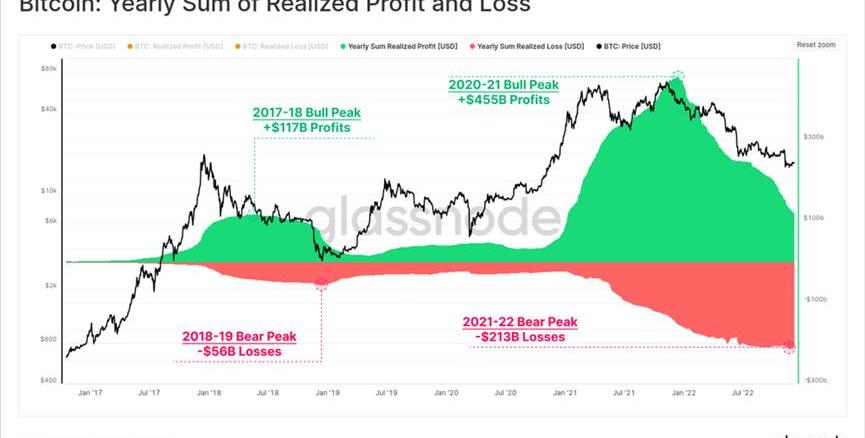

2020-21年寬松貨幣政策時代的過剩流動性泡沫創造了創紀錄的年度鏈上實現利潤總額。比特幣投資者將資金轉移到鏈上,獲得了超過4550億美元的年利潤,在2021年11月ATH后不久達到峰值。

從那時起,熊市機制占主導地位,市場已經收回了超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對規模非常相似,當時市場回吐了47.9%。

彭博社:刺殺Cash App創始人的嫌疑人將不認罪:4月26日消息,被控刺殺Cash App的創始人BobLee的嫌疑人Nima Momeni將不認罪,其律師Paula Canny在法院告訴記者,檢察官作為證據引用的攝像機鏡頭并不支持預謀殺人的指控,法院對Nima Momeni的傳訊再次被推遲至5月2日。(彭博社)[2023/4/26 14:27:43]

實時高級圖表

值得注意的是長期持有者的貢獻,他們在這個周期中實現了歷史上最大的兩次相對損失峰值。截至11月,LTH損失達到每天市值的-0.10%的峰值,規模僅與2015年和2018年的周期低點相當。6月份的拋售同樣令人印象深刻,每天占市值的-0.09%,LTH的主導地位鎖定了-50%至-80%的損失。

為專業人員提供

著眼長遠

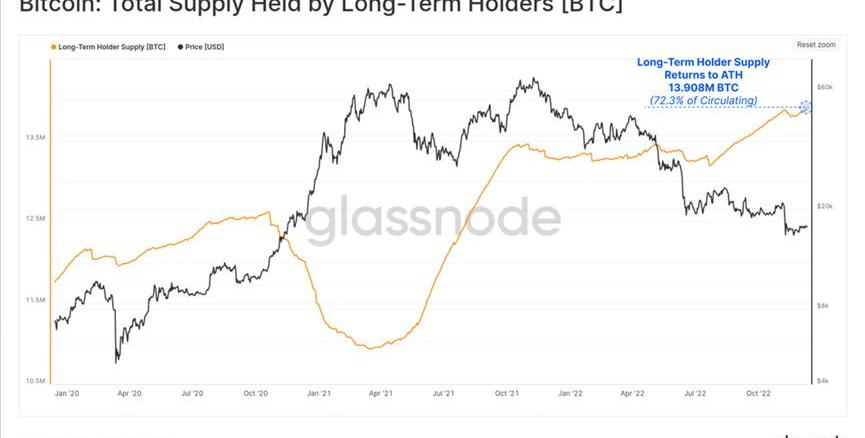

盡管出現了這些驚人的巨大損失,但代幣供應的年限以及留下來的人持有的傾向仍在繼續上升。長期持有人供應完全扭轉了FTX慘敗后的恐慌性支出,創下了13.908M比特幣的新ATH。

該指標近乎線性的上升趨勢反映了2022年6月和2022年7月發生的大量代幣增持,這是在3AC和該領域失敗的貸款人引發的去杠桿化事件之后立即發生的。

實時專業圖表

下面的圖表提供了代幣供應的密度和分布的視圖,以年段著色。

美國加州監管機構對涉嫌利用AI炒作的5家加密公司發出禁止令:金色財經報道,美國加州金融保護與創新部(DFPI)近日發布了針對五家實體的禁止令,這些實體據稱利用人工智能交易加密資產,包括Harvest Keeper、Visque Capital、Coinbot和QuantFund,以及Maxpread Technologies及其首席執行官Jan Gregory Cerato。

根據DFPI的說法,這些實體正在利用圍繞人工智能的炒作來吸引投資者,聲稱利用該技術交易加密資產,并承諾高回報來利用多層次營銷計劃獎勵拉新的投資者。[2023/4/21 14:18:06]

暖色表示舊代幣的大量分布,通常出現在市場頂部和投降底部。

較冷的顏色表明投資者已經成熟,因為投資者會不斷積累資金并留下未使用的代幣。

較暗的條表示較重的代幣密度。

在2022年的每一次市場下跌之后,我們可以看到硬幣的再分配密度有所增加。特別是,2022年6月至10月的區域尤為突出,許多幣的價格在1.8萬美元至2.4萬美元之間,現在正在老化到6個月以上的區間(因此上面的LTH供應量增加)。

供專業人員使用

礦工的艱難時期

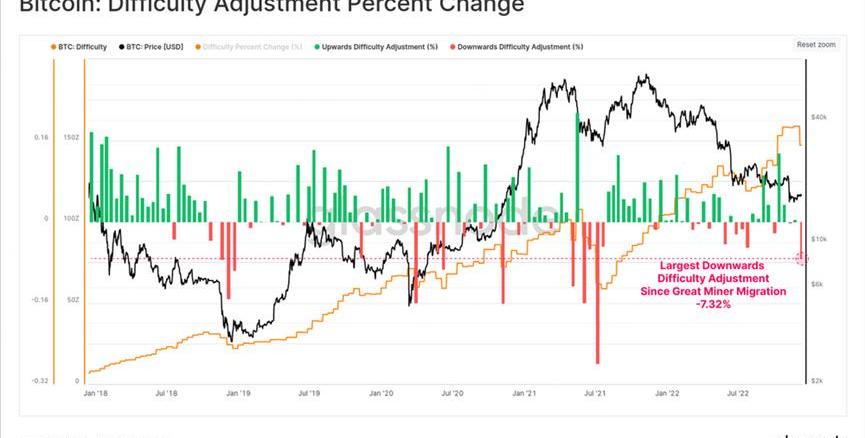

上周出現了自2021年7月礦業大遷移以來最大的下調難度。難度下降了7.32%,這表明相當大一部分的活躍算力被關閉,這可能是持續的收入壓力造成的。

梅賽德斯-奔馳使用元宇宙技術實現工廠現代化:金色財經報道,汽車制造商梅賽德斯-奔馳是Nvidia使用Omniverse?Enterprise的最新客戶之一,Omniverse Enterprise是一個用于構建和運行元宇宙應用程序的軟件平臺。Nvidia周二在CES 2023 正式開幕之前表示,梅賽德斯將使用Omniverse來設計、規劃和優化其工廠。梅賽德斯正準備在其位于德國拉施塔特的工廠生產其新的電動汽車平臺。Nvidia表示,擁有虛擬工作流程將使梅賽德斯能夠快速應對供應鏈中斷并根據需要重新配置裝配線。[2023/1/4 9:50:54]

實時高級圖表

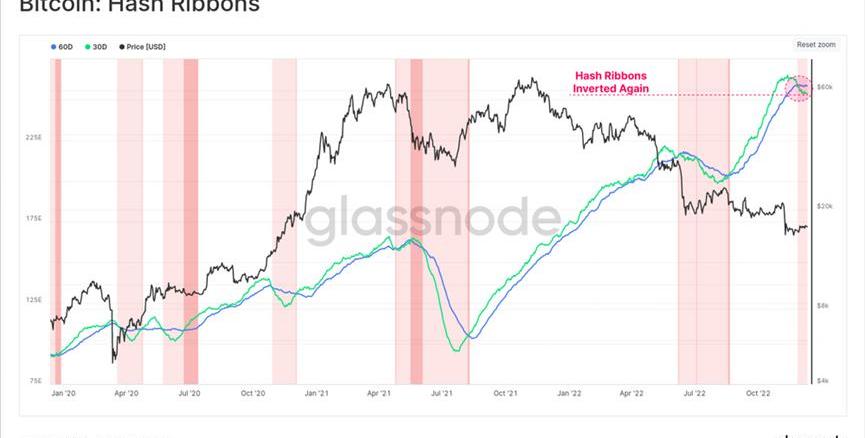

結果,哈希帶再次反轉,交叉發生在11月下旬。這意味著礦工面臨著足夠大的壓力,一些運營商正在將ASIC鉆機下線。這通常與礦工的收入流低于他們的OPEX支出有關,使得挖礦無利可圖。

實時高級圖表

然而,考慮到哈希價格僅略高于歷史低點,這并不令人感到意外。盡管現貨價格比2020年10月高出70%,但競爭尋找下一個比特幣區塊的算力數量現在高出70%。

實時高級圖表

合并后

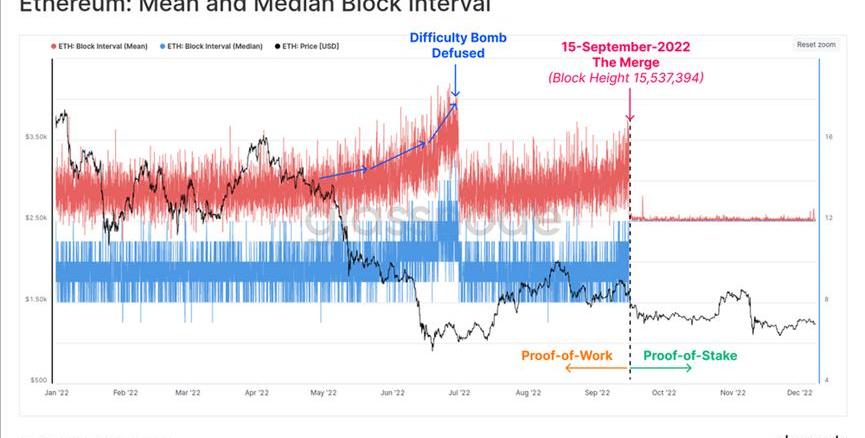

以太坊合并于9月15日完成,可以說是當年最令人印象深刻的工程壯舉。為了直觀地顯示事件的即時性,下面的圖表顯示了2022年期間的平均和中位數區塊間隔。很明顯,工作量證明的自然和概率可變性很快就會結束,并且精確、預先確定的權益證明的12秒出塊時間開始生效。

實時高級圖表

自合并以來,活躍驗證節點的數量增加了13.3%,現在有超過484,000個驗證者節點在運行。這使得抵押的ETH總量達到15.618M個ETH,相當于流通供應量的12.89%。

實時高級儀表板

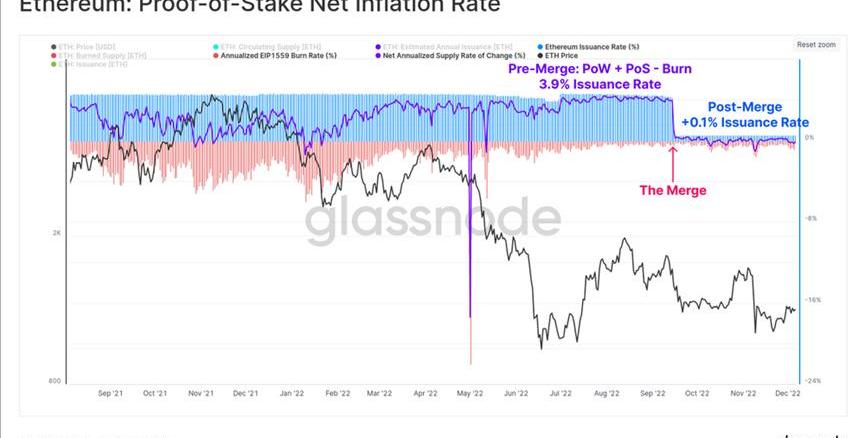

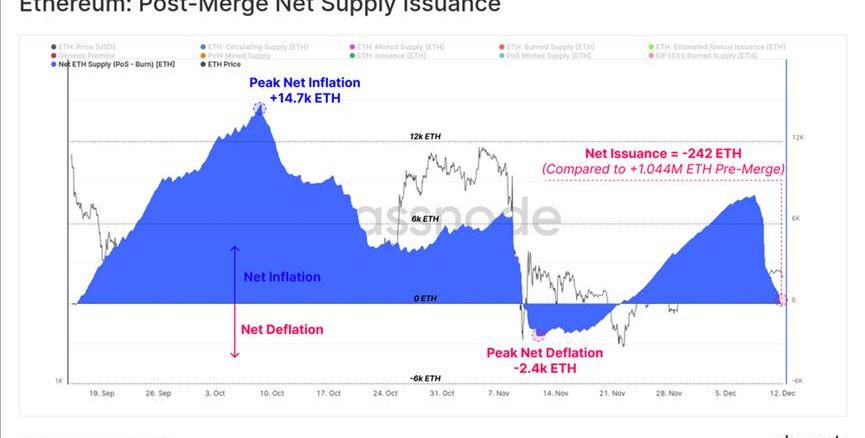

隨著向權益證明的過渡,以太坊的貨幣政策被調整為顯著降低的排放計劃。名義發行率約為+0.5%,但考慮到EIP1559銷毀機制后,這幾乎完全抵消了典型日的+0.1%左右。相比之下,合并前的凈通貨膨脹率為+3.9%,這表明發行量的變化有多么巨??大。

實時高級儀表板

在撰寫本文時,自合并以來的ETH供應量變化剛剛轉為凈通縮,目前的代幣供應量比合并時低-242ETH。相比之下,根據之前的發行計劃,估計有1044萬ETH被發行到流通中。

實時高級儀表板

DeFi去杠桿化

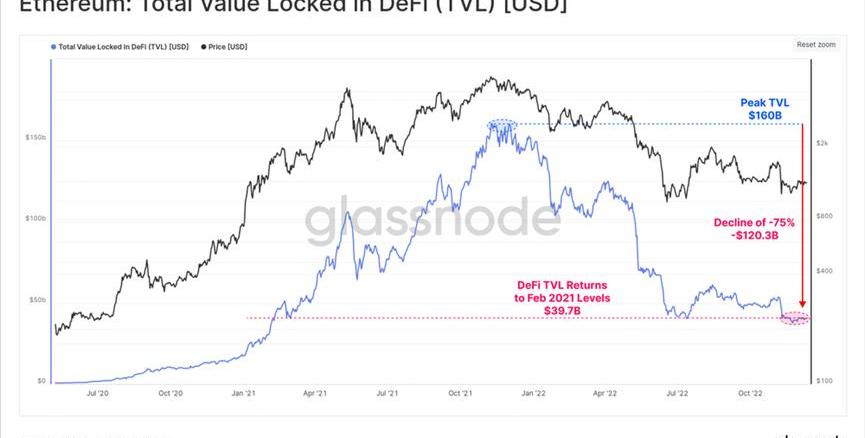

由于代幣價格大幅下跌,流動性嚴重收縮,鎖定在DeFi中的總價值急劇下降。在2021年11月ATH市場達到1600億美元的峰值后,DeFiTVL下降了超過1203億美元(-75%)。這使DeFi抵押品價值降至397億美元,回到2021年2月的水平。

實時高級圖表

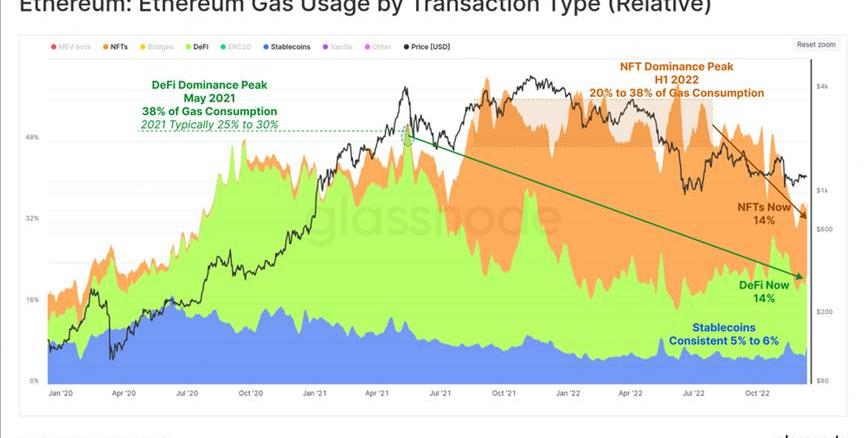

按交易類型劃分的Gas費占主導地位,也表明在過去兩年中市場偏好發生了變化。從2020年7月到2021年5月,DeFi協議占所有Gas消耗量的25%至30%,但此后已降至僅14%。

在類似的繁榮到蕭條的周期中,到2022年上半年,與NFT相關的交易占Gas使用量的20%至38%,但現在也已降至14%的主導地位。今年以來,穩定幣穩定地占據了5%至6%的主導地位。

實時高級儀表板

穩定幣流出

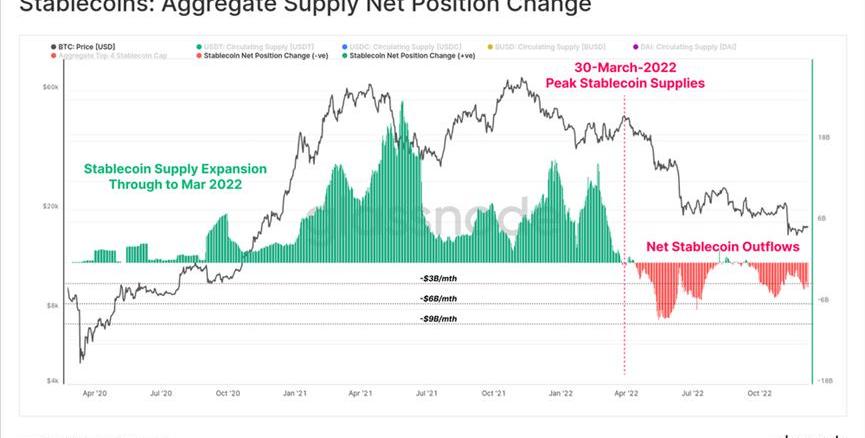

自2020年以來,穩定幣已成為行業的基石資產,目前市值排名前6的資產中有3種是穩定幣。穩定幣總供應量在2022年3月達到1615億美元的峰值,但此后出現了超過143億美元的大規模贖回。

總體而言,這反映出每月資本凈流出40億至80億美元。然而,同樣值得注意的是,這僅反映了峰值穩定幣供應量的8%,這表明大部分資本仍然保留在這種新的數字美元格式中。

實時高級儀表板

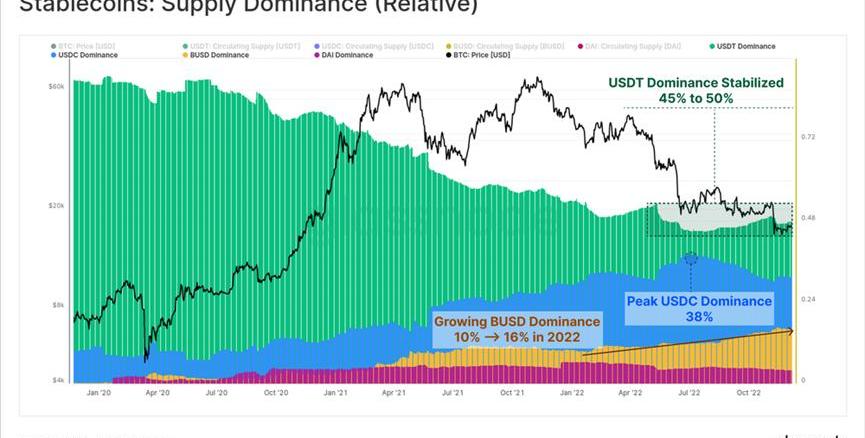

相對穩定幣供應主導地位也發生了顯著變化。

?BUSD脫穎而出,其市場份額從10%增加到2022年的16%,目前總資產價值為220億美元。

?盡管自5月以來USDT贖回總額為184.2億美元,但Tether仍保持著相對穩定的45%至50%的市場份額。

?USDC的主導地位在6月達到38%的峰值,但此后下降至31.3%,目前價值447.5億美元。

實時高級儀表板

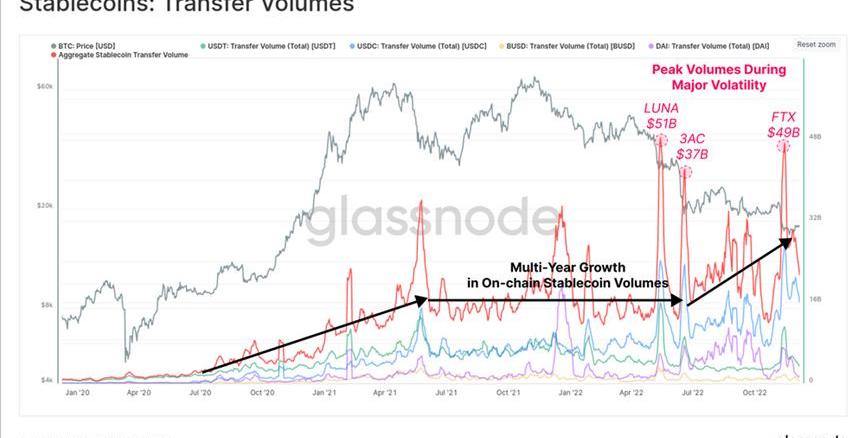

雖然穩定幣目前正在經歷贖回和凈資本外流,但以太坊的轉賬量在整個2022年下半年持續攀升。在2021-2022年的大部分時間里,穩定幣的總轉賬量穩定在每天160億美元左右,自7月以來,每天的轉賬量繼續攀升至200億至300億美元。

在5月、6月和11月的高波動性拋售事件期間,穩定幣總轉賬量在370億美元和510億美元之間達到峰值,這表明在去杠桿化事件期間對美元流動性的極端需求。

實時高級儀表板

總結和結論

今年,BTC和ETH的跌幅均超過11月創下的歷史高點-75%。自5月以來,大規模的去杠桿化事件頻頻出現。這導致了嚴重的信貸緊縮、無數企業破產、數十億美元的龐氏騙局(LUNA-UST)不幸倒閉,以及令人遺憾的是,FTX似乎是欺詐行為。

2022年是殘酷的一年,隨著流動性和投機性枯竭,波動性和交易量降至多年來的低點。隨著投機者的離去,比特幣長期持有人的供應量已推高至另一個ATH,投資者似乎在每一個價格下跌的階段都在增加幣量。以太坊合并也在9月成功執行,穩定幣繼續展示出有意義的產品市場契合度。

去中心化系統的彈性是通過多年的試驗和戰斗傷疤建立起來的,但是這些事件最終造就了HODLer群體,即最后的買家。經歷了2022年的所有挑戰之后,數字資產行業依然屹立不倒,吸取了教訓,比特幣區塊不斷被發現。

無論2023年發生什么,我們相信這個行業將經受住時間的考驗,我們將繼續構建分析、研究和理解為什么所需的工具和數據。

下一個街區,我們2023年再見。

Tags:穩定幣ETH比特幣以太坊EUZ穩定幣最新消息Ether Databcd比特幣鉆石減半最新消息以太坊官網app下載注冊

隨著加密市場整體進入熊市,眾多機構尤其是交易平臺又接二連三出現倒閉、擠兌等問題。本月FTX的戲劇性崩潰又再次給人們敲響了警鐘,人們不禁要問,為什么每個周期都不斷有著名交易平臺倒閉,這是加密貨幣帶.

1900/1/1 0:00:00介紹 DeFi的出現為許多協議開辟了產生收益的機會。但是,隨著協議獲得越來越多的吸引力,并且看到智能合約中的存款越來越多,這為黑客和利用者創造了有利可圖的機會.

1900/1/1 0:00:00縱觀整個2022年,加密投融資領域完成了從狂熱到寒冬的180度大轉彎。2022年Q1,Crypto投融資市場以超100億美元的融資總額,問鼎了自比特幣誕生以來的單季投融資記錄,同時也創出了連續7.

1900/1/1 0:00:00在Web2時代,流媒體出現的早期,很多音樂人認為,自己正在迎來一個自由競爭的音樂烏托邦時代——在流媒體的世界中,所有的創作者都有機會被聽到,曾經小眾的聲音將擁有被大眾認知的機會.

1900/1/1 0:00:00萬眾期待的.bit首屆元宇宙大型拍賣會于12月13月凌晨1點終于圓滿結束。本次拍賣會長達5個小時,經過激列的角逐,30個.bit靚號全部被用戶拍走,場面熱鬧非凡.

1900/1/1 0:00:002022年,加密行業充滿動蕩,繼Terra、三箭資本崩盤后,FTX暴雷及其次生危機使得加密寒冬愈發嚴酷,低迷的市場、腰斬的幣價與強硬的監管態勢并行,加密行業似乎正在迎來史上最黑暗的一段時期.

1900/1/1 0:00:00