BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+2.43%

ETH/HKD+2.43% LTC/HKD+1.19%

LTC/HKD+1.19% ADA/HKD+0.85%

ADA/HKD+0.85% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD+0.09%

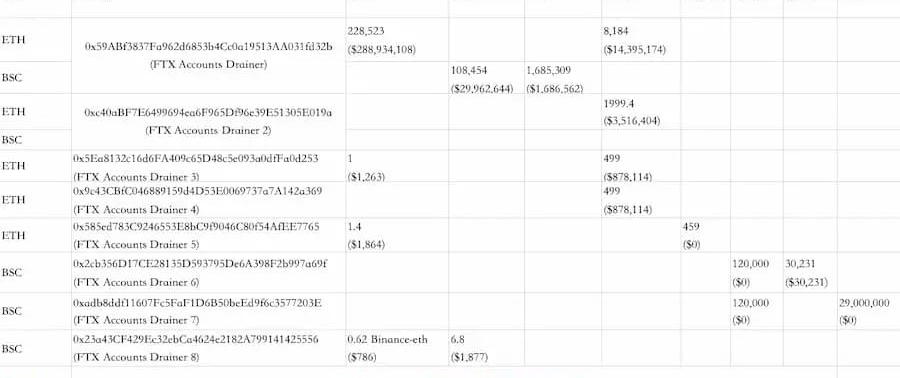

XRP/HKD+0.09%11月12日,AutismCapital發推表示,FTX內部人士很有可能正在試圖攜款潛逃,被轉移的金額約為3.8億美元,看起來好像是黑客攻擊,但也有可能是內部人士。

圖源網絡

而昨天該地址將持有的全部超4845萬枚DAI分多次兌換為約3.75萬枚ETH,截至目前,該地址持有217235枚ETH,價值約2.76億美元。

01?FTX的戲劇性崩潰

誰都沒想到在「312」、「519」之外,FTX的突然崩潰會導致加密行業又多了一個「119」紀念日。

而此次FTX事件也被視作加密世界的雷曼危機,如今回頭來看,這場雪崩雖然讓很多人猝不及防,卻又一步步節點緊湊:

先是11月3日CoinDesk披露的一份財務文件指出了SBF的AlamedaResearch存在的資債情況,關鍵在于其截至6月30日共持有146億美元資產,近半數與FTT及Solana有關;

調查:傳統對沖基金投資加密資產的比例降至29%:金色財經報道,普華永道和另類投資管理協會(AIMA)的調查顯示,傳統對沖基金投資加密資產的比例將從2022年的37%降至29%。報告補充稱,四分之一目前已投資該領域的對沖基金表示,美國對加密行業監管的不確定性增加,可能導致他們重新考慮這一資產類別。報告稱,在受訪的59家對沖基金中,超過70%的基金投資決策受到了去年市場事件(FTX等多家主流加密公司倒閉)的影響,這些基金總共管理著2,800億美元的資產。[2023/7/12 10:49:09]

隨后FUD情緒不斷發酵,而11月6日晚,趙長鵬宣布Binance將在未來幾個月賣出賬面上的所有FTT,則加速了垮塌的進程;

而起初雖然Alameda的資產負債表令人擔憂,但Alameda和SBF本人與趙長鵬有來有回的表態,在一定程度上穩定了市場疑慮,大家更多地只是聚焦在吃瓜上,并沒有預料到這件事的嚴重性與沖擊。

直到11月9日凌晨,先是SBF發推稱,「已就FTX.com與幣安達成戰略交易協議,團隊正在努力處理積壓提款」,隨后趙長鵬轉推確認,稱簽署了一個非約束性意向書,市場在經歷短暫的樂觀上攻之后回過味來,FTX危機的嚴重性開始顯露。

Fidenza#545以625ETH價格售出,創該系列迄今第五大交易記錄:金色財經報道,據鏈上數據顯示,Fidenza#545已經通過OpenSea以625 ETH價格售出,約合1,171,605美元,創該系列迄今為止的第五大交易記錄。交易記錄顯示,該NFT的賣家是jzchew.eth(@jzjmt3),他也是CryptoPunk #9476和CryptoPunk #5350持有者;買家是一個“95B9F6”開頭的地址,據傳可能是DeepNFTValue創始人兼首席執行官Nikolai Yakovenko。[2023/6/7 21:20:41]

「119」事件對整個市場的沖擊不僅僅在于資產與價格維度,更重要是對行業信心與監管預期的深遠影響:一個全球前三大交易平臺,一個風頭正勁的頭部企業,卻私自挪用用戶資產甚至導致數十億美元的虧空,以致于一夕之間迅速垮塌。

整個FTX現形記發展到現在,再去復盤,很少有人能夠想到這一切的開端會如此的戲劇化,更沒有人想到一個320億美元巨頭的崩塌又會如此迅速,而它所引發的次生災害可能才剛剛開始。

這也導致最近一段時間關于其他CEX的傳聞此起彼伏,尤其是市場對其儲備金情況的質疑,使得不少交易平臺擠兌壓力驟增,以至于倒閉交易平臺們開始公開自身儲備。

加密貨幣行業組織DCTA呼吁散戶投資者反對SEC的監管行動:3月1日消息,FOX Business報道稱,一個名為“數字貨幣交易者聯盟(DCTA)”的小型加密貨幣消費者權益保護組織正在發起了一項線上廣告活動,呼吁散戶投資者游說國會代表,以反擊美國證券交易委員會(SEC)主席Gary Gensler的監管策略。DCTA聲稱,Gary的執法行動不公平地損害了加密貨幣散戶投資者的利益。 (FOX Business)[2023/3/1 12:36:49]

02?CEX們的「FTX時刻」

而除了FTX,縱觀加密行業和整個CEX發展史,會發現CEX的各種意外幾乎難以斷絕。

Mt.Gox:曾經的「世界上最大的比特幣交易平臺」Mt.Gox就是在業界大名鼎鼎的「門頭溝」,它當年最風光的時候,交易市場份額達到全球的80%以上,因而可以想見在當年它爆出黑客盜幣之后,對整個比特幣交易市場所帶來的前所未有的沖擊性。

不過雖然官宣損失了客戶的75萬個比特幣和自己公司的10萬個比特幣,但整個過程卻顯得頗為撲朔迷離與吊詭,據媒體報道稱,在「被偷竊」的比特幣中,實際上黑客只盜取了7000個,剩下的被內部人士趁機栽贓給黑客,實際上是被「內部人」拿走了,而且這個內部人很可能就是CEO自己……

數據:Damus客戶端日活用戶較高點下降約60%:2月10日消息,數據顯示,基于Nostr協議的開放社交應用Damus在2月2日達到日活用戶高點8.47萬,隨后熱度下降,9日、10日的日活用戶分別為3.6萬和2.9萬,降幅為58.9%和66.8%。其中高質量日活賬戶降至4000,較高點減少85%。[2023/2/10 11:59:19]

門頭溝出事的時候,當時那部分「被盜」比特幣一共價值4.87億美元。而如果按照今天的價格計算,這筆比特幣的價格超過300億美元。

去年10月份東京地方法院已正式批準比特幣交易平臺Mt.Gox針對債權人提出的清償方案,99%債權人投票認可以「90%比特幣持有數」為基礎賠償受害者。

而今年10月份,Mt.Gox修復計劃索賠系統發布一項新功能,允許債權人選擇還款方式,并在線上索賠申報系統上登記收款人信息,截止日期為2023年1月10日。

Bitfinex:發債自救,交易平臺「債轉股」第一人2016年8月,Bitfinex被盜12萬枚比特幣,按照當時的市場價,價值7000萬美元,正當市場懷疑與憂心第二個「門頭溝」時,Bitfinex想出了一個方法迫使用戶與其共渡難關:

微軟針對加密錢包的“Cryware”信息竊取惡意軟件發出警告:金色財經消息,微軟警告稱,針對聯網加密貨幣錢包的新威脅正在出現。微軟將這種新威脅稱為“cryware”,這些攻擊通過向對手控制的錢包進行欺詐性轉移,導致虛擬貨幣不可逆轉地被盜。微軟365防御研究團隊的伯曼·恩科納多(Berman Enconado)和勞里·柯克(Laurie Kirk)在一份新報告中表示,Cryware是直接從非托管加密貨幣錢包(也被稱為熱錢包)收集和竊取數據的信息竊取者。與托管錢包不同,熱錢包是存儲在本地設備上的,可以更容易地獲取執行交易所需的加密密鑰,因此越來越多的威脅正針對它們。[2022/5/18 3:25:07]

其強制性地削減了幾乎所有用戶賬戶中36%的數字資產,并向每一個用戶發放了與其賬戶36%存款等價的BFXCoinToken,初始值設定為1美元,既可以交易,也可以購買Bitfinex母公司iFinex的股票——類比股市,也即發行可轉債度過危機。

一度在微博上異常活躍,頻繁為Bitfinex發聲、堪稱「Bitfinex中國區代言人」的DFund創始人趙東,也就是在這個時候選擇「債轉股」,成為了Bitfinex的股東。

創始人離奇死亡的QuadrigaCX當然還有最奇葩的最能作妖的交易平臺,恐怕還是數加拿大最大的加密貨幣交易平臺QuadrigaCX最為離奇:

創始人Cotten意外死亡,頗為吊詭的是,QuadrigaCX的冷錢包私鑰竟被Cotten一人掌管,由此導致價值約1.45億美元的加密資產無法取出,甚至最終鬧出了投資人等相關權益方要求開棺驗尸的聲音。

圖:Netflix紀錄片《別信任何人:虛擬貨幣懸案》封面

所以從某種程度講,無論是老玩家還是新用戶,逐步了解DEX并將使用習慣和資產配置向DEX傾斜,也是必須考慮的課題。

03?DoKwon與3AC的倒塌

如今回過頭來看,今年加密行業可謂是多災多難,除了最近的FTX崩潰之外,還有對行業影響深遠的DoKwon與3AC事件,均稱得上是Mt.Gox以來加密行業發生的最具災難性事件。

轟然倒塌的Terra帝國復盤5月整個UST的脫錨危機以及整個Terra生態的死亡踩踏歷程,會發現LUNA-UST雙向鑄造的算法穩定幣自平衡機制可謂是罪魁禍首。

首先2022年5月8日,部分巨鯨陸續開始拋售UST,導致UST出現輕微拋錨,UST-3Crv池的流動性也開始傾斜。

5月9日,大量資金開始出逃Anchor,給UST錨定造成了巨大壓力。對此,LunaFoundationGuard提出拯救措施,將把7.5億美元比特幣貸款給OTC交易公司以保護UST掛鉤,并貸款7.5億UST以積累比特幣。

而壓倒駱駝的最后一根稻草,則在于?DoKwon并沒有采取有效的手段干預LUNA-UST的自平衡機制:

在UST脫錨低于1美元之后,UST先是徘徊在0.9-1美元之間,本身市場的認知和UST大戶的信心還沒有到崩壞的底部,雖然買入UST鑄造LUNA進行套利的行為已經開始增長,但相比于絕大部分仍信任Terra生態的用戶而言,這樣的套利規模并沒有對Terra的匯率掛鉤產生太大沖擊。

圖:DoKwon本人

直到DoKwon持續神隱,并未及時提出有效措施來穩定市場預期,加之放任UST匯率長期處于貼水,市場信心終于在時間的消磨和不斷加大的套利誘惑下崩壞,此后幾日,原LUNA和UST徹底走向崩盤。

而在此之后,DoKwon的一系列歷史舊料被陸續扒出,至今仍下落不明,9月份國際刑警組織已向Terra創始人DoKwon發出紅色通緝令,完成了從行業風云人物到加密通緝犯的身份轉變。

ThreeArrowsCapital的突然暴雷ThreeArrowsCapital則是在Terra崩盤引發的一連串危機中突然暴雷,作為一家由SuZhu和KyleDavies創立的加密對沖基金,成立于2012年的3AC近幾年可謂是風生水起。

尤其是伴隨著對GBTC、Avalanche、Terra的大舉押注,還有SuZhu在社交平臺上關于以太坊和新公鏈的高調論戰,一度吸引了整個行業的眼球。

但在Terra帝國在5月份崩塌后,6月底加密貨幣經紀商VoyagerDigital突然宣布因3AC未能按時償還15250枚比特幣和3.5億枚USDC貸款,已通過旗下運營子公司VoyagerDigitalLLC向其發出違約通知。

這件事徹底掀開了3AC事件的蓋子,7月初3AC代表根據美國破產法第15章向紐約法院申請破產保護。

04?小結

太陽底下沒有新鮮事,曾經的天才交易員、DeFi巨鯨一夕之間淪為行業惡棍,曾經大而不能倒的公鏈生態與算穩帝國一周之內迅速崩塌。

這些危機雖然引發了一定程度上行業的流動性陷阱,甚至還可能招致更嚴格更消極的監管應對,但暴露出來的風險未嘗不是好事,至少會慢慢增強系統的魯棒性。

加密世界沒有神話,破除對巨頭巨鯨的執念,祛魅機構,或許是期間隱藏的暗線。

Tags:UST比特幣FTXINEustc幣價格比特幣價格發展AVASTR Vault (NFTX)realmedicinesupplychain

最近,在cz幾條推特的轟炸之下,全球第二大交易所FTX因為挪用用戶資產,被擠兌后迅速宣告破產,由此導致了用戶對CEX資產儲備不透明的強烈不信任感.

1900/1/1 0:00:00為什么DeFi是大勢所趨 CeFi信任危機 FTX作為行業僅次于幣安的第二大加密生態,在短時間內遭遇擠兌,突然暴雷,震驚了整個加密貨幣世界。我們應該重新審視CEX的風險.

1900/1/1 0:00:00最近,我們在推特上看到了關于數據可用性及其重要性的討論。毫無疑問,L2解決方案正在賦予以太坊能夠成為全球超級計算機的力量.

1900/1/1 0:00:00市場觀點 1、宏觀流動性 貨幣流動性放緩。美國支柱產業形成失業潮,為避免緊縮過度對經濟造成破壞,美聯儲12月大概率會放緩加息強度至50基點,流動性壓力減輕.

1900/1/1 0:00:00自8月份以來,推特上的KOL對RealYield的討論越來越激烈。這一討論的起源和爆火與GMX在熊市里出色的表現相吻合.

1900/1/1 0:00:00數據是必然為分析而存在的,而分析最終還是為人服務,當前最大的熱點就是FTT和BNB的博弈,那就從數據層面看看是否有什么提示.

1900/1/1 0:00:00