BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+1.12%

LTC/HKD+1.12% ADA/HKD-0.31%

ADA/HKD-0.31% SOL/HKD+0.8%

SOL/HKD+0.8% XRP/HKD+0.4%

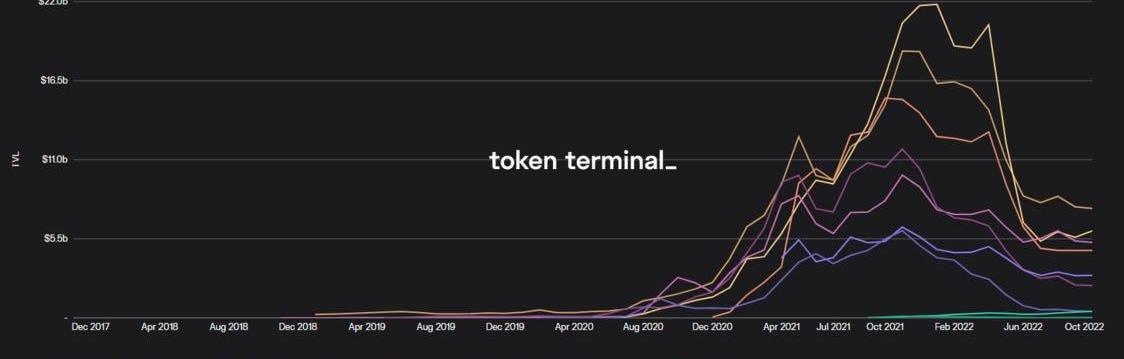

XRP/HKD+0.4%2020年的DeFisummer,眾多項目通過提供流動性挖礦及代幣獎勵帶來的短期TVL的暴漲,但隨著其他項目通過代幣的無底線增發提供更多的APY,資金又瘋狂涌向其他項目,造成短期TVL的暴跌。這樣價格戰帶來的大漲大跌,成為DeFi短期吸引市場關注的重大熱點,但實際造成的結果卻是資金過于投機,無法持續沉淀在項目上進行長期的生態建設與提升。

上一輪DeFi的熱潮在今年年中Terra及Celsuis等項目的崩盤聲中戛然而止。隨著熊市到來,幣圈行情的泥沙俱下,市場開始質疑DeFi的實際作用,很多人甚至認為可能除了旁氏資金盤、套娃以及暴富傳說等短期炒作之外,DeFi并無太多實際價值。

熊市的到來使得投機資金退潮,市場也將注意力轉向了能夠真正長期創造盈利的DeFi項目。由此誕生了此輪熊市DEFI的核心敘事邏輯:Realyield。Realyield不再基于協議原生代幣的過度增發,而是鼓勵分享協議利潤來激勵代幣持有及流動性提供。

BendDAO上線被質押的BAYC和MAYC的抵押借貸功能:6月14日消息,NFT借貸協議BendDAO正式上線已被質押的BAYC和MAYC系列NFT的抵押借貸功能,并對借款方提供BEND代幣激勵。[2023/6/14 21:36:36]

資金利用效率

之前的DeFi增長策略過于側重TVL的增長,在通過無限增發代幣吸引TVL后,再利用TVL來產生相關收益。雖然TVL的獲取是行業發展的前提,但TVL的規模及增速并不是評價協議商業模式的最好指標。

TVL并不是協議本身擁有的資金,而更是第三方資金,用傳統金融機構資產負債表的角度來看,則更像是一筆負債。TVL只有結合更好的代幣經濟學,專注于如何利用TVL增加盈利收入以及協議擁有的資產之后,才能作為評估協議商業模式優劣的考量指標。

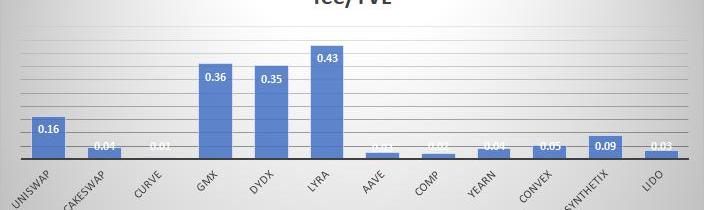

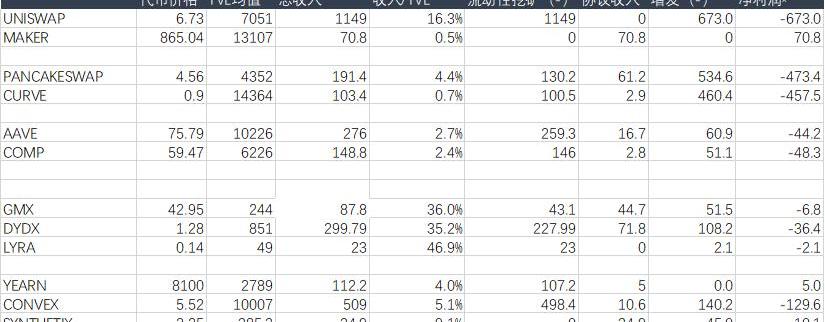

在本文中,我們主要引入總收入/TVL指標來評估協議的單位資金利用效率。這個指標類似于傳統金融框架下的ROA,是評估商業模式效率的核心指標。TVL與總收入的結合,時刻提醒不要單方面地專注于TVL,畢竟,資產過大但不太掙錢的話,意味著商業模式的某些核心方面缺乏效率。

Ark Invest增持1190萬美元Coinbase股票:12月15日消息,Ark Invest 于本周三增持 29.7 萬股 Coinbase 股票 (約合 1190 萬美元)。至此,ARK Innovation ETF 共持有 6,139,480 股 Coinbase 股票,價值 2.467 億美元。[2022/12/15 21:47:06]

我們關注到上一輪DeFi項目中由于過于專注TVL的歷史遺留原因,在資金效率方面往往不如新的項目。同時,龍頭項目如UNISWAP在資金效率的表現上大大高于同業,主要是由于其V3上的USDC/ETH池,用極小的TVL創造了巨大的交易量。

巴哈馬總檢察長:正對FTX進行民事和刑事調查:11月28日消息,巴哈馬總檢察長表示,正在對FTX進行積極的民事和刑事調查。(DB NEWSWIRE)

據此前報道,巴哈馬證券委員會表示,將繼續評估局勢和按照巴哈馬最高法院頒布的指示采取措施,并將與其他監管當局合作,根據需要采取進一步的行動來保留FTX Digital Markets Ltd(FDM)的資產并維護FDM客戶和債權人利益。此外,委員會將繼續調查有關FTX流動性危機以及任何可能違反巴哈馬法律的事實和情況。[2022/11/28 21:06:22]

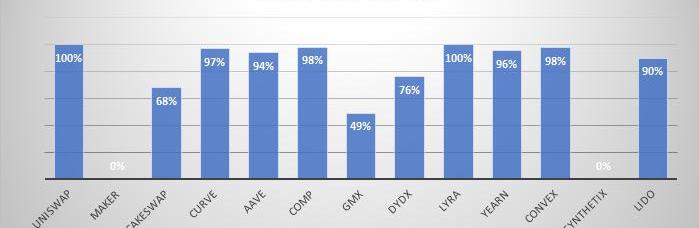

協議留存比例

同時,在上一輪DeFi中,一般的DeFi協議一般通過引入流動性挖礦的方式來獲取TVL,導致大部分收入都無法留存在協議上。其中,以UNISWAP與MAKERDAO為兩個極端:前者基本將所有的交易費收入都分給了參與流動性挖礦的LP,而后者沒有采用流動性挖礦,所有的利息收入收留在了協議上。

Maker雖為借貸協議,但其實質是穩定幣發行,考慮到其實際上并不需要特別增加流動性挖礦,Maker實際上可能將所有收入都留存在了協議中,引出了協議真實的凈資產的概念,為未來協議增加一層風控安全墊,類似于TOKEMAK提出的協議控制資產的概念。

數據:8月份區塊鏈風投資金降至12個月低點:金色財經報道,數據顯示,在2022年8月,有13.6億美元的風險資本投資區塊鏈行業,這是12個月以來的最低水平,也是資本流入連續第四個月同比下降。8月份的資本流入較7月份的19.8億美元下降了31.3%,8月份完成的101筆交易的平均資本投資額為1430萬美元,較7月份下降10.1%。

8月份最受歡迎的三個投資類別是Web3、基礎設施和NFT,吸引了超過11.6億美元資金,占總流入資本的85.4%。(cointelegraphcn)[2022/9/23 7:16:52]

大部分項目,為了吸引流動性,都將一部分收入以獎勵的形式發給了LP,很多主流項目甚至基本將收入的90%以上都發給了LP。考慮到很多項目在支付給LP之后還需要自留一部分利潤以應付其他費用如團隊開支、營銷費用等,但實際上大部分協議似乎都沒有為這部分預留足夠的預算。

騰訊基于區塊鏈身份認證專利獲授權 可避免個人信息泄露:金色財經消息,天眼查App顯示,近日,騰訊科技(深圳)有限公司申請的“基于區塊鏈的身份認證方法、裝置、存儲介質和設備”專利獲授權。

摘要顯示,本方法包括:接收用戶的服務請求,根據服務請求得到用戶的授權信息,從區塊鏈中搜索與授權信息對應的目標區塊,從目標區塊中獲取與授權信息對應用戶的注冊數據,當授權校驗通過時,調用服務請求對應的智能合約,由智能合約執行聲明的身份認證邏輯,基于注冊數據得到身份認證結果,反饋身份認證結果。本申請中,對于服務提供方來說,不會直接接觸到用戶的身份信息,只有在用戶授權的前提下,才能得到或使用區塊鏈反饋的身份認證結果,對用戶來說,可以避免用戶直接向商家提供身份信息,從源頭上避免了用戶個人信息泄露的問題。[2022/8/26 12:50:57]

做為最近的明星項目,GMX在白皮書中明確LP除了獲取GMX代幣獎勵之外,還獲得以ETH計價的70%的平臺費用收益。這種安排為后期協議建設費用,協議自身的PCA積累等都奠定了良好的基礎。

另外,GMX在自身代幣釋放上也十分保守。一個好的項目的標志是收益是否以USDC、USDT或任何穩定幣的形式分配,或者以區塊鏈的原生代幣的形式分配。

代幣賦能

代幣賦能是一個老生常談的話題。牛市背景下,代幣賦能的要求被束之高閣,市場更容易被新鮮的故事及時髦的名詞打動,至于協議是否捕捉了價值,代幣持有人是否可以分享增長的故事,往往不是炒作者關心的話題。忽視代幣賦能,可能讓我們面臨TCP/IP協議類似的問題——是的,TCP/IP協議是一個不可或缺的基礎設施,但并未讓利益相關者獲得任何價值;類似目前的眾多DeFi協議,也是未來去中心化金融體系的“原語”,忽視代幣賦能也會讓其面臨TCP/IP類似的命運?

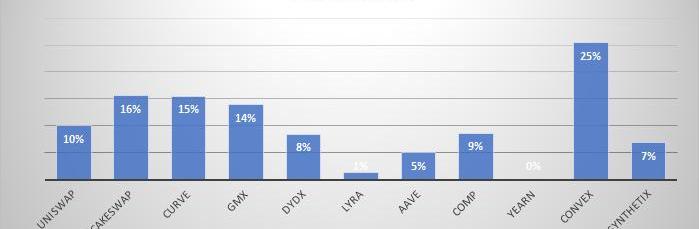

在支付LP激勵,收入終于沉淀到協議層面后,協議還需要面臨流動性代幣增發激勵、團隊及營銷等多種費用開支,實際留存的最終利潤更少。出于分析上的便利,我們此處只假設代幣增發為最大的成本項。每年的增發規模可以從一定程度上反映協議本身對待代幣賦能的態度。

協議利潤估算

此處我們引入協議利潤的概念,即協議留存收入—代幣增發費用。成本項為在當年新增代幣量乘以當前幣價,這個計算不一定反映實際情況,但可以在一定程度上向我們展示哪些DeFi協議在資金效率、協議留存以及代幣賦能等方面,展現出了真實的盈利前景。

DeFi不同賽道的商業持續性

DEX:

主要是通過提供交易服務獲取交易費用收入的協議。交易費用收入分配給了LP以及代幣持有者,LP收入可以視作主要的成本。

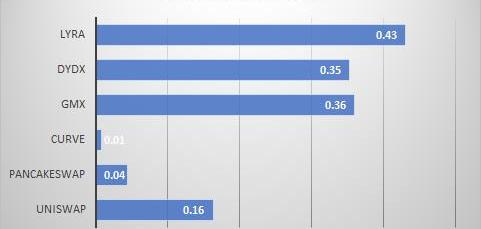

由于費率的原因,期貨交易的收入一般來說遠遠優于現貨交易的收入。這主要體現在資金利用效率上,因為衍生品交易都是按照名義交易額來收取的。單位TVL創造的收入,UNISWAP只有GMX的三分之一。

其次,現貨交易所費用傾向于長期下降,例如為了擴大交易受眾,UNISWAP就部署到更便宜的POLYGON,同時為了跟CURVE競爭,引入了針對穩定幣對0.01%費用TIER,這些都導致其整體的資本利用效率降低。

抵押不足的貸款產品,甚至不需要抵押物的貸款產品如閃電貸等,具有更強的定價能力,因為它們專注于合規和機構客戶,從而受益于競爭對手更高的進入壁壘。

同時,借貸賽道仍然面臨價格戰的壓力,例如近期有宣稱提供免息貸款的平臺獲得融資,說明了借貸模式整體在未來面臨的價格壓力。

ASSETMANAGEMENT及流動性質押平臺:

資產管理公司從基于AUM的管理費、業績費和/或結構化產品的鑄造和贖回費中獲得收入。長期來看,這模式的盈利質量更強,更不容易受到價格戰的影響。

問題:哪些DeFi模式更有前景?

雖然“realyield”可能更為靠譜的評估方式,這種流動性采購模式并不完美。一方面,協議需要盈利才能為利益相關者提供價值,因此對于用戶很少的新項目來說,并沒有多大作用。新項目大多數時候仍需要訴諸流動性挖礦來吸引TVL以及交易員。此外,如果協議需要其收入分給代幣持有者,這意味著他們用于營銷、社區建設及研發的資金更少。從長遠來看,單純看協議利潤來評估項目發展前景可能起到反效果。

本周在加密貨幣市場上是多事之秋。自9月19日星期一以來,許多加密貨幣都錄得巨額虧損。9月15日的合并啟動了加密貨幣價格的另一次下跌趨勢。隨后,CPI數據令美聯儲加息75個基點,資產價格下行.

1900/1/1 0:00:00要以一種優先考慮用戶隱私、安全和控制權的方式構建Web3身份層次。為了給世界創建一個開放的金融系統,我們需要確保每個人都可以使用Web3.

1900/1/1 0:00:00公共隨機性是許多現實世界安全協議的一個重要組成部分。在一些應用中,如賭博和多人游戲,隨機性增加了樂趣.

1900/1/1 0:00:00最近,關于NFT是否應該收取版稅的討論逐漸增加;從OpenSea的由賣家支付項目方或創作者設定的版稅方式,到SudoSwap直接取消版稅,再到X2Y2推出自定義版稅和CC0不保留任何版權.

1900/1/1 0:00:00每隔幾年就會出現一個重要的新平臺,作為消費者創始人的市場策略。在加密貨幣世界中,流行的GTM一直是擁有Twitter的敘述,并在網上引起討論,這為項目創造了正確的意識.

1900/1/1 0:00:00一個多月前,因無聊猿地板價持續下跌,直接觸發列出無聊猿數量最多的NFT抵押借貸協議BendDAO的系列清算.

1900/1/1 0:00:00