BTC/HKD-0.49%

BTC/HKD-0.49% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+0.5%

SOL/HKD+0.5% XRP/HKD+0.93%

XRP/HKD+0.93%本文將通過金融估值模型,分析SUSHI到達100美元的可能性。

股利貼現模型是投資者通過預測未來支付的股息,衡量資產價值的一種傳統模型。該模型雖然基于對未來增長的假設,但可作為任何生產性資產當前價值的基礎。

這個模型并不適用于所有DeFi代幣,只適合向持幣者發放紅利的代幣,如MKR、SUSHI和KNC。

本文就通過金融模型來分析SUSHI的價值,研究SUSHI價格到達100美元的可能性,它的現價只有20美金不到。

SUSHI估值分析模型

SushiSwap是一個建立在以太坊上的DEX,同時它也是由社區管理的AMM。

在過去6個月里,SushiSwap一直是交易量和總流動性最大的DEX。截至發稿時,SushiSwap平均每日名義交易量為2-4億美元,自上線以來,累計收入已超1億美元。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月15日,今天距此還有45天。BTC當前塊高623549,下一次減半塊高630000。

今日全網算力約99.03EH/s,全網難度約13.91T,預測下次難度12.05T(-13.39%),距離調整還剩還有10天,今日BTC收益:0.00001808BTC/T/天。[2020/3/30]

最近,SushiSwap啟動了一個項目,將整個平臺的部分交易費用分給持幣者。初期,投資者和市場參與者現在可以通過質押獲得代幣獎勵。此外,代幣的估值能夠量化,因為可以利用建模來預測代幣未來價格。

本文通過估值模型,分析SushiSwap平臺及其原生代幣SUSHI的內在價值。

金色相對論 |?幣印潘志彪:閃電網絡隱私方面做得非常好:在本期金色相對論之“閃電網絡:Hello,TPS”上,金色財經合伙人佟揚對話幣印創始人潘志彪,針對閃電網絡未來的演化路徑及應用前景會是怎么樣的問題,潘志彪表示:閃電網絡是各種節點相互連接形成的網絡。僅有大節點整個網絡是無法工作的。網絡中分布著節點,有個人的,也有企業的。有的節點很大,幾萬個通道;有的節點很小,幾個通道。閃電網絡的節點,是門檻相對較低的,任何一個軟件工程師都可以很快速搭一個節點,普通人借助技術工具也可以快速搭建。只要是市場是開放的,競爭是自由的,那么網絡就基本上保持著去中心化。關于抗審查性,因為流經過N個節點,隱私性遠遠好于直接發出來的比特幣交易。絕大部分交易所都是需要做KYC的,鏈上交易簡直沒有隱私可言,而閃電網絡隱私方面非常好。關于演化路徑及應用前景,主要是支付領域,目前來看依然是獨立節點占主流。當前大部分的閃電網絡錢包,依然不是真正意義上的閃電網絡錢包。普及閃電網絡的方向仍是onchain+獨立節點。[2019/3/7]

SushiSwap代幣:SUSHI及xSUSHI

金色財經現場報道?布洛克科技創始人時艷強:區塊鏈行業早期的泡沫不可怕:金色財經6月14日現場報道,在青藤鏈盟-中國政法大學節點啟動儀式暨青藤鏈盟研究院-區塊鏈金融法治研究中心成立儀式上,布洛克科技創始人時艷強指出,區塊鏈技術發展目前還處于早期,與此伴隨的有投機和泡沫,但是投資者不應該害怕,這是正常的。很多人都說區塊鏈媒體有泡沫,但是區塊鏈核心在社群,社群的核心在于共識,這都需要媒體的宣傳壯大。即便未來區塊鏈行業凋零,即便是交易所、礦場凋零,媒體也會是區塊鏈行業最后的“眼珠子”。[2018/6/14]

SushiSwap的原生代幣是SUSHI,用于社區治理,社區通過SUDHI代幣,能夠對協議的所有重大變化進行投票。雖然許多DEX提供類似的結構化治理代幣,但SushiSwap是首批向持幣者分紅的公司之一,分紅來自平臺的交易費用池。

金色財經現場報道 KyberNetwork首席運營官:當前挑戰是找到有效的區塊鏈間溝通方式:金色財經6月3日現場報道,在今天的以太坊技術及應用大會“探索-以太坊與行業生態”圓桌討論上, KyberNetwork首席運營官 TN Lee說:對于一個以太坊上的鏈來說,如果有另外一家公司在另外一個鏈上愿意合作,但沒有一種有效的以太坊的鏈和另外一個鏈的溝通方式、通訊方式,那么這兩家公司就沒辦法合作了。兩家公司在不同的鏈做同樣的事情,他們的努力是重復的,這并不是有效的資源利用方法。所以,我們想要整合不同鏈之間的溝通方式,以實現更多市場活動,讓大家可以集成努力、共同合作、推動進步,讓行業取得更大的發展。[2018/6/3]

當市場參與者在SushiSwa上交易時,需要收取30個基點的費用。5個基點的費用以流動性提供者代幣的形式添加到SushiBar資金池中,然后會用這些代幣來購買SUSHI。買入的SUSHI會按比例分配給資金池中的xSUSHI持幣者,持幣者則會收到SUSHI。

該分紅產生的凈效應類似于傳統股票市場的股息,允許持幣者通過代幣不斷獲利。

SushiSwap在這方面開創了首例,因為它本身擁有激勵機制,持幣者可以分得協議的交易費。我希望在未來,其他治理代幣也會產生類似模式,讓持幣者可以分得一部分交易費。

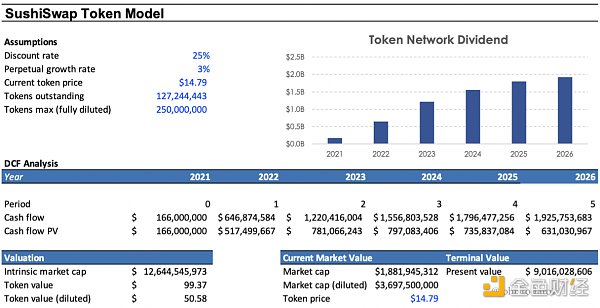

估值模型基本原理與假設

在傳統股票市場中,對于會支付股息的股票,人們會通過預期折現率,將未來現金流量折現為現值,對該股票進行估值,這個模型也稱為“股息折現模型”。

未來現金流折現后相加的和就是凈現值。在這個模型中,我利用歷史交易量和交易費,以作為計算現金流的起點。

因為第一年全年的分紅時間點還不清楚,我預計在今年剩下的時間里會進行分紅,假設在2021年剩下的幾個月份中,交易量會以過去三個月的速度增長。這是模型的周期0。

在第1-5個周期,我預計隨著DEX市場變得更加成熟和飽和,現金流將在第3-5年逐漸減少。因此,未來交易量增長率類似于J型曲線模型。早期公司發展都會呈現這一模式,隨后速度會加快,然后隨著時間推移逐步放緩。

第5年后SushiSwap的終值可以通過計算得出。

假設的數值

折現率:25%

終端增長率:3%

在第1-5時期中交易費用的增長:10倍左右

交易費用:穩定在5個基點

終端增長率以每年3%的速度建模,符合整個行業和經濟的情況。在該模型中,終端增長率通常與公司所在國家的GDP相等。在美國,經濟年增長率通常在1.5-4%。

折現率設定為25%。在區塊鏈網絡和公司初期發展階段,折現率通常都是25%。

折現率的計算方法結合了債券收益率以及一些風險因素,債券收益率通常以10年為周期,不受風險影響。但是,SushiSwap是新實體,因此與傳統公司和更成熟的區塊鏈網絡相比,風險也更大。

然而,SushiSwap誕生將近一年,擁有可靠的用戶群,團隊和治理結構非常透明,因此,風險不會比類似項目高出太多。

這一比率仍然可以根據不同假設進行調整,通常折現率在20-40%之間。過去,我一直致力于針對不同項目計算不同折現率,折現率可以量化為“代幣成本”。

值得留意的是,隨著債券收益率的上升,折現率也會上升,因此該區塊鏈網絡的價值就會下降,尤其是一個區塊鏈網絡的大部分現金流基于未來折現。過去六個月,債券收益率從0.6%大幅上升至1.6%。

由于SushiSwap的折現率仍高于債券收益率,即使對大部分債券進行重新定價,也不會對SUSHI的凈現值造成很大影響。

SushiSwap估值模型

如上圖所示,基于我的合理假設,整體市場如果繼續增長,SushiSwap目前的內在價值約為126.4億美元,而代幣價值約為100美元。

市場也存在相當大的風險,例如,DeFi加密貨幣交易可能會減少,這會嚴重影響SushiSwap的交易量,導致交易費收入下降。

競爭對手數量也會增加,產生類似項目,流動性、費用和交易量方面也會產生競爭,對SUSHI產生負面影響。

本文不構成任何投資建議,投資前請做好充分研究。

本文內容來自于Bankless

Tags:SHISUSHIUSHUSHISHILD價格SUSHIBA3X Short Sushi Tokensushi幣最新消息

最近新型算法穩定幣浪潮來襲,主要項目有Float、RAI和FEI,他們之間有什么差異?Float撰文從錨定方法、穩定機制和風險三個角度進行對比分析.

1900/1/1 0:00:00自去年三月中旬美聯儲開啟無限制放水的美元政策,到今年二月底剛剛通過的1.9萬億美元的白宮財政紓困預算案,據估算約有60%多過剩美元洪水般地溢出美堤壩.

1900/1/1 0:00:00如果幣圈有年度熱詞的話,那2021年的熱詞一定是“NFT”。NFT是不可替代代幣的縮寫,它見證了粉絲們爭相“擁有”數字藝術或流行文化的精彩時刻.

1900/1/1 0:00:00比特幣(BTC)的流通供應繼續萎縮,在過去6個月里,鏈上只有36%的流通中的比特幣被移動。根據鏈上加密數據聚合商Glassnode 3月21日分享的數據,在2017年牛市的高峰期內,前6個月內有.

1900/1/1 0:00:00DeFi周刊是金色財經推出的一檔每周DeFi領域的總結欄目,內容涵蓋本周重要的DeFi數據、DeFi項目動態等.

1900/1/1 0:00:00內容概述 NFT已經引起新的侵權問題,這會讓藝術家們感到沮喪;從更大的角度來看,雖然問題存在,但由于NFT給藝術家們帶來了新的收入來源,因此目前仍未得到重視.

1900/1/1 0:00:00