BTC/HKD+1.86%

BTC/HKD+1.86% ETH/HKD+1.8%

ETH/HKD+1.8% LTC/HKD+2.69%

LTC/HKD+2.69% ADA/HKD+5.7%

ADA/HKD+5.7% SOL/HKD+5.02%

SOL/HKD+5.02% XRP/HKD+6.93%

XRP/HKD+6.93%幾周前,GHO穩定幣的概念在Aave治理論壇上被提出,引發了整個DeFi的興奮浪潮。事實上,作為協議的下一步,一個去中心化的、有抵押品支持的穩定幣并原生于AaveDAO的想法很有意義

在這篇文章中,我們將提到AaveDAO和團隊會如何把GHO推向市場,并將其變得可能與DAI一樣重要。不過,在那之前,我們先來看看GHO的設計。當然,信息還很匱乏,所以文章的第二部分主要來源于我基于我的DeFi經驗下的判斷

Aave原生穩定幣GHO簡介

自Aave早期以來,它的主要挑戰就是需要吸引足夠的穩定幣存款。這是因為它是大多數借款人的首選。因此,創建一個原生穩定幣自然是項目方的下一步,這也應該能夠降低借款人的成本。由于這種穩定幣是鑄造的,所以不需要支付存款人的APR

接下來,讓我們深入了解GHO的主要特點

超額抵押的美元掛鉤穩定幣

Coinbase:所有USDC余額均可賺取4%獎勵:金色財經報道,Coinbase表示,我們根據高級交易社區的反饋,宣布對Coinbase Advanced進行一系列改進,目標是為更全面、更直觀的獨立體驗奠定基礎。值得注意的是,我們增強了Coinbase的用戶體驗和功能,其中包括237個新的USDC交易對、所有USDC余額均可賺取4% USDC獎勵。國際交易者一直要求能夠在我們高度流動的美元市場進行交易,而無需參與多步驟流程,因此我們統一了美元和USDC訂單簿。現在,他們可以通過USDC進行結算,在237個高流動性的美元市場進行交易,而美國交易者可以通過一個余額與任何現有237美元貨幣對進行USDC交易。此外,所有交易者現在可以通過他們在Coinbase上持有的USDC或未結訂單中使用的任何USDC賺取高達4%的獎勵。[2023/6/30 22:09:11]

GHO是一種超額抵押的穩定幣,使用aTokens作為抵押品鑄造。因此,從某種意義上說,它類似于MakerDAO,但效率略高,因為所有抵押品都是生產性資產,會產生一些利息——這取決于他們的借貸需求

ApeCoin DAO開啟特別委員會成員和治理工作組管理員提名投票,6月22日結束:6月16日消息,據Snapshot頁面顯示,ApeCoinDAO社區已開啟Ape基金會特別委員會會成員提名和治理工作組管理員提名的投票,本輪投票結束時間為6月22日。社區投票的前5名提名人(如果少于5人,則是所有提名人)將于6月22日進入下一輪投票,該投票于28日結束,被選舉的特別委員會成員與治理工作組管理員將于7月1日開始任期。[2023/6/16 21:42:16]

關于命名,看到Aave在名稱中不包括"USD"也很有趣。考慮到美國的監管機構有多強硬,從法律角度來看,這可能是一個凈收益。不過,這似乎并不是該決定的唯一驅動力,因為Aave的創始人Stani暗示了未來可能的掛鉤互換。

利率模型和stkAAVE折扣

GHO的利率模型目前是其最令人失望的部分。因為,最初帖子的設想是由AaveDAO直接決定利率,就像它在Maker上的工作方式。然而,這將是低效的,并為治理增加不必要的麻煩

社區的反饋將決定它的發展方向。不過,我真心希望Aave最終的決定是由市場條件來決定利率的模式,就像Aave的其他代幣一樣,池子里的供求關系決定了利率

Visa將Alchemy Pay列為官方服務提供商:1月16日消息,Visa將Alchemy Pay列為官方服務提供商,Alchemy Pay 已被添加為 Visa 的第三方代理(TPA)計劃的一部分,TPA 是一種代理,不直接連接到 VisaNet,而是直接或間接地向 Visa 客戶提供支付相關服務和 / 或存儲、處理或傳輸 Visa 持卡人數據。第三方代理計劃是 Visa 強制執行的計劃,旨在確保 Visa 客戶在使用第三方代理時遵守 Visa 規則、支付卡行業數據安全標準(PCI DSS)和其他適用的安全標準。[2023/1/17 11:15:06]

如果Aave社區認為有必要讓DAO參與決定利率——在我看來這是一種荒謬的做法,因為DAO絕對不適合管理一個系統的運行參數——那么我們可以設想一種混合模式,由DAO投票決定一個固定的基本利率,并根據市場狀況在一定范圍內進行調節

事實上,利率動態變化可以通過阻止大規模鑄幣事件來幫助保護GHO的掛鉤,就像Liquity上的BaseRate是如何保護LUSD不向下脫鉤的。最初,費用為0.5%,當需求激增時,費用上升,當需求穩定時,費用逐漸下降到0.5%。

Ripple CEO:考慮購買FTX部分資產:11月20日消息,Ripple首席執行官Brad Garling house表示有興趣購買加密貨幣交易平臺FTX資產的某些部分,比如FTX旗下為商業客戶提供服務的公司。Brad Garling house還透露SBF在FTX申請破產的前兩天曾打電話給他,試圖召集投資者來挽救FTX。

他在11月16日至17日于倫敦舉行的Ripple Swell會議期間接受《星期日泰晤士報》采訪時稱,Ripple 想要擁有FTX旗下企業,因為SBF擁有Ripple想要擁有的企業…..而且絕對可以擺在桌面上談。Brad Garling house補充說:我不是說我們不會考慮(交易)——我相信我們會的,但這是一條較難進行的途徑。(Cointelegraph)[2022/11/20 22:09:34]

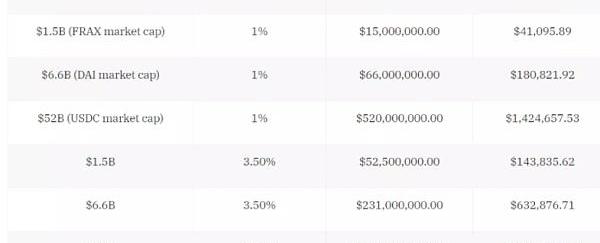

該帖子還提到了對GHO借款人抵押AAVE代幣的折扣,創造了進一步的協同效應。最后,儲戶支付的利率將100%歸屬AaveDAO,這意味著如果GHO增長到相當大的市值,它可能變成DAO的一個金礦。如果市值與DAI相似,平均利率為3.5%,AaveDAO將從GHO的利率中每天賺取近15萬美元

知情人士:Messari正在以3億美元估值進行新一輪融資:金色財經報道,據兩位知情人士透露,Messari正在以 3 億美元的估值籌集資金,并已吸引了潛在投資者。其中一位消息人士稱,該公司正在尋求籌集3500萬美元。?此前,Messari 在Point72 Ventures 領投的一輪融資中籌集了 2100 萬美元。[2022/8/9 12:13:04]

以下是一些具有不同GHO市值和利率假設,可讓您了解:

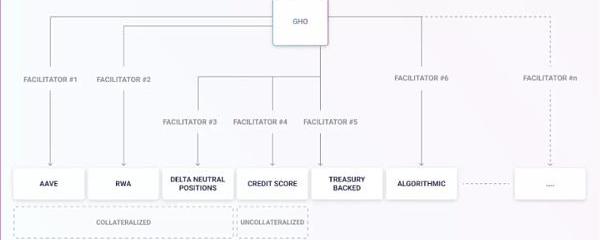

促進者和RWA

GHO的設計創造了由Aave治理的“促進者”,它將能夠鑄造GHO。第一個促進者是Aave協議本身,但其他人也會效仿,無論是協議還是實體。這一部分是令人興奮的,因為它打開了GHO的設計空間。在發布之后,我們可以看到其他協議申請成為促進者,并建立在Aave和GHO之上

“去中心化”和沒有審查阻力

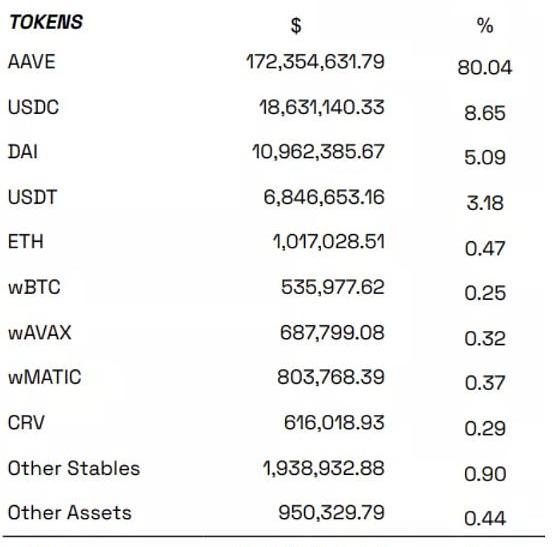

GHO被Aave團隊定義為一個去中心化的穩定幣,甚至還提到了一些抵制審查制度的內容

除非我誤解了設計,否則GHO將會像DAI一樣"去中心化",并且由于其抵押品的構成,將具有較弱的審查阻力。事實上,假設目前可以作為抵押品在Aave上借款的所有aTokens也將被用于借款GHO,GHO的抵押品組成將主要由可審查的代幣組成,如USDC:

事實上stETH、USDC是Aave上使用的最高抵押品,緊隨其后的是另一個受信任的代幣。盡管如此,抵押品構成仍將比DAI好得多,后者幾乎由純USDC支持

另有約25%的支持來自其他需要信任的抵押品或提供流動性的反射性頭寸

GHO入市:擁有GHO的AAVE會是什么樣子?

現在,我們已經了解了什么是GHO,可以進入下一個更具猜測性的領域:GHO發行后的用例

事實上,Aave協議和GHO之間的互動是相當令人興奮的:雖然最初的帖子提到了AavexGHO,以及在GHO上啟用eMode,但它的細節相當少

接下來,來講講我的設想

aGHO將是Aave上迷人的抵押品,但如果允許借用GHO,它也可能產生重大的反身性風險。因此,我預計aGHO將被阻止鑄造GHO,以防止像我們目前在DAI上看到的反身性支持

盡管如此,它仍然允許穩定幣的套利循環,如aUSDC>MintGHO>aGHO>借用另一個穩定幣。通過eMode,這將使Aave與GHO成為非常有效的穩定幣套利協議。此外,GHO利率將成為一種"基礎穩定幣利率",也許有助于控制其他穩定幣如USDC的利率

GHO的流動性策

任何穩定幣的設計都離不開流動性策略的設計。由于CRV、CVX和BAL在Aave上是抵押品,所以可以用國庫積累的CRV、CVX和BAL做一些事情。將它們鎖定在其原生協議中,使AaveDAO能夠將激勵引導至與GHO相關的礦池

就像Frax目前正在擺脫USDT和DAI,并試圖在Curve上建立FraxBasepool作為其他穩定幣的配對貨幣,我們可以設想Aave也會有類似的舉動。此外,許多目前接觸USDC和DAI的項目正在尋求將其流動性從它們身上分散出來。GHO的到來可能是一個完美的時機,使DeFi能夠減少對USDC的依賴

然而,雖然Frax在"CurveWars"中控制了相當大的治理和儀表投票權,但AaveDAO的情況卻并非如此。目前國庫的CRV/CVX余額顯然不足以激勵資金池增長到10億美元的規模,因此它可能會促使AaveDAO尋求獲得更多的流動性激勵驅動代幣。由于DAO將從GHO的利率中獲得大量收入,它應該有足夠的手段來支持適當的流動性,無論GHO的市值最終是多少

最后,Aave在歷史上與Balancer關系密切,自從過渡到AAVE代幣后,團隊在安全模塊中使用了80%AAVE/20%wETHBalancerPool。國庫目前擁有200kBAL,并計劃進行另一次收購。因此,我們可以期待GHO在Balancer上的精彩發揮。然而,當談到穩定幣時,Curve是一個無法避開的項目。如果Aave不想辦法卷入CRV的戰爭,我不知道如何才能推動GHO的充分增長。

在基本協議激勵機制和清算機制之上,流動性策略可能是穩定幣最關鍵的元素之一,因為它也對掛鉤的保持程度產生作用

結語

我希望這篇文章能幫助你更好地了解穩定幣戰爭中的利害關系。今年年底將會很有趣,隨著GHO的發布臨近,Curve的超額抵押穩定幣也暗示將在今年年底之前發布。穩定幣的倍增對于DeFi來說是自然而然的下一步,因為大多數已建立的協議都看到它們的設計趨于一致:

Frax一開始只是一個穩定幣,現在有FraxSwap,很快還有FraxLend。

Aave一開始是一個貨幣市場,但馬上就會有原生穩定幣

Curve一開始是一個DEX,現在它的穩定幣也即將到來,可以為流動性提供者實現有效的借貸

歸根結底,協議創建其穩定幣的主要原因很明顯:這是最能賺錢的領域,以及還存在著巨大的需求

來源:金色財經

如昨日所說,周末平靜只是暫時的,只不過是暴風雨前的寧靜。凌晨盤面如期打破區間1450支撐帶,再?一次下探,說明市場受消息面利空刺激已超乎想象,當1450生命支撐帶破壞時,就象征完全是打開行情?下.

1900/1/1 0:00:00當競技體育碰上加密貨幣,會產生怎樣的火花?四年一度的世界杯足球比賽將在今年11月拉開序幕,盡管距離比賽正式開始還有3個月時間,但這一點都不妨礙人們為這場賽事的到來提前狂歡.

1900/1/1 0:00:00作者:?SeliniCapital首席信息官JordiAlexander,來源:Bankless,本文由DeFi之道編譯距離以太坊合并還有不到一個月的時間.

1900/1/1 0:00:00導演第790篇原創每日行情分析2022.08.29 一、市場情緒: 二、圖表結構: 1、大餅 大餅1H的結構:大餅自從上面的1H的中樞下跌以來,目前是都的第三筆1H的下跌.

1900/1/1 0:00:00曾幾何時,區塊鏈的公開透明居然也成為了自身的痛點?改變世界的區塊鏈技術,結合了分布式賬本、點對點網絡以及共識機制,具有去中心化、匿名性、不可竄改、加密運算等特性.

1900/1/1 0:00:00認同它的人,認為它是數字時代的偉大創新;反對它的人,視其為泡沫與謊言。在元宇宙尚在討論和醞釀的當下,隱秘而火爆的數字藏品已經成為數字時代紅得發燙的存在,面對這樣一個新鮮事物,你有擁它的想法嗎?2.

1900/1/1 0:00:00