BTC/HKD-3.65%

BTC/HKD-3.65% ETH/HKD-4.03%

ETH/HKD-4.03% LTC/HKD-3.29%

LTC/HKD-3.29% ADA/HKD-6.06%

ADA/HKD-6.06% SOL/HKD-6.98%

SOL/HKD-6.98% XRP/HKD-6.21%

XRP/HKD-6.21%數百億美元資金涌入鏈上,參與到DeFi的收益耕作中,解決DeFi挖礦需求及痛點的工具型應用也不斷出現。

從人工「選礦」、質押挖礦,到智能化的聚合挖礦,「農民」參與收益耕作的手段越來越先進,但對于資金量偏小的用戶來說,挖礦效率較低一直是個痛點。

在此背景下,杠桿挖礦協議開始在鏈上出現,包括以太坊鏈上及幣安智能鏈BSC上均有部署的Alpha Homora,以及火幣生態鏈Heco上的Pilot超額借貸協議。

與中心化交易所的幣幣杠桿交易類似,這類產品通過杠桿放大用戶的挖礦本金,從而提高資金利用率,讓用戶能以較少的資金獲得較高的挖礦回報。

與杠桿聯系在一起的關鍵詞還包括清算風險,在中心化金融場景中,可以被理解為強制平倉。

放在流動性挖礦場景中,參與挖礦的兩個幣種一旦出現匯率變化,就會產生無常損失。如今杠桿來了,也意味著無常損失被放大。同時,一旦用戶的債務比率(債務/頭寸價值)達到清算債務比率時,就會觸發清算模式,用戶可能損失部分或全部本金。

ZG.COM于5月25日16:00上線杠桿代幣SUSHI5L、SUSHI5S:據官方公告,ZG.COM于2021年5月25日16:00上線5倍杠桿代幣交易——SUSHI5L(5倍做多SUSHI)、SUSHI5S(5倍做空SUSHI),并開通SUSHI5L/USDT、SUSHI5S/USDT交易市場。

ZG.COM杠桿代幣是由ZG.COM發行的一種帶有杠桿功能的代幣(非鏈上代幣)。該杠桿代幣具有浮動杠桿、智能調倉機制、低費率等特點,并且每個杠桿代幣的背后都對應了一籃子的ZG.COM合約持倉,杠桿代幣價格將跟蹤ZG.COM合約市場的價格變化,并隨之產生杠桿水平的漲跌。[2021/5/25 22:41:07]

杠桿挖礦協議給資金量不足的用戶提供了一個提升挖礦收益的選擇,但硬幣的另一面是清算風險。杠桿挖礦產品將再次考驗「農民」們的認知和風險管理能力。

本金不夠?杠桿來湊?

KuCoin (庫幣) 正式上線杠桿代幣:據 KuCoin (庫幣)官方消息,為了更好的提升用戶體驗,為用戶提供更多交易選擇,庫幣已正式上線杠桿代幣。庫幣杠桿代幣首期上線BTC3L/USDT 、BTC3S/USDT 、ETH3L/USDT 、ETH3S/USDT 交易對。

杠桿代幣是一種擁有杠桿功能的代幣,具有永不爆倉、操作便捷的優點。用戶在交易杠桿代幣的時候不需要支付任何保證金,僅通過簡單的現貨交易,即可達到撬動杠桿擴大收益的目的。[2021/4/20 20:41:13]

DeFi流動性挖礦儼然成為了一個以收益耕作為核心的產業。自去年6月Compound開啟流動性挖礦以來,這一產業迅速風靡,區塊鏈圈的老玩家們爭相上鏈,當起「農民」,通過為Token提供流動性來獲得收益。

越來越多的流動性挖礦項目誕生后,人們已經不再滿足手動挖礦,在市場需求的刺激下,YFI、YFII等聚合挖礦協議誕生,「農民」們從「手工時代」步入「機械時代」。進入機槍池應用,用戶無需手動切換各個挖礦池,協議會自動捕捉高收益率的「沃土」應用去「耕作」。機槍池無疑提高了資金利用率和挖礦的效率。

聚幣Jubi將于4月9日12:00新上線支持6個杠桿ETF代幣:據官方消息,聚幣Jubi將于2021年4月9日12:00(UTC+8)新支持以下杠桿ETF交易對: ETC3L/USDT、ETC3S/USDT、BAT3L/USDT、BAT3S/USDT、BTT3L/USDT、BTT3S/USDT。聚幣Jubi杠桿ETF區上線支持132個杠桿ETF代幣,支持BTC、ETH、DOT、DOGE、1INCH等主流及熱門資產3倍做多、3倍做空。 聚幣Jubi將在滿足用戶需求的同時,為用戶提供專業、穩定、高效的數字資產及衍生品交易服務。[2021/4/8 19:59:03]

追求挖礦收益的市場氛圍下,痛點不斷暴露,比如小資金用戶總是拼不過資金大戶。

每一個新礦開挖初期,大資金進入往往能快速挖得大量的新幣,并迅速在二級市場拋售獲得利潤。小資金用戶只能「龜速」挖礦獲得少量新幣,農忙時的一抬眼,新幣市場已經跌跌不休。

火幣全球站現將開通CRO/BTC和XMR/BTC杠桿交易:火幣官方剛剛發布公告稱,火幣全球站現將新開通CRO/BTC和XMR/BTC逐倉杠桿交易對。[2020/9/9]

一些持有BTC等主流加密資產的用戶們,往往會選擇在一些借貸協議中抵押BTC,借出其他幣種進行挖礦。目前Maker、Compound等這類提供借貸服務的協議,采用的是超額抵押機制實現應用的風控管理。這意味著,用戶實際借出的代幣價值總是低于抵押資產的價值。這種情況下,用戶的資金無法發揮全部價值,挖礦本金被打了折扣,效率自然有所減損。

對于DeFi「農民」來說,資金量越小,產出效率越低,流動性挖礦的紅利總被大戶吃去許多。

針對這樣的痛點場景,杠桿挖礦這種工具型的協議出現在市場上。

3月17日,杠桿挖礦產品Alpha Homora上線幣安智能鏈BSC。Alpha Homora也是DeFi中的第一個杠桿挖礦產品,去年10月,它在以太坊網絡完成了部署。而近期,火幣生態鏈Heco上也出現了Pilot等超額借貸協議,支持用戶超額借貸,去參與流動性挖礦。

火幣全球站開通LINK/BTC、XTZ/BTC和VET/BTC杠桿交易:據官方公告,火幣全球站現將新開通 LINK/BTC、XTZ/BTC和VET/BTC逐倉杠桿交易對。[2020/8/24]

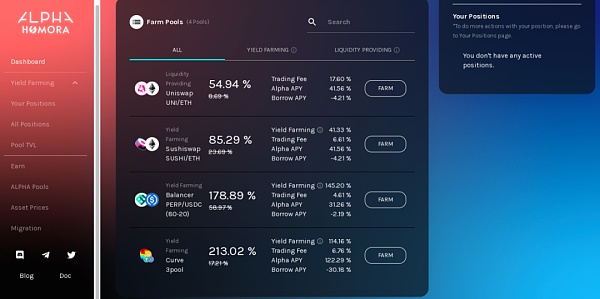

Alpha Homora挖礦頁面

杠桿挖礦短時間內在市場掀起了熱潮。邏輯不難理解,就是將用戶本金加杠桿,達到放大本金的效果,從而為用戶提高挖礦的效率。

假設用戶A有10枚ETH,且沒有USDT,他想在SushiSwap的ETH-USDT流動性池中進行挖SUSHI。他可能會將10 ETH中的一半換成USDT,再將兩種等值的代幣注入資金池參與挖礦。

而通過Alpha Homora,用戶A可以將10枚ETH抵押進該協議,并借貸得到最多3倍的ETH,即30枚ETH,再進行挖礦。由于Alpha Homora中集成了Sushiswap的ETH-USDT流動性池,用戶無需再將30 ETH中的15個換成USDT,協議會自動完成轉換,并抵押進去挖礦。

常規挖礦時,用戶會獲得SUSHI代幣獎勵;而在Alpha Homora中,協議會將挖來的SUSHI及ALPHA自動賣成ETH,再轉換進入流動礦池,形成復利。

在這個過程中,用戶借入的20枚ETH,來源于出借方(即協議中的存款方),存款方可通過抵押資產獲得存款利息,而借入方需要支付利息。借貸雙方都能挖到Alpha Homora分發的ALPHA代幣。

在杠桿挖礦協議中,用戶不僅放大了本金參與到各種應用的流動性挖礦中,也能挖得Alpha Homora分發的ALPHA代幣,獲得雙份收益,且自動復利。

DeFi市場上正上演著「本金不夠,杠桿來湊」的一幕。從挖礦效率的角度看,杠桿挖礦協議的確會帶來資金利用率提高的好處。但你要注意,加了杠桿,意味著部分挖礦資金是借來的,債務處置不當,往往也會變成壓力,甚至轉化成虧損。

杠桿放大無償損失 另存強制清算風險

本質上,杠桿挖礦與中心化交易所的杠桿交易邏輯相似,都是通過借入更多的資產進行挖礦或投資。而兩種方式,都存在債務率過高被清算的風險。同時,在流動性挖礦場景中,本身就容易產生無常損失,加杠桿挖礦,也會進一步放大無常損失。

通過Alpha Homora等平臺進行超額借貸及流動性挖礦,實際上還是在為Uniswap或Sushiswap等DEX提供流動性。因此,當質押的池中的LP Token兌換比例出現變化時,用戶就會產生無常損失。

舉個例子,用戶A參與挖礦的ETH-USDT資金池中,USDT價格不變,ETH價格上漲,那么用戶實際可取出的ETH數量變少,USDT數量變多;如果ETH價格下跌,用戶實際可取出的ETH數量變多,USDT數量變少。兩種波動都會導致用戶資金受損。

而通過杠桿挖礦平臺,用戶借到了更多的資產進行流動性挖礦,無常損失也隨之放大,風險增加。

如果通過Uniswap或Sushiswap進行常規流動性挖礦,盡管出現無常損失,但用戶的本金不會全部損失。但通過杠桿挖礦平臺,抵押資產的劇烈波動,或者參與挖礦頭寸的價值降低,都可能造成清算,用戶可能會損失所抵押的部分或全部資產。

在杠桿挖礦平臺中,債務比率(債務/頭寸價值)達到清算債務比率時,會進行清算。比如,用戶A本金為10ETH,借到了20個ETH,然后拿30個ETH去挖礦。此時,用戶A的債務率為20ETH/30ETH,即66.67%。

在挖礦時,協議會賣出15枚ETH換成其他幣種(如USDT)進行配對,所以用戶A相當于做空(賣出)ETH。一旦ETH的價格上漲,用戶由于無常損失,頭寸價值會不足30枚ETH,但債務仍然是20枚ETH。當債務比率高于80%的閾值時,就會觸發清算模式,用戶的部分資產會被強制清算。而當債務比率達到100%,用戶可能損失全部資產。

當然,在債務比率偏高時,用戶可通過添加抵押品,或者償還貸款來降低風險,相當于補充保證金,來防止被強制清算。

由于無常損失和杠桿風險的存在,杠桿挖礦的風險比杠桿交易更甚。

有DeFi玩家提示,對待杠桿挖礦,參與者更需要謹慎,要在投入資金前了解各個協議的清算規則。尤其對于借款方而言,應該謹慎抵押或借貸高波動幣種,降低借貸杠桿,避免因資產大幅波動造成虧損。

Tags:ETHUSDSDTUSDTYFETH價格XUSD Stablebitkeep的usdt怎么轉賬出來Compound USDT

日期:2021-03-15 行情分析 BTC日內大幅下跌,成交量明顯放大 根據火幣交易平臺數據顯示,BTC早間在60000一線震蕩橫盤,隨后日內空方發力大幅下跌.

1900/1/1 0:00:00推薦語 今年的“3·15晚會”播出,多家企業因存在侵犯消費者權益行為被曝光,比如,曝光了多個知名品牌商采用人臉識別攝像頭、非法獲取消費者個人信息的行為.

1900/1/1 0:00:00在2020年前,我持有幣基本上都是存在節點錢包,起碼是一個SPV錢包。我不太愿意將幣存在交易所,也很少想著把幣拿去理財生息,除非是看到非常知根知底的朋友搞的理財項目.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00幣圈比較久的幣友都知道,合約是近兩年各大交易所重點發展的版塊,但是也有部分幣友可能并不清楚合約是什么?和現貨屯幣又有什么區別呢?一、現貨與合約交易的方向差異對比現貨交易需要大量資金,周期長.

1900/1/1 0:00:001.金色觀察丨SEC新主席即將上任 拜登幕僚如何影響加密貨幣行業?據悉,美國參議院銀行委員會以14票贊成、10票反對的結果通過Gary Gensler的美國證券交易委員會(SEC)主席提名.

1900/1/1 0:00:00